任意整理は借金の負担を減らす法的手続きですが、デメリットとしてはブラックリスト状態になってしまうということがあげられます。

任意整理によって借金を完済後は、事故情報が解消されてから再びクレジットカードなどを発行できるようになるまで5年程度必要になります。また、事故情報が消えたかどうかの確認方法も気になるところです。

今回は、任意整理によって完済後にローン契約などが復活するまでの期間や、信用情報の確認方法、クレジットカード以外の決済手段など代替え案についてもあわせて解説します。

任意整理とブラックリストの関係

任意整理をすると、金融機関からの借入などができなくなり、いわゆる「ブラックリスト」状態になります。

ここでは、任意整理とブラックリストの関係、ブラックリストに載る期間について説明します。

任意整理とブラックリスト

任意整理は、利息をカットしたり過払い金請求をして、長期間で借金の返済していくように貸金業者と交渉する手続きのことです。任意整理は少ない負担で借金を返済することができるため、返済に困った人にとっては大きなメリットがある手続きです。

一方で、任意整理の手続きをするとしばらくの間は銀行やクレジットカード会社などの融資を受ける際の審査に通らなくなります。

これは、個人の返済や契約に関する情報である「信用情報」に事故情報が登録される、「ブラックリスト」入りをした状態になったために生じるものです。ブラックリスト入りをすると、クレジットカードの契約に申し込んでも審査を通過できず、今あるカードも利用停止されることがあります。

クレジットカードやローン契約は通常、年収や雇用状況などによって審査に通過するかどうか決まってきますが、たとえ会社員で年収や勤続年数の条件を満たしていても、ブラックリスト入りすると審査通過は困難です。

なお、任意整理のみならず、自己破産や個人再生をした場合も、同じくブラックリスト状態になり、それぞれ一定期間借入などが制限されます。

任意整理を行うと整理した借金の残りを大体3~5年で返済することが通常ですが、ブラックリストに入っている状態は借金の完済をしたからといって解消されることはありません。

任意整理がブラックリストに載る期間

任意整理は貸金業者と交渉して将来利息をカット、元金にあたる残りは3〜5年ほどで返済することになります。任意整理で貸金業者と和解をした内容が3年での分割返済だった場合、3年で元金を支払い終わってから、約5年の間融資を受けたりクレジットカードを発行することはできないということになります。

任意整理によって信用情報機関に事故情報が登録された場合、完済後5年間は登録され続けてることになります。ただし、信用情報機関によってにある程度登録の基準があり、任意整理の後の残金支払い履歴などによって期間は変動します。そのため、任意整理によるブラックリスト入り期間は約5年前後と考えるのが良いでしょう。

こちらの記事もCheck!

信用情報の確認と社内ブラック

信用情報は、自分で開示請求をすれば登録されている内容を確認することができます。

また、信用情報が回復してブラックリストから外れた後も、社内ブラックという状態により同一業者からの借入が制限されることがあるため、注意が必要です。

信用情報の確認

借金を滞納している場合は、自分で完済するか債務整理で借金を減額するなどして解決しなければなりません。借金を完済した後にブラックリスト状態から抜け出したかどうかを確認するには、信用情報機関に情報開示します。

任意整理の手続きをした場合、事故情報を登録するのは貸金業者です。そのため、任意整理を行った後の返済も事故情報の一部とし、登録依頼をする貸金業者も存在します。つまり、一定の期間が経過したからといって、必ずしも即座にクレジットカードが発行できるわけではないのです。

また、ブラックリスト入りが解消されたと勝手に思い込んでクレジットカードの発行などを申し込み、審査に落ちた場合、一定のリスクが生じます。さらに、審査に通らないからといって複数の金融機関に申し込みをすると、この情報によっても「申し込みブラック」呼ばれるブラックリストに載っている状況と同じ扱いになり、6か月程度借入や新規クレジットカードの発行が制限されてしまいます。クレジットカードを発行する前に自分の信用情報は必ず調べておくようにしましょう。

信用情報の管理を行っている信用情報機関は、株式会社日本信用情報機構(JICC)、株式会社シー・アイ・シー(CIC)、全国銀行個人信用情報センター(KSC)の3つの機関があり、それぞれ少しずつ手続きや扱う情報が異なります。全ての信用情報を調べたい場合は、それぞれの機関に開示請求をする必要があります。

| 機関名 | 信用情報の開示方法 |

|---|---|

| 株式会社日本信用情報機構(JICC) | 窓口・郵送・携帯電話で受付 |

| 株式会社シー・アイ・シー(CIC) | 窓口・郵送・パソコン・携帯電話で受付 |

| 全国銀行個人信用情報センター(KSC) | 郵送のみ受付 |

社内ブラックとは?

「社内ブラック」とは、貸金業者が社内だけの情報として保有しているブラックリストのことを言います。社内ブラックに載ってしまうと、その会社のクレジットカードやローンに申し込んでも審査に通らなくなってしまいます。

任意整理の手続きを行うと、信用情報機関に登録されるブラックリスト状態とは別に、社内ブラックリストにも掲載されます。そのため、たとえ任意整理で借金を完済し、信用情報機関のブラックリスト入りが解消されても、社内ブラック状態になっている貸金業者の借入やクレジットカードの発行はできません。

社内ブラックの情報は、貸金業者とそのグループ会社にも情報が共有されます。そのため、一見関係ないように思えるグループ会社へのクレジットカードの申し込みでも、審査落ちしてしまうのです。

信用情報機関に登録されている信用情報は一定期間経過すると消えますが、社内ブラックの情報はその会社から永久に消えることはありません。つまり、一度任意整理で貸金業者の借金を整理すると、その会社からはクレジットカードの発行や借入ができなくなるということです。

しかし、貸金業者やクレジットカード会社は多く存在しており、ひとつの貸金業者からの取引ができなくなったからといってそれほど生活に大きな影響はないことがほとんどです。任意整理をする際に社内ブラックに載ることを過度に恐れる必要はありませんが、数年後に借入やクレジットカードの申し込みをする際には、同じ貸金業者に依頼しないように気を付けましょう。

ブラックリストに載るとどうなる?

ブラックリストに載ると、生活に様々な影響が出ます。

ここでは、

- クレジットカードが使えなくなる

- 新たな借入ができない

- 携帯電話の分割払いができない

- 奨学金の保証人になれない

- 賃貸住宅の契約ができない場合がある

の5つについて解説します。

クレジットカードが使えなくなる

任意整理をした場合の最も多くの人の生活に影響を与えるデメリットは、クレジットカードが使えなくなることです。

日々の買い物の決済や公共料金の支払い、ネットショッピングなどにクレジットカードを利用する人は多く、任意整理をするとこれらの行為ができなくなってしまうのです。

また、現在保有しているクレジットカードは、しばらくすると使えなくなります。そのため、任意整理する前にクレジットカードを作成しても、根本的な解決にはなりません。

既存のクレジットカードが使用できなくなるタイミングは、会社ごとに異なります。しかし、クレジットカードの有効期限が切れると、更新時に会社は与信審査を行い、信用情報をチェックします。そのため、ブラックリストに載っている状態だと、カード有効期限が近づいたら使えなくなると考えておきましょう。

新たな借入ができない

任意整理によってブラックリスト入りしている状態だと、約5年間は消費者金融や銀行から新たな借入、ローン契約などはできなくなります。ローン契約には車や家のローン契約も含まれているため、これらの商品を購入するには一括払いする必要があり、経済力がなければ大きな買い物は難しいでしょう。

しかし、新たな借入ができないため不必要に借金をせず、返済能力に見合った支出をするようになることも考えられます。任意整理するということは少なからず返済能力と借入のバランスに問題があったということになります。新たな借入を制限されている期間に借金癖を治すことができるとポジティブに捉えましょう。

携帯電話の分割払いができない

ブラックリスト入りする際に見落としがちな点として、携帯電話を購入する際に分割払いができなくなるということがあげられます。携帯端末の分割料金は月々の利用料金と一緒に支払われるため見落としがちですが、分割払いも一種のローンです。

そのため、分割払いの申し込みすると信用情報登録機関に照会が行われ、ブラックリスト入りしている最中は審査が通らない可能性があります。

ブラックリスト入りしている期間中に携帯電話をどうしても買い替えたい場合は、一括払いにすれば問題ありません。携帯電話は旧機種であれば新機種より価格が大きく下がるため、一括購入しやすくなります。

また、格安スマホ会社に乗り換えることも検討しましょう。格安スマホなら毎月の利用料金を抑えられ、分割払いしなくても月々の負担は減ります。

奨学金の保証人になれない

ブラックリストに入ると、奨学金の保証人になることはできません。奨学金もわずかですが金利が発生する借金であり、契約をする際は保証人も審査の対象になります。そのため、本人の信用情報に傷があると、保証人になることを断られてしまうのです。

しかし、奨学金の保証人は多くの場合学生である子どもの親や親族です。そのため、配偶者など家庭内の人であれば問題なく、それほど大きなリスクにはならないことが多いでしょう。

また、自分以外に親や頼れる親族がおらず困っている場合は、「機関保証制度」という保証機関が代わりに保証人になってくれる制度も用意されています。自分以外の保証人が見つからない場合は、機関保証制度を利用しましょう。

こちらの記事もCheck!

賃貸住宅の契約ができない場合がある

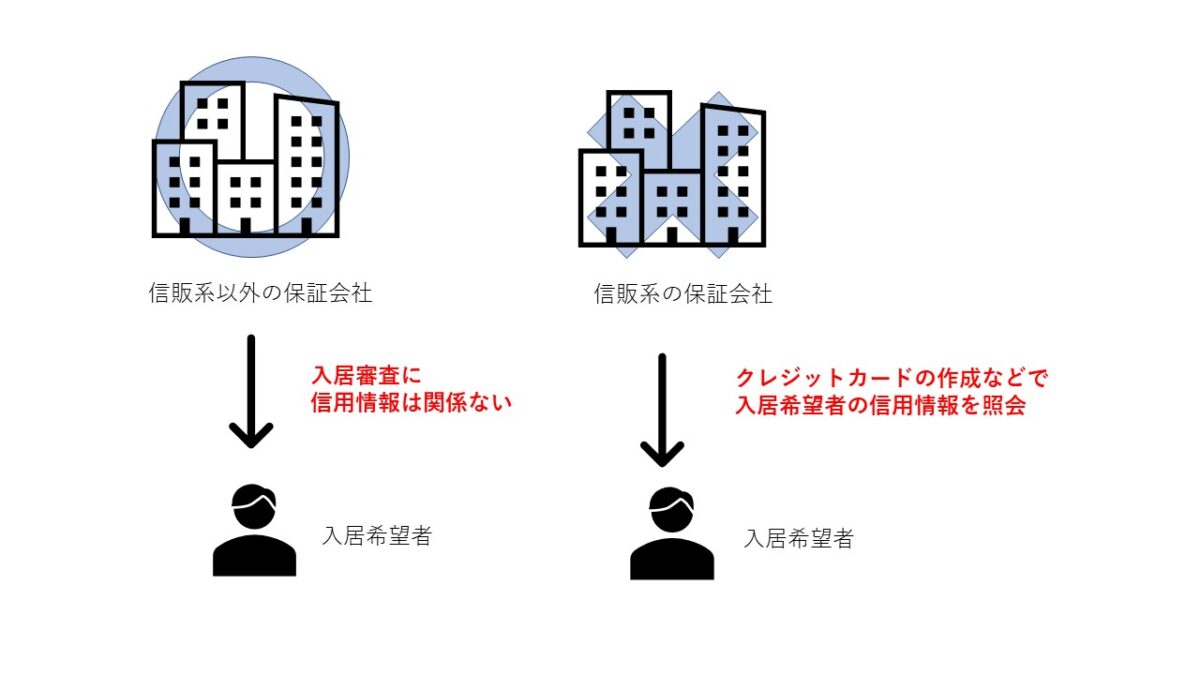

通常、賃貸物件の入居審査と信用情報は無関係です。そのため、入居審査時にブラックリストの情報が問われるケースはほとんどないと言えます。

ただし、エポスやオリコなどの信販系の会社が保証会社になっている場合は注意が必要です。特に、審査時にその会社のクレジットカードを作成する必要がある場合は、クレジットカードの審査時にブラックリスト入りしていることを知られ、入居審査に通らないことがあります。

ブラックリスト入りしている最中は、保証会社不要の物件を選ぶなど対策すれば入居審査に問題はありません。

ブラックリスト期間中の不便さを解消する方法

ブラックリストに載ってしまうと、決済手段やローン契約などが制限されてしまいます。このような状況で日常生活を快適に過ごすには、あらかじめ対策をしておくとストレスなく過ごすことができます。

デビットカードを利用

デビットカードは使用すると同時に銀行の口座からお金が引き落とされるため、クレジットカードなどと違い契約会社にリスクはありません。そのため、デビットカードは審査不要で信用情報がブラックリスト入りしていても作ることができます。

クレジットカード同じく、VISAやJCBなどの備わった契約店であれば使用することができ、決済を楽にしてくれます。

また、デビットカードはあくまで預金の範囲内でしか使えないため、支払い能力以上に支出が増えてしまうことはなく、安心して使うことができます。

家族カードを作っておく

家族カードとは、クレジットカードの主契約者の信用から、その家族も利用できるカードのことです。主契約者がブラックリスト入りしている場合、当然家族カードも使えませんが、主契約者以外の信用情報に問題があっても家族はカードを利用することができます。

例えば、夫が借金の返済に困り任意整理をした場合、夫はブラックリストに登録されますが、主契約である妻の信用には影響なく、家族カードは夫も利用することができます。

ETCパーソナルカードを利用

有料の高速道路における通行料金の支払いという用途に限定されたカードが、「ETCカード」です。ETCカードはクレジット機能はないため借金の性質はなく、あらかじめお金を預託し支払いするカードです。

任意整理をした後も現金を持ち歩きたくない場合や、有料道路を頻繁に使う人は、ETCカードで決済すると良いでしょう。

普段の決済は電子マネーを利用

電子マネーは、大手の鉄道系会社や流通系会社などが独自に発行し、加盟店で決済することができるお金のことです。

電子マネーにはクレジットカード機能を搭載できるものも多くありますが、ブラックリスト入りしている状態では電子マネー機能のみしか使えません。しかし、電子マネーはクレジット機能がない分、手持ちのお金以上に買い物などをすることはできず、使いすぎや支払い能力を超えた支出をせずにすみます。

また、多くの電子マネーでは交通機関の利用や買い物などでポイントが貰えるようになっており、現金で支払いするよりもお得なことも多いため、普段の買い物にも役立ちます。

任意整理は過度に恐れる必要はない

任意整理をためらう主な理由は、信用情報がブラックリスト入りしてしまうことです。

ブラックリスト入りする期間中に困ることがあるかを考え、手続きを行うかどうか決める必要があります。

ブラックリスト状態は本当に困るか考える

任意整理をためらっているのであれば、ブラックリストに入ることを恐れるのではなく、本当に生活が困るのか考える必要があります。

ブラックリスト入りしている状態でもデビットカードや家族カード、電子マネーさえあれば日常の決済手段に困らない場合もあります。また、ローン契約ができなくても、ローンを組む予定が近い将来にないのであれば、全く影響はありません。

引っ越しを考えている場合も、通常は入居審査で信用情報の照会は行われないため、ブラックリスト入りしていても問題なく引っ越しができます。

任意整理による利息のカットなどのメリットとブラックリスト入りするデメリットをよく考え、手続きを行うかどうか決めましょう。

任意整理の場合、手続きをしても5年程度でブラックリスト状態は解消されます。クレジットカードの発行などが永久に制限されるわけではないため、この間に家計を健全にしておくとポジティブに捉えることもできます。

借金の滞納の方がリスクは大きい

ブラックリスト入りしている期間中の対処法はいくつかありますが、それでも不便に感じる場面もあるでしょう。しかし、ブラックリスト入りするリスクがあるのは、任意整理などの債務整理の手続きをした場合に限りません。

借金やクレジットカードの返済を長期間滞納した場合も、信用情報が事故情報として登録され、ブラックリスト入りします。

そのため、ブラックリスト入りを過度に怖がり借金問題の解決を先延ばしにしていると、借金の返済自体が不可能になり、滞納などで結局ブラックリストに掲載されてしまう恐れがあるのです。さらに、借金の滞納は貸金業者などから督促、強制執行による差し押さえなどを受ける恐れもあり任意整理などで早めに対処しないと事態はどんどん悪化します。給料の差し押さえとなれば、家族だけでなく会社にもバレてしまいます。

借金の問題は自力で解決できればベストですが、自力での返済が難しい場合は早めに弁護士に相談しましょう。

任意整理は弁護士に相談しよう

任意整理は信用情報に影響を与えるというデメリットはあるものの、返済に困っている人にとっては大きな助けとなります。

任意整理を弁護士に相談すると、周囲にバレにくく、手続きが簡単なので生活への負担を最小限にできます。

借金の状況を無料で相談できる

弁護士や司法書士への相談は無料で行うことができます。任意整理を行うか迷っている場合は、借金の状況や自分の要望、心配事などをくわしく弁護士や司法書士に話しましょう。

また、借金額や状況によっては任意整理以外の債務整理の手続きをとった方が良い場合もありますが、弁護士や司法書士に相談すればベストな解決策を提案することができます。

任意整理は手続きが簡単

任意整理は裁判所を介さずに弁護士や司法書士が貸金業者と返済に関する交渉を行います。そのため、裁判所からの郵送でのやり取りや多くの書類を作成する必要はなく、個人再生や自己破産よりも手続きが簡単です。任意整理の手続きをした時点で貸金業者からの督促も止まるため、精神的に追い詰められることなく、安心して借金の整理ができます。

また、弁護士や司法書士は任意整理中に家族や会社に借金や手続きのことがバレないように配慮することも可能です。郵送や連絡手段、事務所での説明なども周囲に不審がられないように対策してくれるため、内緒で借金を完済できます。

弁護士に依頼すればスピーディーに手続きすることができる

任意整理を弁護士に依頼すると、まず手続きを行うメリットや実際に手続きを行うことが適切な状況下を弁護士が判断し、今後のスケジュールについて説明があります。

次に、貸金業者に対して受任通知を発送します。受任通知により、貸金業者は取立てをストップします。

その後、手続きにより貸金業者に対して取引履歴の開示、過払い金が発生していないかなどの調査を行い、実際の借金の額を確定させます。

借金の額が確定したら、将来の利息をカットした上で数年間で分割払いすることを貸金業者と交渉、和解します。

貸金業者と和解契約を締結します。これにより、和解書に記載されている支払い開始日から新たな返済がスタートします。返済額は利息が将来の利息カットや無理のない返済をすることを前提としたものであり、以前よりも負担は軽くなります。

任意整理の手続きをしてから実際に貸金業者と和解するまでは、スムーズにいけば3か月程度で完了します。スピーディーに手続きができるため、すぐにでも借金を減らしたい人にとっては大きなメリットとなります。

おわりに

任意整理は、将来の利息をカットし、3~5年で無理なく返済できるように借金を整理する手続きです。ブラックリストには5年程度掲載されてしまい、その間はクレジットカードの新規発行やローンの契約などができなくなります。いつブラックリストへの掲載が解消されるかは、信用情報機関に開示請求を行えば登録情報を確認することができます。

任意整理でブラックリスト入りすることは確かにデメリットですが、人によってはクレジットカードを使わなかったり、ローンを組む予定がないなど、それほど大きなデメリットにならない場合もあります。また、ブラックリスト入りしている期間は、デビットカードや電子マネーなどの代替手段を利用することで、便利な決済手段を確保することも可能です。任意整理をためらって返済が滞ると、督促や差し押さえ、ブラックリストへの掲載などかえって事態を悪化させてしまう恐れがあります。

任意整理は貸金業者への交渉、書類の作成、借金の計算など様々な部分で法律の知識が必要なため、弁護士に相談して早めに借金の負担を減らしましょう。