借金は社会人だけでなく、アルバイト学生なども借りることがあります。学生ローンなどを利用すると学校に通いながら借金していることになりますし、後々社会人になってから奨学金の返済に苦しむケースも多くあります。

学生にも借金問題を抱えるリスクがあり、任意整理という借金の返済を減らす手続きを行うことができます。一方で、学生には社会人と異なった環境があり、借金を任意整理した場合は親や就職活動への影響も考えなければなりません。

今回は、アルバイト学生が借金の任意整理をする場合に、親や就職活動への影響に触れながら解説していきます。

任意整理とは

任意整理は「債務整理」の中の1つで、借金の借入先である貸金業者と交渉を行い、借金を無理なく返済できるように整理する手続きのことです。

任意整理では具体的に、

- 将来発生する利息をカットする

- 返済期間を3~5年に設定する

- 月々の返済額の見直しを行う

- 借金を法改正後の金利で計算し直し、過払い金が発生しているか確認する

などの手続きを行います。

任意整理は裁判所を通さずに貸金業者と依頼した弁護士や司法書士が直接交渉を行います。そのため、煩雑な手続きや書類の収集などは他の手続きよりも少なくて済みます。

任意整理のメリット

任意整理のメリットは、貸金業者との合意が行われると借金の利息がカットされ、元金部分のみを返済することができることです。利息がカットされると結果的に返済総額が減るため、月々の返済を無理のない金額に再設定することができます。

また、任意整理では過払い金の調査も行い、過払い金が発覚すれば、過払い金請求を行います。過払い金とは2010年以前に借りた借金の中に含まれていることがあり、過払い金請求をすると既存の借金の残高を減らすことができます。

さらに、任意整理の手続きを行うと、貸金業者からの督促が止まります。アルバイト代だけでは借金の返済ができず、貸金業者からの督促に悩まされている学生であっても、任意整理の手続きを行うと督促が止まり、手続きに集中することができます。

なお、任意整理は裁判所を介さないやり取りのため、家族に秘密のまま手続きをすることができます。

最後に、任意整理は特定の借入先の貸金業者だけを選んで整理することができます。

例えば、「A社の借金は任意整理したいが、B社のローンはそのまま払い続けたい」という場合も手続きができます。全ての借金を整理すると不都合が出る場合は、あらかじめ弁護士や司法書士と相談して特定の貸金業者だけ手続きするといいでしょう。

任意整理のデメリット

任意整理最大のデメリットは、手続きをすると約5年間は信用情報機関に内容が記録され、いわゆるブラックリスト入りをしてしまうことです。

ブラックリストに入れられている期間中はクレジットカードの作成、住宅ローン契約やキャッシングの利用などが難しくなります。この先すぐ借金をする予定がある場合は、大きなデメリットになります。

また、任意整理は個人再生や自己破産に比べて借金を大きく減らすことはできません。任意整理は将来的な利息を減らすことが主な目的となるため、大幅な減額は期待できないのです。

任意整理のメリット・デメリット

| メリット | ・借金の利息がカットできる ・将来の返済を見通しやすくなる ・過払い金があれば過払い金請求もできる ・貸金業者からの督促が止まる ・手続きする貸金業者を選べる |

|---|---|

| デメリット | ・信用情報に傷がつきブラックリスト入りする ・大幅な借金減額は期待できない |

こちらの記事もCheck!

アルバイト学生でも任意整理をすることができる

アルバイト学生であっても、任意整理をすることはできます。

ここでは、学生が任意整理を行うことができる理由と借金を抱える原因について解説します。

アルバイト学生でも任意整理ができる理由

アルバイトが任意整理をするには、収入の条件が問題になります。任意整理の手続きでは、手続き後にも貸金業者に返済する借金は残ります。そのため、任意整理では手続きをするために一定の安定した収入が条件となるのです。

ここで言う安定した収入とは、借金を完済するまでの期間、返済が継続できるくらいの収入のことです。

アルバイトの場合は、条件にあるような安定収入が確保できていないケースも多く見られます。しかし、実際には少ない収入のアルバイト学生でも、月々の返済額が減れば返済できることも多いため、任意整理で完済を目指すことも可能です。

学生だから、アルバイトだから、低収入だからと諦めず、利息を減らしたときに返済できるかどうかがカギだと覚えておきましょう。

アルバイト学生でも借金を抱えることはある

学生であっても借金をしてしまうケースはあります。

消費者金融が大学生などを対象にした学生ローンの貸し出しを行っているほか、学生であっても成人済なら金融ローンやキャッシング、クレジットカードの発行などを親の同意なしで手続きできます。

また、両親にお金がなく、生活保護費が支給されているなどの事情で学校に進学する場合、日本学生支援機構が設けている奨学金の貸与などを受けている学生も多く存在します。奨学金を受け取っている場合は、後に奨学金の返還が滞ってしまい、任意整理を希望する人もいます。奨学金も借金と見ることができるため、学生と借金は意外と身近な関係なのです。

なお、教育ローンは教育に関する借金ですが、親名義での借金になることがほとんどのため、その場合は学生本人の借金ではありません。

学生が借金をしても、アルバイトの収入で借金を返済できれば問題ありませんが、高い金利の借金では残債が多額になり、元金が減りにくいため返済が長期化します。

収入があっても返済が難しくなった学生は任意整理で解決可能な場合も多く、弁護士や司法書士に相談しながら手続きを進めることができます。

なお、学生が任意整理をする場合は、最近の借金になるため、過払い金が発生しているケースはほぼないと言えます。

学生ローンの特徴

学生ローンは、多くのカードローンと違い、学生証で本人確認をし、ローンを組むことができる制度です。

学生の収入はアルバイト代であることが一般的ですが、一般的なローンよりも学生が借りるハードルが低くなっており、20歳以上であれば親からの同意なくローンを組むことができます。

学生ローンの年利は平均で15%~18%程度と高金利で、一般的な消費者金融の金利とほとんど変わりません。そのため、少額の借金でも多くの利息が発生し、後々返済に行き詰まる学生が多いのです。

学生ローンも、一般的な借金と同じく滞納すると督促がきます。滞納した際には督促ハガキが自宅に郵送されるため、親と同居中の場合はローンが親にバレる可能性が高まります。

督促ハガキが来てもなお滞納を続ければ、電話による督促が行われるようになります。電話による督促でも返済をしないと、債権回収会社を通じて直接の訪問、最後は訴えられるリスクもあるため、督促の放置は絶対にすべきではありません。

学生ローンは学生向けのサービスではありますが、一般的な消費者金融のローンと本質的に違いはありません。大学や専門学校の近くなど、学生街に集中していることが多いものの、実態はカードローンなどを扱う消費者金融であり、貸金業者です。

そのため、学生ローンでも債務整理の対象となります。任意整理であれば、学生ローンで発生する利息をカットし、返済能力に合わせた返済額で再度スタートさせることができます。また、個人再生や自己破産の対象でもあります。

奨学金と学生ローンの違い

奨学金と学生ローンは混同されることがありますが、両者では特徴が大きく異なります。

奨学金の金利は低く設定されており、学生が卒業した後に返還が始まります。そのため、学生が過度にアルバイト代を稼ぐ必要はなく、卒業、就職と合わせて返還がスタートするため、本人が返還しやすい経済状況になっていると想定されます。

一方、学生ローンは借りた翌月からすぐに返済がスタートしてしまいます。そのため、学校に在学している期間中に返済しなければならず、アルバイトなどで収入を確保することが求められます。返済額が多いとアルバイトと学業との両立が困難になったり、在学中に返済困難に陥るリスクがあるのです。

学生ローンの契約をすると学業をする上で様々なリスクが伴います。学生ローンは消費者金融の借金と変わらないということを念頭に入れ、できれば奨学金の貸与ができるように準備しておくと良いでしょう。

| 奨学金 | 学生ローン |

|---|---|

| 審査に時間がかかる | 即日融資などもある |

| 金利が低い | 金利が高い |

| 卒業してから返還がはじまる | 翌月から返済がはじまる |

学生が任意整理する前に検討すべきこと

学生が任意整理するには、任意整理のデメリットや他に借金を借りられる人がいないかなどを検討してから手続きを行いましょう。

任意整理のデメリットを理解しているか

任意整理をすると、約5年間ブラックリスト入りしてしまうというデメリットがあります。

ブラックリスト入りしている期間は借金や住宅ローン、車のローンなどは組めなくなるため、一定程度不便な生活が強いられる可能性があります。

多くの学生は、5年も経てば社会人になり、家族ができる場合もあります。家族ができれば家や車のローンを組むこともありますが、自分名義で借りることはできなくなる点もあらかじめ想定しておきましょう。

ただし、ブラックリスト入りする信用情報はあくまで個人のものです。例えば結婚して配偶者ができた場合、配偶者に車のローンなどを組んでもらうことは可能です。

家族や友人に借りることはできないか

アルバイト代などで返済できなくなった学生の借金は少額の場合も多く、アルバイト代と家族や友人の少額の支援だけで返済が可能になるケースもあります。このような場合、後に家族や友人に返済できる見通しがあるなら、支援してくれるように相談することも方法のひとつです。

任意整理は利息をカットすることができますが、同時にブラックリスト入りのリスクがあるため、できれば周囲の力を頼って借金を完済したいところです。

家族や友人からお金を借りる際は、返済予定日や返済額などをできるだけ明確に示しておくことが信頼関係を継続するカギです。できれば書面で借りた内容を残し、双方で保存しておくようにしましょう。

月々の返済額を変更できないか

多くの消費者金融など貸金業者では、月々の借金返済額を変更することができます。月々の返済額がバイト代の収入の大部分を占めるなど、返済能力以上の額に設定されていた場合、返済額を変更して負担を減らすことが可能な場合もあります。

例えば通常月の返済は少ない金額に抑えておき、ボーナスが支給される月にまとめて返済することも可能です。まとまった収入が決まった月にある場合は、その収入も想定して返済計画を立てると自力で返済できる場合があります。

学生が任意整理する際の注意点

学生が任意整理をする際には、

- 未成年の場合は親の同意が必要

- 就職活動に影響はない

- 奨学金を任意整理する効果は小さい

などの点に注意して手続きを行いましょう。

未成年の場合は親の同意が必要

任意整理の手続きを行うには年齢制約はありませんが、本人が未成年の場合は、法定代理人の同意が必要になります。法定代理人は親などがなるケースが多いでしょう。

任意整理をすると、クレジットカード会社などと和解し、和解内容に基づき新たに返済の契約を結ぶことになります。未成年者は自分ひとりで契約することが民法で制限されており、親などの法定代理人が同意しなければ手続きを完了できなくなっています。

つまり、未成年が借金を任意整理する場合、必ず親などの法定代理人を立てる過程で借金の存在がバレてしまうことになるため、誰にも秘密で手続きすることはできません。

就職活動には基本的に影響はない

学生が任意整理する際、就職活動に影響はないのか不安になる人もいます。しかし、任意整理をしても基本的には就職活動の不利にはなりません。

任意整理をすると、信用情報機関が保有している信用情報に事故情報が登録されてブラックリスト入りをし、金融機関からの融資などの審査に通らなくなります。そのため、ブラックリスト入りをしている最中に銀行系カードローンや自分名義のクレジットカードを発行することは困難です。

一方、就職先の会社は個人の信用情報をチェックすることはまずありません。個人の信用情報は、本人や取引した経験のある金融機関しか見ることができません。そのため、就職活動中の学生であっても、任意整理したことが後々会社にバレたり、評価の際に不利益を被るという心配は必要ありません。

ただし、職場や交友関係から任意整理をした事実が広まってしまう恐れはあります。借金の話題や任意整理の事実を不必要に口外することはできるだけ避けましょう。

奨学金を任意整理する効果は小さい

一般的に、貸金業者の金利相場は3.0~18.0%程度になっているため、利息をカットできる任意整理の手続きを行うことで借金返済の負担を減らす効果が得られます。

一方で、日本学生支援機構が実施する奨学金制度の金利は非常に低金利に設定されているため、任意整理で減額できる分の利息はわずかとなり、あまり手続きを行っても効果を得られません。

また、奨学金の貸与を受ける際には保証人が設定されますが、多くの場合、保証人は自分の親や親族にお願いしています。奨学金の返済ができないからといって個人再生や自己破産を選択すると、保証人になっている親などに奨学金の返還請求が来てしまい、手続きを行っていたことがバレるとともに、保証人に迷惑がかかってしまいます。

保証人に借金の負担を押し付けることなく奨学金の債務整理をすることは困難なため、返還に困った場合は奨学金の救済制度を利用しましょう。

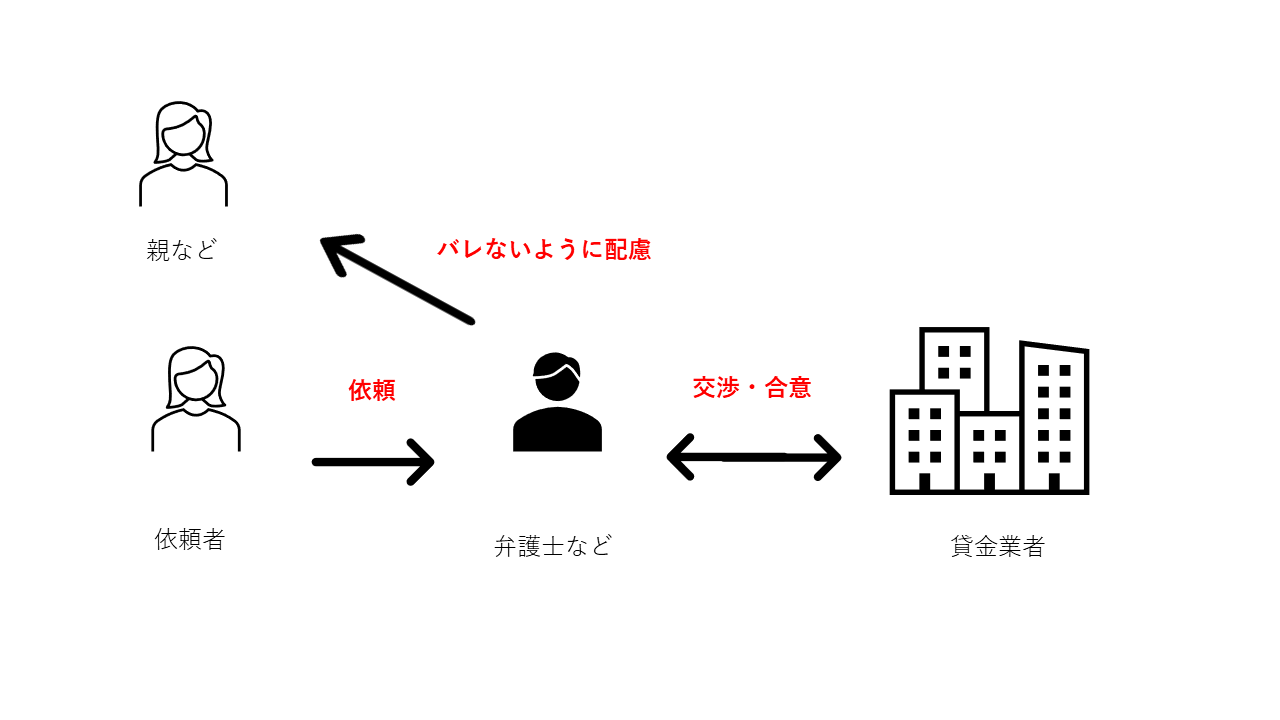

親にバレずに任意整理する場合

親にバレずに借金の負担を減らしたいと思う学生は多いはずです。

親にバレずに任意整理するには、弁護士に相談してあらかじめ内緒にしたいことを伝えておくことが重要です。

任意整理が親にバレる理由は?

任意整理は個人再生や自己破産と違い、裁判所を介した手続きではありません。弁護士に相談し、弁護士が直接貸金業者と返済について交渉を行います。また、任意整理は個人再生や自己破産と違い、国の官報への掲載もなく、本人の身分証明書さえあれば手続きが可能です。

そのため、任意整理は裁判所からの郵送物が自宅に届くことはなく、手続きを行っていることが家族にバレにくいとされています。

しかし、弁護士事務所などから自宅に電話がかかってきて家族がその電話に出てしまった場合は家族にバレてしまいます。

弁護士に相談すれば協力してくれる

弁護士であれば、親に借金をバレたくない旨伝えれば、可能な限り対応することができます。

弁護士が家族にバレないように任意整理の手続きを行う際には、以下のような対応を行います。

- 依頼者本人の携帯電話にのみ連絡する

- 依頼者本人以外が電話に出た際は事務所を名乗らない

- 郵便物には事務所名を載せず個人名義で載せる

- 郵便局留めなどを利用する

まず、電話をする際は、弁護士事務所は依頼者本人の携帯電話にのみ連絡をするようにし、家の電話などには連絡しないようにします。これにより、家族が電話を取るリスクを最小限にできます。電話の際は時間帯まで決め、指定時間以外には連絡しないという方法も取ることができます。携帯電話はできるだけ手元から離れた場所に置かないことがベストですが、万一家族のそばに携帯電話を置いていても、時間外であれば心配する必要はありません。

また、電話による連絡の際は、弁護士は依頼者本人と確認できるまで事務所名を名乗らないように対応してくれます。これにより、万一間違って家族が出てしまっても不審に思われずにすみます。

次に郵便物についてですが、郵送時には事務所名を載せず個人名義で郵送すると、家に届いた郵便物を親などが見ても不審に思われる可能性が低くなります。郵便局留めなどを利用すれば、さらにバレるリスクを低くできます。

相談の際は、「親にバレたくない」ということをはじめに伝えておきましょう。

学生の借金問題は弁護士に相談

学生の借金問題は早めに弁護士に相談することをおすすめします。弁護士であれば、無料相談に対応してくれるほか、細かい要望にも最大限配慮することができます。

無料で相談することが可能

多くの弁護士事務所や司法書士事務所では、借金問題の悩みを無料で相談することができます。そのため、お金に困っている学生でも気軽に相談することが可能です。

また、任意整理をした際の弁護士費用などは、月々の借金の返済とあわせて分割で支払うことができるため、一度にまとまったお金を用意する必要もありません。アルバイトをしている学生であれば、バイトをしながら無理なく返済することが可能です。

学生特有の問題も考慮することができる

学生の場合、アルバイトの収入や親の問題、就職活動の影響などを考えながら任意整理をする必要があります。任意整理はリスクが低い手続きですが、ブラックリスト入りするというデメリットもあります。今後の生活への影響などを考慮しながら、ベストな選択を提案することができます。

アルバイトで収入が不安定、低収入の場合、弁護士費用は分割払いで支払うことになるでしょう。任意整理をするということは、弁護士も依頼者がお金に余裕がないことは十分に理解しています。そのため、ほとんどの弁護士事務所では分割払いに対応しています。

任意整理の場合は、分割払いの回数は最長で36回、3年払い程度に応じてくれる弁護士が多いです。

任意整理を行った後の借金の返済と、月々の弁護士費用の分割払い両方を毎月支払うことが困難な場合、弁護士費用を支払った後に借金分を返済することもできます。

おわりに

アルバイト学生が借金を背負った場合は、まず周囲からの支援を受けられないか考えてみましょう。アルバイトの収入と少しの支援で返済が可能であれば、ブラックリスト入りせずに完済できる場合があります。

アルバイト代や周囲の支援だけでは返済できない場合は、借金の利息をカットする任意整理の手続きを検討しましょう。任意整理ならば、将来の利息をカットし、月々の返済額を減らして無理なく完済までのプランを立てることができます。

ただし、学生が任意整理を行う場合は、未成年であれば必ず親の同意が必要なため、借金問題が親にバレてしまいます。また、成人済みであっても、貸金業者や弁護士事務所などの連絡や郵送物からバレてしまうリスクがあります。弁護士に相談すれば適切な対処をすることができるため、親にバレたくない旨をあらかじめ伝えてましょう。