過払い金は、過去に借りたお金の金利を現在の基準で再計算することで取り戻すことができるお金のことです。

借金を返済中であれば、過払い金請求をすることで借金を減らすことができます。消費者金融は過去に高い金利でお金を貸していたこともあり、たくさんの過払い金請求の事例があります。

ただし、様々な条件によって過払い金が取り戻せないこともあります。しっかりと条件を理解することが重要です。

今回は、過払い金が発生する仕組みや消費者金融に過払い金請求できる条件、主な消費者金融の金利の推移などをご紹介します。過去に消費者金融から借金をした人、長期間借金を返済している人は、過払い金請求の参考にしてください。

過払い金とは

過払い金とは、払いすぎた過去の借金の利息のことです。

過払い金は、高く設定されていた借金の金利を「利息制限法」という法律が定める金利に計算し直すことで見つかる、払いすぎたお金のことです。本来の金利より多く払っていた分は、過払い金請求をすることで取り戻すことができます。

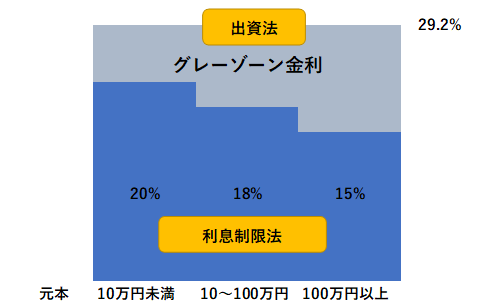

かつて、利息制限法とは別の「出資法」という法律では、2010年6月まで年29.2%を金利の上限としていました。一方、利息制限法で定められている貸金業者が設定できる金利は、借金の額に応じて15~20%となっています。

以前は、出資法にで決められている金利の上限以上に金利を設定すると罰則がありましたが、利息制限法で決められている上限以上の金利を設定しても罰則はありませんでした。

そのため、2010年に法律が改正されるまで、貸金業者の多くは出資法の上限金利である29.2%を金利として設定していたのです。

この利息制限法と出資法の上限金利の差を「グレーゾーン金利」と呼び、支払ったグレーゾーン金利が過払い金となります。そして、貸金業者に払った過払い金を取り戻す手続きを過払い金請求と呼ぶのです。

消費者金融からの借金も対象

過払い金は、消費者金融からの借金でも多く発生しています。法改正が行われる2010年(平成22年)6月18日より前の借金であれば、過払い金が見つかる可能性があります。

過払い金請求の件数が増え、貸付金額を抑制させる為に生まれた総量規制などの影響も受け、消費者金融の中には経営不振になり倒産している会社もあります。取引をした消費者金融が倒産してしまっていると過払い金請求はできませんので、請求先が倒産する前に早めに行動する必要があります。

倒産だけでなく、経営不振に陥ると取り戻せるはずの過払い金が減ってしまったり、時間がかかることもあります。疑問があれば早めに弁護士などに相談しましょう。

借金を完済した人の場合は、過払い金を取り戻せればそのまま手元に現金が戻ってきます。一方、現在借金を返済中の場合は、借金が減額されるか、借金を差し引いた残りの過払い金が返ってくることになります。

過払い金が発生する条件

過払い金が発生するには特定の条件が揃っている必要があります。

また、過払い金が発生しないケースや過払い金を調べる方法もあわせて知っておきましょう。

過払い金が発生するケース

過払い金が発生するケースは、

- 2010年6月18日より前の借金である

- 過払い金の時効が成立していない

- 借入先の消費者金融が倒産していない

などがあげられます。

利息制限法の改正法が施行された2010年6月18日より前の借金でなければなりませんが、2006年に最高裁判所で判決が出てから、アコム・プロミス・アイフルなどの大手消費者金融はすぐに上限金利を変更しています。

また、その他の消費者金融も2007年から利息の設定を出資法の上限金利から制限法の上限金利に変更しています。そのため、実際は2007年以前に借金をした人に過払い金が見つかる可能性が高いと言えます。

過払い金の時効は最後に借入や返済の手続きをした日から10年です。時効が経過すると、時効が成立して過払い金請求ができなってしまいます。

最後にいつ借入や返済手続きをしたのかは、消費者金融の取引履歴を見るとわかります。取引履歴は消費者金融に自分で開示請求して確認することもできますが、弁護士に依頼して取り寄せることもできます。

過払い金が発生しないケース

以下のようなケースでは、過払い金請求はできません。

- 2010年6月18日以降の借入

- 借金を完済してから10年で経っている

- 消費者金融が倒産している

- 利息制限法の上限金利内での貸付

2010年6月18日以降の借入であれば、法改正の後のため過払い金は発生しません。取引履歴を確認し、この時期より前の借金があるか確認しましょう。

時期的には法改正以前の借入で過払い金があっても、最後の返済から10年が経過してしまうと時効になり、過払い金請求はできません。こちらも取引履歴から取引情報を確認できます。

また、過去に取引をした消費者金融が倒産している場合、請求先がないため過払い金請求をすることはできません。例えば、武富士は2010年の9月28日に会社更生手続きを申し立てており、現在では過払い金の請求をすることはできなくなっています。当時は債権者という立場で会社更生手続きに参加し、権利を正式に認められれば過払い金請求をすることが可能でしたが、参加受付は2011年2月をもって終了しており、現在では過払い金を取り戻す手段はありません。

最後に、そもそも消費者金融が当時から利息制限法の上限金利内で適切に貸付を行っていた場合は、過払い金自体が発生していないことになるため、当然過払い金請求はできません。

こちらの記事もCheck!

過払い金を調べる方法

過払い金がありそうか見当をつけるには、まず上述の過払い金が発生する条件に照らし合わせる必要があります。

条件に該当しそうな場合は、続いて弁護士に相談することをおすすめします。

弁護士に過払い金について相談する際には、

- どこの貸金業者からの借金か

- 返済期間は何年くらいか

- 借金は返済中か完済しているか

- 完済している場合は何年前に完済したのか

- どのくらい借金していたのか

などの情報を伝えると手続きがスムーズに進めることができます。

弁護士は提供した情報に基づいて過払い金の診断を行い、過払い金があることがわかれば、すぐに過払い金請求の依頼に移ることができます。

過払い金が発生していれば、その後は過払い金請求をする消費者金融からいつ、何パーセントの金利で借金をし、いくら返済したかを取り寄せた取引履歴で確認します。取引履歴を取り寄せたら、履歴に記載されている当時の金利、借入の日、返済した日、金額をもとに現在の条件で再計算を行い、正確な過払い金の額を算出します。

書類をなくしたり契約内容を忘れても請求できる

借金がかなり前のものであると、書類を紛失してしまうことがあります。また、借金を完済して長い年月が経過すると、借入先の会社名を忘れてしまったり、カードを紛失しているケースも多くあります。貸金業者についても、吸収合併によって当時の貸金業者が存在しなくなったというケースもあります。

しかし、書類やカードの紛失や貸金業者名の失念、会社が合併してしまった場合でも、弁護士事務所が調査することで過払い金請求できることはあります。

昔の借金だからといって諦めず、まずは弁護士に相談しましょう。

<

過払い金の額が大きくなるケ―ス

過払い金の額が大きくなるケースとしては、

- 借金の額が大きい

- 空白期間がない

- 借入から時間が経っている

- 利息の返済が多い

などがあげられます。これらのケースに該当する場合は、早めに過払い金請求をすることで多くのお金が戻ってくるかもしれません。

借金の額が大きい

過払い金は払いすぎた利息の額です。そのため、借金額が大きいほど発生する利息も大きくなり、過払い金の額も大きくなる傾向にあります。

多額の借金を返済した、または現在返済中の人は、過払い金も大きくなる可能性があります。返済中の場合は多額の過払い金が戻ってくれば、それだけ返済中の借金が減額されるため、今後の負担も減ります。

空白期間がない

借金を一度完済し、次に新たな借入をするまでの期間のことを空白期間といいます。この空白期間がない場合、あるいは空白期間が短い場合は、多くの過払い金が発生している傾向にあります。

空白期間がないと過払い金が大きくなる理由は、過払い金に時効があることが関係しています。一度借金を完済をすると10年経過した時点で時効になりますが、空白期間がなかったり空白期間が1年未満など短い場合には、完済していても時効にならないことがあります。このため、より多くの過払い金の請求ができる可能性があるのです。

こちらの記事もCheck!

借入から時間が経っている

消費者金融を含む多くの貸金業者は、法改正前から段階的に金利を引き下げています。そのため、同じ消費者金融から同じ金額を借りたとしても、借りた時期が違えば金利も異なっており、過払い金の大きさも変わってきます。

基本的にどの消費者金融からの借金も古ければ古いほど金利が高くなっており、その分過払い金が多く発生しています。時効になっていなければ、古い借金は過払い金請求のメリットが大きいのです。

利息の返済が多い

借金の返済では、約定返済額と呼ばれる最低返済額が決められています。この約定返済額しか返済していない場合や、ほとんど利息分しか返済していない場合、借金そのものが非常に減りづらく、借金の返済が長期化します。

借金の返済が長引くと、返済回数が増えるため過払い金も多く発生する傾向にあります。古い借金を未だに返済している場合は、過払い金請求のチャンスかもしれません。

主な消費者金融の過去の上限金利

消費者金融の上限金利は、時代と共に大きく変わってきました。

多くの消費者金融は2007年頃から金利を利息制限法に基づく率にまで下げていますが、それまでは高い金利で貸付を行っています。

ここでは、主な消費者金融である

- プロミス

- アイフル

- アコム

に焦点を当て、それぞれの消費者金融の上限金利の変化を見ていきます。

プロミス

大手消費者金融のプロミス(PALカード、プロミスカード、プロミスJCBカード)から借入をしていた人や、プロミスと吸収合併をする前のポケットバンクで借入をした人は過払い金請求をすることができます。

プロミスは、2007年12月19日に金利を利息制限法に基づく率に変更しているため、この日以降にプロミスで借り入れした人は、過払い金が発生しません。

| 金利変更年 | 金利の上限 |

|---|---|

| 1987年 | 36.500% |

| 1988年 | 32.000% |

| 1989年 | 29.200% |

| 1995年 | 25.550% |

| 2007年 | 17.80% |

(引用元:多重債務者対策本部有識者会議第1回資料1-1|金融庁)

プロミスは1990年代に入っても、20%中盤から後半の高金利で貸付を行っていました。時効になっていない過払い金は高額になる可能性もあります。プロミスで借金をしていた人は該当する借金がないか確認してください。

アイフル

アイフルは、2007年7月31日以前にアイフル(アイフルマスターカード)で借入した人、2006年11月30日以前にアイフルと吸収合併したライフ(ライフプレイカード)で借入した人は過払い金請求の対象になります。

| 金利変更年 | 金利の上限 |

|---|---|

| 1986年 | 49.932% |

| 1987年 | 39.931% |

| 1988年 | 36.427% |

| 1995年 | 29.200% |

| 2000年 | 28.835% |

| 2007年 | 18.000% |

(引用元:多重債務者対策本部有識者会議第1回資料1-1|金融庁)

アイフルは2000年に金利を変更してからも28%を超える高金利で貸付を行っていました。アイフルで時効が成立していない過払い金がある場合、高額にある可能性があります。

アコム

アコムも大手消費者金融であり、過払い金請求の対象となる業者です。2007年6月17日以前にアコムとアコムマスターカード(ACマスターカード)で借入をしていれば、完済していても返済中であっても過払い金請求ができます。

| 金利変更年 | 金利の上限 |

|---|---|

| 1987年 | 36.500% |

| 1988年 | 32.850% |

| 1989年 | 29.200% |

| 1995年 | 28.470% |

| 1997年 | 27.375% |

| 2007年 | 18.000% |

(引用元:多重債務者対策本部有識者会議第1回資料1-1|金融庁)

アコムは1997年から2007年までの間20%後半の金利で貸付を行っていました。アコムで借入をした場合も、他の大手消費者金融と同様、過払い金を取り戻せるチャンスがあります。

過払い金請求をする際の注意点

過払い金請求にはメリットが多く、デメリットは少ない手続きですが、いくつか注意点もあります。

具体的には、

- 返済中の場合ブラックリストに載る場合がある

- 過払い金請求先から借入はできなくなる

- 貸金業者が保証会社のカードローンには注意

- 家族にバレるリスクがある

などがあげられます。

しかし、それぞれについて注意すれば事前にリスクを最小限にすることができます。

返済中の場合はブラックリストの載る場合がある

現在借金を返済中の場合、過払い金請求で取り戻した額の方が大きければ借金残高をゼロにすることができます。借金をゼロにできれば、信用情報(個人の返済、借入状況などを含む情報)に傷がつくことはありません。借金残高よりも過払い金の方が大きければ、その分の金額を手にすることができます。

しかし、借金を返済中で取り戻した過払い金が借金残高を下回る場合は、信用情報に傷がつきます。信用情報に傷がつくと、クレジットカードの新規発行や金融機関からの借入、ローンの契約などが難しくなってしまいます。

過払い金請求は、借金返済中の場合は状況によってはリスクがあることも理解しておきましょう。

こちらの記事もCheck!

過払い金請求先から借入はできなくなる

過払い金請求をすると、請求先からは今後借入ができなくなる可能性は高くなります。

消費者金融の場合、今後もし新たに借金をすることになっても、他の消費者金融や銀行から借入をすれば良いため、それほど大きなデメリットにはならないことがほとんどです。

貸金業者が保証会社のカードローンには注意

請求先の貸金業者がカードローンの保証会社となっている場合は、請求に当たって注意が必要です。

過払い金請求をする貸金業者とカードローンの両方で返済している最中であったり、カードローンの支払いを延滞、滞納している場合は、過払い金請求に悪い影響がでる可能性があります。

保証会社となっている貸金業者は、借主の代わりに支払われていないカードローンを支払う、代位弁済という弁済をします。そして、代位弁済された金額は、保証会社から借主に対して請求されます。

例えば、消費者金融のアコムはバンクイックというカードローンの保証会社となっているので、バンクイックで借りたお金を延滞、滞納していると、アコムがバンクイックへの返済を代位弁済します。代位弁済をされると、アコムで過払い金を請求されてもバンクイックの代位弁済と相殺することができます。さらに、相殺してもなお弁済額が大きい場合は、アコムに足りない分の金額を返済しなければなりません。

弁護士や司法書士に過払い金請求を依頼する場合は、依頼する貸金業者のみならず借金をしている貸金業者をすべて伝えておき、請求に影響はないか確認することが大切です。

家族にバレるリスクがある

過払い金請求の手続きをする際、家族にバレたくない場合は気を付けなければならないことがあります。過払い金請求が家族にバレる原因は、借入先や裁判所からの連絡や郵便、過払い金が振り込まれる口座などが主です。

借入先や弁護士事務所などからの連絡は、同居する家族が電話を受けたり手紙を見ることでバレてしまいます。また、裁判所からの郵送物は宛名を見られるとすぐに怪しまれてしまいます。

弁護士に依頼すれば、事務所が借入先や裁判所との連絡窓口になるため、郵送物を自宅に直接送られることを避けられ、バレるリスクを減らせます。弁護士事務所との電話連絡も、時間を指定したり、携帯電話のみの連絡にすることで、周囲に知られずこっそり連絡することが可能です。

また、過払い金の振込口座にも気を付ける必要があります。過払い金請求でお金を取り戻せても、家族が知っている口座に入金されてしまうと不審に思われるリスクがあります。過払い金の振込口座は普段使っていない口座、家族に知られていない口座を用意することが必要です。

こちらの記事もCheck!

消費者金融への過払い金請求は弁護士へ

消費者金融への過払い金請求は、弁護士に相談することが必要です。

弁護士に相談するメリットは、

- 過払い金の額から計算をしてくれる

- 過払い金を多く取り戻せる可能性がある

などがあげられます。

こちらの記事もCheck!

過払い金の額から計算してくれる

弁護士に依頼すると、面倒な書類の用意や過払い金額の計算は弁護士が対応します。

過払い金の額を確定するためには、まず取引履歴を消費者金融から取り寄せる必要があります。取引履歴は個人でも取り寄せることはできますが、弁護士に依頼すれば代わりに取り寄せてくれます。

また、過払い金の計算は複雑なケースも多く、特に時効の問題は個人で判断できないことがあります。空白期間があったり、複数の借金の借入と返済を繰り返している場合、どの過払い金が時効でどの過払い金が請求できるか正確に判断しなければ、正確な額が算出できません。

法律などの専門的な知識が必要になるため、必要書類の取り寄せから計算まで一括して弁護士に依頼すると安心です。

多くのお金を取り戻せる可能性がある

過払い金請求の手続きには資格は必要ないため自分でも行うことができますが、自分ですると2つの点で弁護士に依頼するよりも取り戻せるお金が少なくなることがあります。

1つは、計算を間違えて少ない金額で請求してしまうリスクがあることです。過払い金の金額を計算するためには取引履歴を取り寄せますが、公開されている取引履歴が一部しかなかったり、自分でした計算が間違えていたりすると、請求する過払い金額が本来より少なくなってしまいます。

2つ目は、個人で請求を行うと交渉が不利になる恐れがあることです。多くの人にとってなれない作業になるため、過払い金請求後に貸金業者との交渉をする際、相手の業者ペースで交渉が進んでしまい、思ったような結果が得られないリスクもあります。

弁護士や司法書士に依頼すると費用はかかりますが、費用を考慮しても依頼した方がより多い金額を取り戻せることが多く、大きなメリットがあります。相談は無料で受け付けている事務所も多いため、まずは相談してみましょう。

なお、弁護士と司法書士の違いは、扱える金額や業務範囲の差にあります。弁護士は法的な制限がなくトータルサポートができますが、司法書士は個別の債権である借金や過払い金が140万円までのものに限り相談、交渉、訴訟ができます。過払い金が140万円を超えると考えられる場合は、はじめから弁護士に相談することをおすすめします。

おわりに

過払い金請求では、多くの消費者金融が対象になっています。業者によって当時設定していた金利は異なりますが、長期間の返済をしていた場合などは高額の過払い金が発生している可能性があります。

過払い金が発生してる場合でも、時効が成立していると請求することができなくなってしまいます。時効は10年を経過すると成立するため、早めに請求をすることが重要です。また、業者の業績が悪化したり、倒産してしまうと請求が難しくなります。長期間消費者金融に返済していた借金がある場合は、早めに弁護士に相談しましょう。

過払い金があるかどうか調べるには、まず消費者金融に取引履歴を取り寄せ、現在の金利で再計算する必要があります。過払い金の計算やその準備、業者との交渉は経験がないと難しいことも多いため、手続きのほとんどを代行できる弁護士に依頼すると良いでしょう。