任意整理の手続きをすると、いわゆるブラックリスト入りした状態になります。任意整理による借金完済後、ブラックリストへの登録が解消されて再度クレジットカードの作成などができるようになるまでどのくらいかかるのでしょうか。

また、ブラックリスト状態が解消されたかどうかを確認する方法も知っておきたいところです。

そこで本記事では、任意整理の完済後からブラックリスト状態が解消されるまでの期間や、復活した事実の確認方法、ブラックリスト期間中の代替え案について解説します。

任意整理完済後5年は信用情報に傷がついている

任意整理で無事借金を完済しても、その後5年程度はブラックリスト状態のままです。

ここでは、任意整理と信用情報の関係、ブラックリスト状態とはどのような状態かなどを解説します。

こちらの記事もCheck!

任意整理と信用情報

信用情報とは、クレジットカードやローンの契約申し込みなどに関する情報を指します。本人を識別するための個人情報のほかに、借金の申込内容や契約内容の詳細、支払状況、借金残高などで構成されています。

信用情報は、「信用情報機関」と呼ばれる機関によって管理されており、銀行や消費者金融、クレジットカード会社は顧客と契約する際に本人の信用情報を照会します。

貸金業者などが信用情報機関に信用情報を照会した結果、依頼者である顧客の情報に問題があれば、会社はその人にお金を貸し付けることにリスクがあると判断し、契約をしません。

任意整理は完済後5年間は信用情報に傷がつく

債務整理をすると信用情報に事故情報が登録されている、いわゆるブラックリスト入りしている状態になりますが、これは債務整理の種類によって解消されるまでの期間が異なります。任意整理の場合、一般的に5年程度はブラックリスト入りしている状態とされています。

任意整理では、和解が成立した日からブラックリストに載ることが一般的です。しかし、ブラックリストへの登録は貸金業者が信用情報機関に事故情報の登録依頼をすることで開始します。例えば、貸金業者によっては任意整理をした後の返済も事故の一部であるとして、信用情報機関に登録依頼をすることもあります。

そのため、一般的なブラックリスト期間が経過しても、必ず借入やクレジットカードの発行ができるとは限りません。

任意整理で完済後に制限されること一覧

任意整理をして借金完済後に制限されることとしては、

- クレジットカードの発行

- 新たな借入

- 携帯電話・スマホの分割払い

- 子どもの奨学金の保証人になること

- 車や住宅ローンを組むこと

などがあげられます。

クレジットカードの発行ができなくなる

任意整理によってブラックリスト入りすることによる最大のデメリットは、新たなクレジットカードの発行ができなくなることです。任意整理で完済後も、ブラックリスト状態が解消されるまでクレジットカードの発行はできません。

インターネットや広告などで「ブラックリスト状態でもクレジットカードの発行が可能」と言っているものがありますが、これは確実な情報ではないので注意が必要です。

また、任意整理をする前から使用しているクレジットカードも、そのうち使用できなくなってしまいます。使用できなくなる時期は、クレジットカード会社によって異なりますが、クレジットカードの更新時に会社は再度与信審査をするため、カードに記載されている有効期限が迫ってきたら使えなくなると考えておきましょう。

新たな借入ができなくなる

任意整理完済後も、ローンの契約やキャッシングなどの借金はできません。

しかし、借金ができないことは必ずしもデメリットというわけではないでしょう。過去に任意整理の手続きをした人は、無計画な借金をしてしまい、気づいたときには返済できなくなっていたという人もいるでしょう。

せっかく任意整理によって完済したわけですから、この期間中はしばらくは新たな借入をせず、借金癖をなく機会と捉えましょう。

携帯電話・スマホの分割払いができなくなる

任意整理で完済後に不便を感じることの1つに、携帯電話やスマホを購入する際に分割払いができなくなるというものがあります。

携帯端末の分割払いは毎月の利用料金と一緒にされ、支払いも意識しないことが多いため、見落とされがちなポイントです。しかし、携帯端末の分割払いはローンの一種なのです。

よって、携帯端末の分割払いをしようとすると信用情報登録機関に照会が行われるため、審査が通らず購入できない可能性があります。

どうしても携帯端末の機種を交換したいなら、一括払いをすれば問題ありません。携帯電話の端末やスマホは、旧機種であれば価格が下がるため、一括払いしやすくなります。また、格安スマホ会社と契約をすれば、月々の利用料も抑えることができるため、検討しておくと良いでしょう。

子どもの奨学金の保証人になることができない

任意整理の完済後もブラックリスト期間中は奨学金の保証人になることができません。借金の契約をするには保証人も審査対象になるので、任意整理完済後も信用情報の観点から審査を通過することができないのです。

奨学金の保証人が見つからない場合の対処法としては、配偶者に頼む、家族内の別の人に頼むほか、保証機関が奨学金を貸与する本人の保証人になってくれる「機関保証制度」を利用することで解決できます。

任意整理完済後の5年間はどう乗り切るべきなのか

任意整理完済後の5年間は、借金やローンができないことで生活の様々なところで制約が生じます。

この生活の制約への対処法をそれぞれの項目で解説します。

デビットカードで支払いを便利に

クレジットカードが使えないと日常生活で不便に感じることが多いでしょう。特に、ショッピングにおいては現金を必要としないクレジットカードの機能は便利です。

デビットカードであれば、クレジットカードと同様に現金を持たずにショッピングでの支払いが可能です。

デビットカードは支払いと同時に自分の銀行預金口座からお金が引き落とされる仕組みになっているため、カード会社にリスクはなく、入会時の審査は不要です。

クレジットカードと同じく、VISAやJCBなどの契約店であれば使用することができるため、普段使いには重宝します。

家族カードを使う

任意整理をした本人は完済後もクレジットカードを使用できませんが、家族カードであれば本人も使用することができます。

家族カードとは、クレジットカードの主たる契約者の信用により、その家族もクレジット機能を利用できるというものです。この機能により、本人が任意整理をしてから5年経っていなくても、配偶者が家族カードの主契約者の場合、配偶者の信用でカードを利用することが可能です。

自動車ローンの代わりに中古車やレンタカーを

任意整理完済後しばらくはローン契約ができないため、当然車をローンで購入することはできません。しかし、車は仕事の転勤や引っ越しなどでどうしても必要になることがあります。

そのため、自動車を自分で購入するには一括で購入するしか方法がありません。中古車であれば、多少まとまったお金があれば購入できるものもあるため、まずは安い中古車を一括で購入することを検討してみましょう。

また、月に数回の車の使用であれば、必ずしも自家用車を保有する必要はないかもしれません。レンタカーであれば、レンタル申し込み時に免許証を審査されるだけですみ、現金で支払いが可能なため、ブラックリスト状態が続いている人でも問題なく利用することができます。

また、レンタカーは自家用車に比べて購入費用だけでなく維持費もかかりません。任意整理完済後はまだまだ家計が安定していないことも多いはずです。できるかぎり支出を抑えて家計の立て直しを図るためにも、費用のかからないレンタカーの利用も視野に入れましょう。

住宅ローンは家族の協力や不動産担保ローンの活用を

住宅ローンは、本人が契約できない場合、配偶者の名義でなどで住宅ローンの契約をすることも検討してみましょう。

住宅ローンにおいて審査の対象になる人は、申し込みを行った本人だけだからです。

住宅購入者の多くは独身ではなく家族がいます。配偶者に納得してもらえれば、こうした方法でマイホームの購入もできるのです。

また、「不動産担保ローン」の場合は、任意整理完済後であれば、新たに借入ができる場合もあります。借入が可能な理由は、不動産担保ローンが担保とする不動産の価値を重要視しているためです。

たとえ信用情報に任意整理の事故情報が残っていたとしても、不動産に一定程度の価値が認められれば、与信審査に通ることがあるのです。任意整理は所有している不動産を処分する必要はないため、自宅を担保にして不動産担保ローンを借りられる場合もあります。

任意整理完済後ならリースバックも選択肢に入れよう

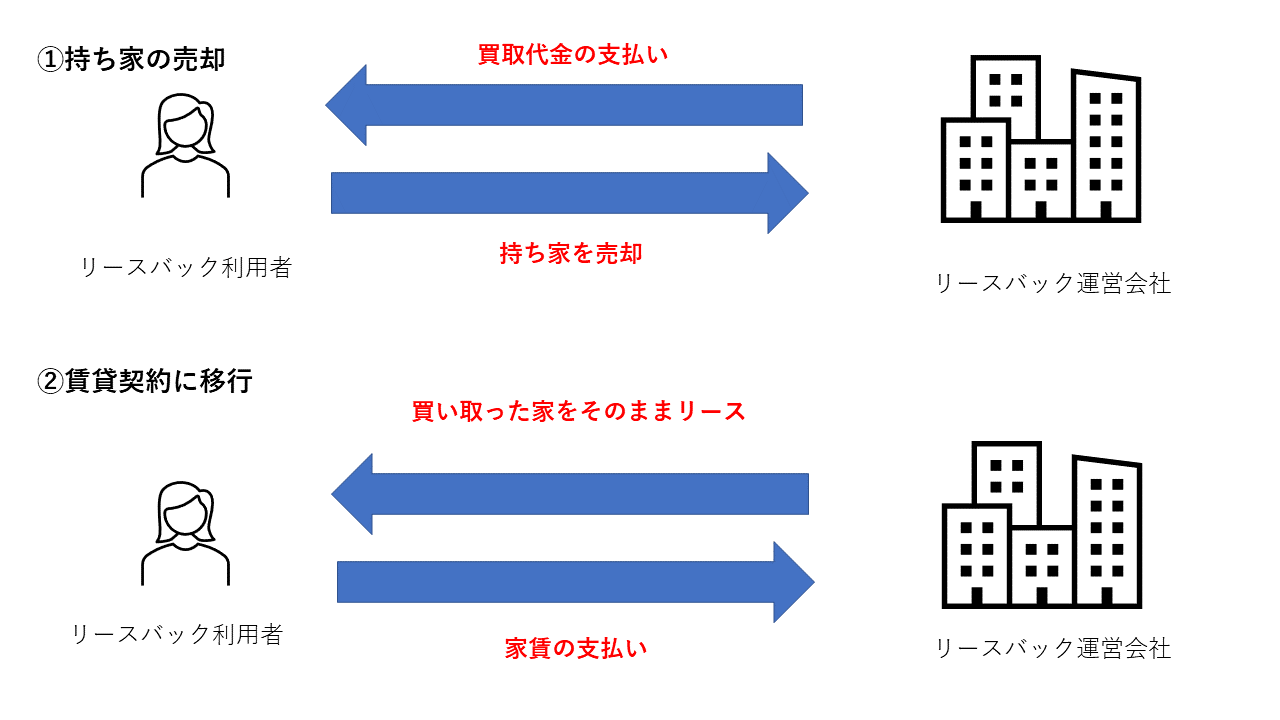

任意整理完済後にある程度まとまった資金が必要な人は、「リースバック」という契約によって資金を確保するという選択もあります。

リースバックとは、不動産の売却とその後の賃貸借契約がセットになった契約のことです。持ち家をリースバック運営会社に売り払い、運営会社と新たに賃貸借契約を締結することで、持ち家を売ってからも同じ家に住み続けることができるのです。

このリースバックはローンではなく、あくまで不動産売買です。そのため、一般的なローンで行われるような厳しい与信審査はありません。リースバックであれば、任意整理後のブラックリスト状態であったとしても、自宅に住みながら当面の資金を確保できます。

ただし、リースバックで持ち家を売却した場合、売却価格は市場価格よりも安くなります。また、売却すれば持ち家ではなくなることから、住み続けるために家賃を支払わなければなりません。

さらに、売却後も愛着のある家に住み続けられることは大きなメリットですが、必ずしもずっと住み続けられるとは限りません。「定期借家契約」という契約をした場合は、運営会社の事情によっては契約を更新されず、引っ越しを迫られる恐れもあるのです。

リースバックは当面の資金確保にはメリットがありますが、その分リスクも存在することを覚えておきましょう。

賃貸契約には影響がない

任意整理完済後のブラックリスト期間中でも、新たな賃貸契約を結ぶことは可能です。

引っ越しなどで新たな住居を探す人の中には、任意整理によってブラックリスト入りした状態では審査を断られてしまうのではないかと心配している人もいます。しかし、賃貸契約は借金の性質はなく、信用情報を照会されることはありません。そのため、ブラックリスト期間中でも問題なく引っ越しなどを行うことが可能です。

任意整理完済後は完済証明書をチェックする

任意整理完済後は、完済証明書という書類をチェックしておくと、その後のブラックリスト期間はどのくらいか目途をつけることができます。

ここでは、完済証明書の概要や届く場所、家族にバレずに受け取る方法などをチェックしましょう。

完済証明書とは

任意整理は数年間かけて返済を行いますが、最後の返済をした時点で借金をすべて返したという扱いになります。この完済した時点で「完済証明書」が郵送されます。

完済証明書は、借入先である債権者が発行する書類のことで、文字通り借金を完済したことを証明する書類です。完済証明書があると、これ以上借入先に自分名義の借金を返済する義務がないことが証明できます。

ただし、任意整理完済後に完済証明書ではなく、貸金業者との間の金銭消費貸借契約書の原本を送ってくる会社も存在します。消費者金融では契約書原本を返還してくるケースが多く見られますが、クレジットカードの契約などは契約書の原本がないことが多く、完済証明書が送られてくることが一般的になっています。

完済証明書が届く場所

任意整理完済後に郵送される完済証明書は、手続きを依頼した弁護士事務所に届くケースと、債務者本人の自宅に届くケースがあります。

任意整理後の支払いを弁護士に代行依頼している場合は、その弁護士事務所に完済証明書が届きます。

債務者本人が支払いをしており、連絡先も債務者本人にしている場合などは、債務者本人の住所宛に完済証明書が届きます。

家族にバレたくない場合の対処法

任意整理手続きの開始時、借金問題や任意整理をすることを家族に秘密にしている人も多くいます。

せっかく完済まで秘密にしてきたとしても、任意整理完済後に自宅宛に完済証明書が送られてきてしまうと、家族に借金や任意整理のことがバレてしまいます。

そのため、家族に借金を秘密にしている場合は、完済証明書の郵送先を依頼している弁護士事務所などに移してもらう必要があります。

完済証明書の郵送先には、任意整理で借入先と和解した際に希望する場所を伝えることができます。任意整理の手続きをしている最中に、依頼している弁護士に完済証明書を事務所宛に郵送してもらう旨を伝えておきましょう。また、任意整理の完済が迫ってきたら、念のため再度確認しても良いかもしれません。

任意整理の完済後は信用情報をチェックしよう

任意整理の完済後は、いつ信用情報が回復しているか気になるところです。

そこで、信用情報のチェック方法や信用情報の開示方法について解説していきます。

信用情報のチェック方法

任意整理完済後、一定期間が過ぎると、信用情報機関に登録されていた債務整理に関する事故情報が削除され、再度借入やクレジットカードの発行ができるようになります。

国内にある信用情報機関は、CIC(株式会社シー・アイ・シー)、JICC(株式会社日本信用情報機構)、KSC(全国銀行個人信用センター)の3つが存在し、債務整理の種類や各信用情報機関によって事故情報の登録期間は異なります。

| 信用情報機関 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| JICC | 5年 | 5年 | 5年 |

| CIC | 5年 | 5年 | 5年 |

| KSC | 5年 | 10年 | 10年 |

このように、任意整理ではいずれも約5年でブラックリスト状態が解消されると考えられます。

信用情報の開示方法

信用情報は、個人で信用情報機関から取り寄せることで状態を確認することができます。具体的には、信用情報機関に開示請求を行うことになります。

例えば、CICであればインターネット開示、郵送開示、窓口開示の3種類の開示方法に対応しています。インターネット開示の場合は毎日8時~21時45分まで受け付けており、インターネットだけで手続きを完結することができ便利です。支払いはクレジットカード決済で、費用は1000円です。また、その他に必要なものはクレジットなどの契約時に登録した電話だけです。

郵送での開示は開示報告書により情報が開示されますが、郵送までに10日程度かかるほか、本人確認書類のコピーなどを添付する必要があります。

窓口での開示は、全国に設置された開示窓口にあるタッチパネル端末機で必要事項を入力すれば開示が可能です。

任意整理完済後にいつブラックリスト状態が解消されるかは信用情報を開示しない限りわかりません。任意整理完済から5年程度経過した段階で、信用情報をチェックしてみると確実な情報を知ることができます。

任意整理完済後の注意点

任意整理完済後は、過去の取引先と取引できないこと、信用情報の確認を怠らないようにするなど、注意しなければならない点があります。

任意整理した借入先とは取引できない

任意整理をすると、約5年でブラックリスト状態が解消されます。

しかし、銀行などの金融機関は、信用情報機関に登録されている信用情報とは別に独自で個人の信用情報を管理しており、任意整理をした人の情報は「社内ブラック」として登録されています。そのため、以前に任意整理をしたことがある金融機関などに対して、再度借入を行うことはできません。

任意整理完済後に新たな借入やローンを組む際は、任意整理の対象としなかった他の借入先を選ぶことが重要です。

最近は、インターネット上でいくつかの金融機関に対して一度に審査を申し込むことができる一括審査というサービスもあり、多くの人に利用されています。一括審査で自分にとって好条件の金融機関を選べば、ローンなどの審査に通る可能性は高まるでしょう。

信用情報が回復していると勘違いしないようにする

任意整理完済後に5年程度経過した時点で、信用情報機関への信用情報の開示を忘れずするようにしましょう。もし信用情報が回復していないにもかかわらずローン契約などを申し込んでも、審査に落ちてしまいます。

また、数年経つと任意整理の完済時期がいつだったか忘れてしまうかもしれません。完済後に郵送される完済証明書は紛失しないよう保管しておき、完済から何年経ったかいつでも確認できるようにしておきましょう。

任意整理完済後のことも弁護士に相談

任意整理は返済中のことばかり気にしがちですが、完済後の生活の立て直し期間も十分に考慮するべきです。

弁護士には任意整理完済後の生活面の影響などについても相談するといいでしょう。

弁護士に任意整理完済後のことも相談可能

任意整理は返済中だけでなく返済後もブラックリスト状態がしばらく続くため、思わぬ生活上のリスクが隠れているかもしれません。特に、住宅や車の購入などにローン契約ができなくなると、生活プランが崩れてしまうこともあります。

そこで、弁護士には任意整理完済後のことまで相談し、自分の思い描いている完済後の生活に勘違いはないか確認しておきましょう。大きな買い物やローン契約の予定などは、事前に相談しておくといいでしょう。

任意整理完済後の手続きも話しておく

任意整理完済後も、完済証明書の送付場所などについて十分注意すべき点があります。また、任意整理完済後に向けて準備しておくべき点や必要な手続きについてもアドバイスをもらうことができます。

また、任意整理完済後も過去の任意整理対象となった会社からは社内ブラック扱いをされるため、任意整理の影響は一部でその後も続きます。そのため、複数の借金がある場合は、任意整理完済後のことも考え、どの債権者を整理対象にするか弁護士と相談することが大切です。

おわりに

任意整理の手続きをすると、信用情報に事故情報が登録されます。この事故情報は約5年程度解消されないため、任意整理完済後もしばらくはクレジットカードの発行やローン契約などが制限されます。

このような制限はデビットカードや家族名義での商品の購入などで対処することが可能です。また、信用情報の内容は賃貸契約の審査に影響はありません。

任意整理完済後は、信用情報機関に開示請求を行い、自分の信用情報がどのような状態なのか確認することが重要です。信用情報が回復したと勘違いしてローン契約などに申し込んでも、事故情報が理由で審査に落ちてしまいます。

任意整理は返済中だけでなく、返済後も生活にしばらくの間影響が生じます。そのため、事前に任意整理のリスクや任意整理完済後の生活面への影響について、弁護士とよく話し合っておく必要があります。