「過払い金」という言葉は、弁護士事務所のテレビCMなどで聞くことが多いのではないでしょうか。

過払い金は払いすぎたお金のことで、過去に借金をしていた人が多くのお金を取り戻せるケースもあります。

しかし、過払い金は全ての借金で発生するものではありません。また、あったとしても満額返還されるとは限りません。

今回は、過払い金の仕組みや発生する条件、確かめる方法などを詳しく解説します。

過払い金とは

過払い金とは、貸金業者などに払いすぎていた利息のことを言います。

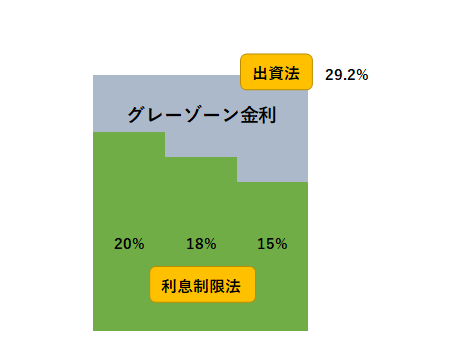

2010年に法律が改正される以前は、利息制限法と出資法という2つの法律でそれぞれ異なる金利の上限が設定されていました。利息制限法では、貸付金額により上限金利が15~20%と決められています。

| 貸付金額 | 利息制限法の上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万円~100万円未満 | 18% |

| 100万円以上 | 15% |

一方、出資法では上限金利が29.2%とされていたのです。この2つの法律の間の金利のことを「グレーゾーン金利」と呼びます。

以前は利息制限法に違反しても出資法に定める上限金利の範囲内で貸付をすれば処罰されなかったため、グレーゾーン金利で貸付を行う貸金業者が多く存在していました。この払いすぎたお金を「過払い金」と言うのです。

このことが問題になり、2010年には法改正が行われグレーゾーン金利は解消されました。また、2007年頃からすでに大手の消費者金融などは金利を見直しはじめていたため、過払い金の有無は2007年以前の借入かどうかがひとつの判断材料になります。

過払い金請求の対象となる借金とは

過払い金請求の対象となる借金は、

- 2007年より前に借入をした場合

- 金利が20%を超えていた場合

などがあげられます。

2007年より前に借入をした場合

法改正自体は2010年ですが、大手の消費者金融などは2007年頃から金利の見直しを行っています。

2006年、2007年に出た最高裁判所の判決で、グレーゾーン金利を違法なものとし、違法な金利は借入した消費者に返還する必要があると認めたことが影響しています。そのため、判決が出た直後から消費者金融は金利を見直し始めたのです。

よって、2007年以前に消費者金融などから借金をした場合は、過払い金が見つかる可能性があります。

金利が15%を超えていた場合

借金の金利が15%を超えていた場合、過払い金が発生している可能性があります。利息制限法の上限金利は、10万円未満の借入で年20%、10万円以上100万円未満の借入で18%、100万円以上の借入で年15%と定められていました。

そのため、金利が15%を超えていた場合はグレーゾーン金利として過払い金請求の対象になる可能性があるのです。

もし当時の契約書や取引明細が残っていれば、自分で確認してみましょう。また、当時の書類がなかったり、内容を覚えていない場合でも、借入をしていた金融会社から取引履歴を取り寄せて確認することができます。

過払い金が発生しないケース

過払い金が発生しないケースは、

- 2007年以降に借入をした場合

- ショッピングのリボ払いや1回払いの場合

- 過払い金請求の対象にならない借入先の場合

などがあげられます。

2007年以降に借入をした場合

アコム、アイフル、プロミス、レイクなどの消費者金融から借入をした場合や、オリコ、ニコス、イオンクレジットなどのクレジットカード会社からキャッシングで借入をした場合でも、2007年以降に借入をした場合は過払い金が発生する可能性は低くなります。

ただし、消費者金融やクレジットカード会社によって違法な金利の見直しを行った時期は異なります。2007年前後であれば過払い金が見つかる可能性があります。

まずは自分が最後に返済した年を確認してみましょう。

ショッピングのリボ払いや1回払いの場合

クレジットカードで過払い金が発生するケースはキャッシングを利用した場合であって、買い物の支払いになど使うショッピング利用では、過払い金は発生しません。

ショッピング利用の場合、商品を購入するための支払いは「借入」ではなく、カード会社による「お金の立て替え」という扱いになり、分割手数料は発生しても金利は発生しません。金利が発生しないと過払い金も発生しないので、ショッピング利用は過払い金請求の対象外です。

反対に、キャッシングでは多くのクレジットカード会社が利息制限法を超える金利で貸付を行っていたため、過払い金請求のチャンスがあります。

過払い金請求の対象にならない借入先の場合

元々利息制限法が定める範囲内の金利で貸付を行っていた業者も存在します。

下記の業者からの借入では、過払い金が発生することはありません。

- モビット

- オリックス

- キャッシュワン

- ダイレクトワン

- アットローン(現在はSMBC)

- 銀行からの借入・銀行カードローン

- 住宅ローン

- 公庫

複数の業者から借入がある場合は、上記の業者はリストから外しておくと、資料の取り寄せなどの手間が省けます。

過払い金が満額戻ってこないケース

せっかく過払い金が発生していたことがわかっても、満額戻ってこないケースもあります。

具体的には、

- 和解が成立した場合

- 「取引の分断」が認められた場合

- 貸金業者の経営状態が悪い場合

などは満額戻ってくることは期待できません。

和解が成立した場合

借入先の業者との間に和解が成立したときは、半分から8割程度の過払い金しか戻ってこないことが多いです。

和解は交渉の上成立します。和解交渉時に、業者は返還する上限金額をあらかじめ決めており、満額より少ない額を提示してくるのです。

和解は過払い金の早期返還が期待できますが、その分満額取り戻すことは難しいと覚えておきましょう。

「取引の分断」が認められた場合

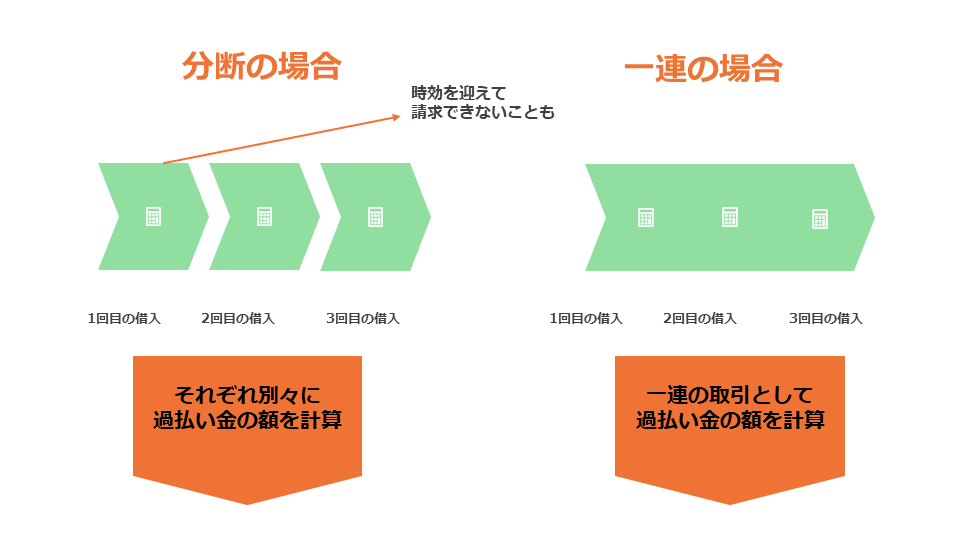

同一の貸金業者から借入と完済を2回以上繰り返していた場合、裁判上の争点となるのが、取引が「一連」か「分断」かという点です。

1度借り入れをしてから完済するまでを1つの取引とするのか、その貸金業者からの借金はを全てまとめて1つの取引とみなすのかという争点です。

全てまとめて1つの取引と見なされれば、借金を完済した後に再度借金をしたとしても、新たな借金は前の借金と一連性があると認められます。反対に、複数回の借入と完済が別々の取引と見なされれば、一連性はなく取引は分断されているものとして扱われます。

過払い金の時効は最終取引日から10年とされているため、借金を完済した後全く取引がなければ時効は進みます。しかし、取引が継続していると見なされれば、時効は進みません。

つまり、過去の借入とその後の借入に取引の一連性が認められれば、10年以上前に完済している借金であっても同時に過払い金請求を行うことができ、より多くの過払い金を取り戻せる可能性があるのです。

過払い金を請求の対象範囲が広くなれば、その分貸金業者の負担も増えます。そのため、貸金業者は取引が複数回ある人に対して、取引が分断されていると主張をすることがよくあります。

複数回の取引や長い空白期間がある場合は、必ず弁護士に相談して、正しい計算をするべきです。

こちらの記事もCheck!

取引の一連性が認められるポイント

多くの過払い金請求に関する裁判では、取引の一連性の有無が争点になりますが、重要なポイントは借金を申し込む際に「基本契約書を交わした」という事実があるかどうかです。

通常であれば、新たに借金を申し込むときに基本契約書を交わします。そのため、完済後に同じ貸金業者から再度借入をする場合、再度基本契約書を交わしたかどうかがひとつの判断材料となるのです。

毎回新しく基本契約書を交わしている場合は、取引は全て分断した取引であると判断されやすくなります。反対に、全て1つの基本契約に基づき借入をしていた場合は、一連の取引だと判断されやすくなります。

貸金業者の経営状態が悪い場合

過払い金請求ができるようになって10年以上が経過しているため、すでに倒産してしまった会社もあります。特に中小規模の貸金業者であれば、過払い金の返還によって倒産している可能性は高くなります。

反対に、中小規模でも現在も存続している貸金業者もありますが、過払い金の返還をできるだけ少額に抑えてきた業者の可能性も高く、過払い金を満額返還してくれる可能性は低いと言えるでしょう。

倒産して過払い金請求ができなくなった貸金業者は、

- 武富士

- SFコーポレーション(旧三和ファイナンス)

- 連専

- アエル(旧日立信販)

などがあります。その他の業者であっても、過払い金があると分かった場合は、業者の経営状態が悪化する前に早めの過払い金請求を心がけましょう。

過払い金計算の流れ

過払い金は貸金業者から履歴などを取り寄せて計算を行います。自分で計算できるソフトなども存在しますが、正確な金額を算出するには弁護士に依頼するのがおすすめです。

計算時に必要な情報

過払い金の計算をする際には、借金の額や借入の時期、返済額、金利などの情報が必要です。これらの情報は業者の取引履歴に記載されており、貸金業者はデータで保管しています。

取引履歴は契約者本人や弁護士からの請求があった場合、開示する義務があります。過払い金があるかどうか、いくらあるかを計算する際は、本人や依頼した弁護士が業者に取引履歴を請求することからはじまります。

貸金業者の名前を忘れた場合

取引したことのある貸金業者の名前や内容を全く覚えていない場合でも、諦める必要はありません。

過去の取引から貸金業者の名前を知るためには、まず信用情報機関に取引情報の開示請求を行います。

信用情報機関とは、銀行や消費者金融、カード会社などから提供される契約、返済、滞納など情報を管理する機関のことです。

信用情報機関には、

- 株式会社日本信用情報機構(JICC)

- 株式会社シー・アイ・シー(CIC)

- 全国銀行個人信用情報センター(KSC)

の3つが存在し、それぞれ細かな開示方法が異なります。

信用情報機関への情報開示は、原則として本人しか申し込むことができません。

ただし、弁護士・司法書士など代理人、法定代理人や死亡した本人の遺族などは例外として申し込みができます。いずれの信用情報機関も窓口や郵送のほか、パソコンやスマホでも申し込みができます。

パソコンでCICに開示請求する場合を見てみましょう。まず、CICに登録されている電話番号あてに受付番号が送信されるます。電話で受付番号を取得したら、時間内に生年月日、郵便番号、住所などの個人情報を入力していきます。入力が完了したら、画面から開示報告書をダウンロードすることができます。

なお、パソコンやスマホから開示請求をする場合は、1000円の手数料をクレジットカード1回払いで支払う必要があります。

開示請求ができると、過去に取引した貸金業者の名前も確認することができます。

こちらの記事もCheck!

完済している借金の「引き直し計算」

取引履歴を取得したら、履歴に残っている情報を元に、余計に返済していた金利を現在の条件に合わせて計算しなおします。これを「引き直し計算」と言い、計算によって過払い金の額がわかります。

借金を完済している場合の引き直し計算はシンプルです。

例えば、100万円を年利20%で借りる計算をし、実際に完済したとします。利息制限法において100万円の貸付は上限金利が15%と決められているので、20%−15%=5%分の金利が違法となり、5万円の過払い金が発生したことになります。

このように、借金を完済している場合は利息制限法の上限金利との金利の差を計算すれば、自然に過払い金の額がわかるようになっています。

返済中の借金の「引き直し計算」

返済中の借金がある場合は、過払い金から借金の残額を引いた額が実際に戻ってくる金額になります。

例えば、100万円を金利20%で借り、完済するというサイクルを5回続けたとします。その後、今度は10万円だけ借り、まだ返済していない状況の場合、どうなるでしょうか。

まず、100万円の貸付は上限金利が15%なので、1回の契約で5%分=5万円分の過払い金が発生していることになります。これを5回繰り返しているので、5万円×5回=25万円の過払い金が発生している状態です。

しかし、現在10万円借金が残っているので、これと相殺し、過払い金25万円−借金の残額10万円=15万円が実際に過払い金として戻ってくることになります。

実際にはここまでシンプルな計算にはなりませんが、計算の考え方だけでも覚えておきましょう。

過払い金の計算を個人で行うには限界がある

過払い金は、ある程度自分で取引履歴の請求やシミュレーターで計算を行うことはできますが、複雑なケースになるほど正確性を欠いた結果になってしまいます。

心配ならはじめから弁護士に依頼したほうが安心です。

過払い金計算シミュレーターには注意が必要

ネット上には「過払い金計算シミュレーター」が多数存在しています。これらは手軽に過払い金の計算ができるため非常に便利ですが、機械的な計算のため、複雑なパターンに対応できないというデメリットがあります。

特に、借入と完済を何度も繰り返していたり、一部の情報が不足している場合は、正確な計算ができないことがあるので、注意が必要です。

また、前述の一連か分断かなどの条件は過払い金の計算結果に大きな影響がありますが、シミュレーターではこれらの条件は考慮されません。あくまで参考程度に使い、正確な計算は弁護士に任せましょう。

個人では対応できないケースも多い

過払い金の計算は個人では対応できないことも多く、弁護士に任せると安心です。

完済・借入を繰り返している場合は計算が複雑になるため、弁護士や司法書士でなければ見通しを立てることは困難です。

また、貸金業者には取引履歴の保管・開示の義務がありますが、かなり過去のデータは処分してしまっている可能性もあります。このような場合は推定計算によって過払い金の額を算出するため、弁護士による計算が必要になります。

過払い金が発生しない場合も任意整理で金利をカットできる

現在も借金を抱えている人は、過払い金が発生しないからといって落ち込むことはありません。

借金の返済が困難な場合は、任意整理で金利をカットしてもらうことができます。

任意整理とは

任意整理は借金を減らす法的手段である「債務整理」のひとつです。任意整理は、裁判所を介さずに貸金業者と直接交渉を行い、将来発生する金利をカットなどをしてもらう方法です。

実際の手続きは弁護士が行い、貸金業者に対して金利のカットや毎月の返済額の見直しなどの和解案を提出します。

任意整理で提示する和解案では、通常は3年間の返済期間が提示されます。ただし、貸金業者が承認すれば、5年間に延長してもらうことも可能です。

任意整理と過払い金の関係

任意整理は、将来の金利をカットしたり借金をひとつにまとめて整理していきます。この過程で過払い金が発生しているかを調べ、過払い金があれば貸金業者に対して請求を行うのです。つまり、任意整理で借金を整理する過程のひとつとして、過払い金の調査があるのです。

任意整理では、取り戻した過払い金を残りの借金に充当することになります。これにより借金の元本を減らすことができるので、返済期間も短くなり、無理なく返済ができるようになります。

また、過払い金の方が残りの借金よりも大きかった場合は、余った分の過払い金を取り戻すことができます。

任意整理のメリット

任意整理のメリットは、金利のカットをすることで月々の返済額を減らせることです。

もし過払い金があれば借金の元本を減らすことができますし、過払い金が発生しない場合でも金利のカットや返済額、返済期間の見直しなどによって無理のない計画で返済することができます。

また、任意整理の手続きを行うと、依頼した弁護士が貸金業者と交渉し、郵送や電話の督促を止めてくれます。

ほかにも、裁判所を介さないために手続きが比較的簡単であったり、家族にバレずに進められるなど、借金に悩む人にはメリットが大きい手続きです。

任意整理のデメリット

任意整理の手続きをすると信用情報機関に情報が登録され、約5年程度保存されます。

これにより、

- 車や住宅ローン

- 新規クレジットカードの発行

- キャッシングやカードローンなどの借入

- 奨学金の借入

- 携帯電話の割賦購入

などが審査に通りにくくなります。

ただし、過払い金請求して借金を完済できた場合は、信用情報への影響はありません。これまでどおりクレジットカードの発行やカードローンの借入などを行うことができます。

過払い金請求は弁護士に相談!

過払い金の請求は、弁護士に相談すると安心です。

弁護士であれば、

- 相談料、着手料0円

- 秘密厳守で対応してもらえる

- 裁判になっても安心

など依頼する上で様々なメリットがあります。

相談料、着手料0円

弁護士事務所の中には、相談料、着手料0円で依頼できる事務所も多くあります。「せっかく過払い金請求ができても、それ以上に費用がかかるのではないか」と心配する必要はありません。

過払い金の相談をする際、料金体系で気になるところがあったら質問してみましょう。

秘密厳守で対応してくれる

過払い金請求や任意整理は家族にバレずに進めることも可能ですが、細心の注意を払って進めなければなりません。

例えば、過払い金請求の裁判になった場合、裁判所から郵送物が届いたり、弁護士から連絡が入るとすぐにバレてしまう可能性があります。

事前に家族に秘密にしたいことを弁護士に相談すれば、弁護士が配慮して対応することができます。また、連絡は個人の携帯電話だけにしたり、弁護士事務所からの郵送物のやり取りを個人名義にするなど、きめ細かな対応が可能です。

裁判になっても安心

過払い金は、貸金業者の立場からすれば少しでも返還額を抑えたいというのが本音です。

そのため、貸金業者は返還額を抑えるために様々な主張をしてきます。裁判になれば認められないような主張もありますが、とりあえず裁判まで持ち込もうとする業者も存在します。過払い金請求に強気な姿勢をとる貸金業者に対しては、裁判を起こさなければ正当なお金を取り戻せないケースが多いのです。

裁判となれば、訴状などの書類を裁判所とやり取りする必要があり、専門知識を持った弁護士に任せると安心です。

過払い金請求は交渉から裁判にまで発展することも考えると、弁護士にトータルで任せると余計な手間が省けます。

こちらの記事もCheck!

おわりに

過払い金は発生するケースが限られているため、自分で借金が各条件に該当するか確かめることができます。もし過払い金がありそうなら、時効を迎える前に早めに弁護士に相談することをおすすめします。

過払い金の計算は自分でもある程度できますが、必要な情報を揃えたり複雑なケースに対応して正確な額を出すことは困難です。過払い金がありそうだと判断できれば、計算の段階から弁護士などに相談すれば安心です。

また、もし過払い金が発生しないとわかった場合でも、任意整理によって将来の金利などを減らすこともできます。