学費で借金をする前に、4つの制度を活用しましょう。

学費に関する制度は、意外と知らない人が多いです。制度を活用すれば、借金せずに学費を捻出できるでしょう。

本記事では、制度による仕組みや支援額に関して解説します。

学費のために知っておくべき制度

学費で借金をする前に、4つの制度を活用しましょう。

- 貸与型奨学金制度

- 給付型奨学金制度

- 授業料等減免制度

- 教育ローン

それぞれは、世帯収入が一定基準より低い場合に適用される制度です。

条件に適用すれば、国から学費を借りられたり、入学金や授業料が免除されたり、さまざまな支援を受けられます。

制度を利用すれば、将来的に負担のかかる借金をする必要はないでしょう。

世帯収入が低く、学費に困っているなら制度を利用すべきです。

大学別入学・在学費用調べ

これから大学進学を考えている人は、まず入学、在学費用を知っておきましょう。

- 入学費用

- 在学費用

- 高校から大学までにかかる費用

制度を利用しても、全学費を支援してくれるわけではありません。

今から学費を貯められるなら貯めておいた方が良いので、学費の目安を知っておきましょう。

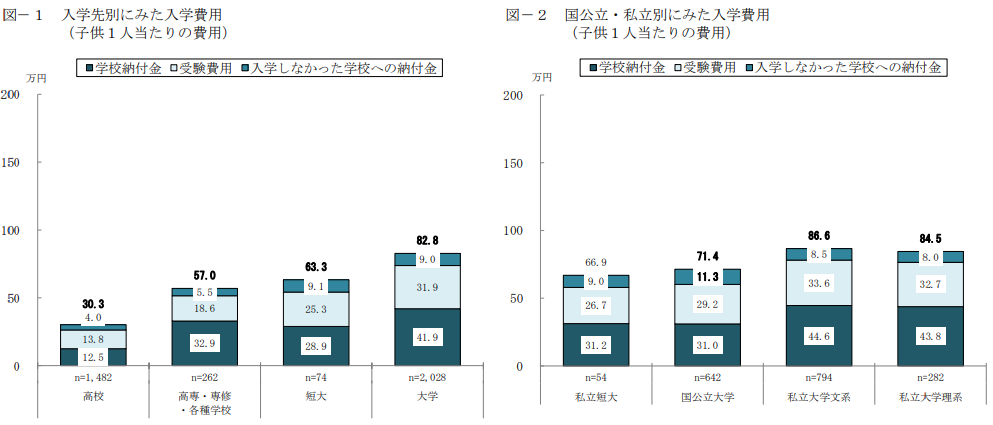

入学費用は82万円

大学入学費用は約82.8万円です。

私立大学の入学費用は理系で84.5万円、文系で86.6万円、国公立大学の入学費用は71.4万円となっている。

入学費用は、3つの費用の合計で算出されています。

- 受験費用

- 学校納付金

- 入学しなかった学校への納付金

1人あたり82万円と考えると、決して安い金額ではありません。

世帯収入の低い家庭では、入学金だけで大きな負担になるでしょう。

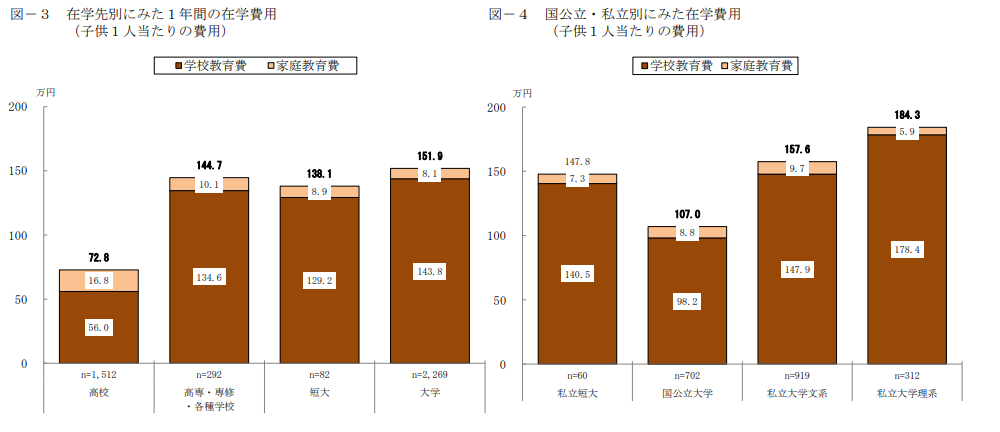

在学費用は約151万円

大学在学費用は年間で約151万円です。

短大が138.1万円、大学が151.9万円となっている

私立大学の1年間の在学費用は、理系で184.3万円、文系で157.6万円と、理系で国公立大学(107.0万円)のおよそ1.7倍、文系でおよそ1.5倍となっている

在学費用は2つの費用から算出されています。

- 学校教育費(授業料・通学費教科書代など)

- 家庭教育費(塾の月謝・習い事など)

家庭教育費を含めない場合の在学費用は以下の通りです。

- 短大:129.2万円

- 大学:143.8万円

- 私立短大:140.5万円

- 国公立大学:98.2万円

- 私立大学文系:147.9万円

- 私立大学理系:178.4万円

通う大学によって異なりますが、入学金と在学費用を合わせると、約233万円です。

一般的な4年制大学と仮定すると、「年間143.8万円×4年=在学費用合計575.2万円」です。

さらに入学金を足すと、658万円になります。

国税庁による「平成30年度分民間給与実態統計調査」では、40歳~60歳までの平均年収は600万円前後です。

一般的な家庭でも、簡単に用意できる額ではありません。

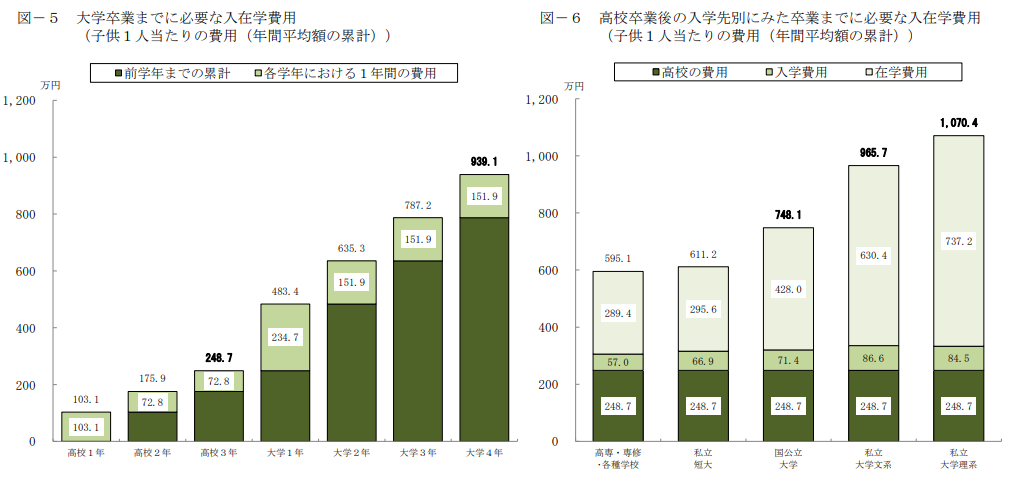

高校から大学までにかかる費用

高校入学から大学までにかかる費用は、1人あたり939万円です。

入学費用と在学費用を累計すると、子供1人当たりの費用は、高校3年間で248.7万円となる。大学に入学した場合690.4万円が加わり、高校入学から大学卒業までに必要な入在学費用の合計は、939.1万円となる

高校から大学までで約1,000万円かかります。

高校から大学約7年と仮定した場合、1年あたり約134万円です。

世帯収入の低い家庭では、借金でもしなければ払えないでしょう。

してはいけない借金

学費のためとはいえ、以下の借金はしないようにしましょう。

- 消費者金融

- 銀行カードローン

どちらも利率が高く、結果的に家計を圧迫する原因になります。

制度の審査に通らなかった場合のみ、最後の手段として考えておくのが賢明です。

消費者金融

消費者金融は借入利率が高いです。

金融会社によって異なりますが、大体15%~18%に設定されています。

仮に100万円借りて利率が15%だった場合、単純計算で支払総額は115万円です。支払総額が大きくなってしまうので、消費者金融からの借金は避けた方が良いでしょう。

銀行カードローン

銀行カードローンは、消費者金融と比べれば利率はグっと下がります。

しかし、仕組みは消費者金融と変わりません。

消費者金融と銀行カードローンのどちらかなら、銀行カードローンですが、基本的にはどちらも最後の手段と考えた方が良いでしょう。

学費のために知っておくべき4つの制度

学費のために知っておくべき4つの制度を知っておきましょう。

- 貸与型奨学金制度

- 給付型奨学金制度

- 授業料等減免制度

- 教育ローン

制度によって申込資格や支援方法は異なります。

国から借りる形の制度や減免制度など、さまざまです。条件や希望に合った制度を選びましょう。

貸与型奨学金制度

貸与型奨学金制度は、大学進学する本人が国から学費を借りるシステムです。

あくまで国から「借りる」ため、後々返さなければいけません。

貸与型奨学金制度は2種類あります。

| 学力基準 | 家計基準(4人世帯の場合) | |

|---|---|---|

| 第一種奨学金(無利息) | 申込時までの高校等の成績平均が5段階評価で3.5以上 | 家計年収が747万円以下 |

| 第二種奨学金(利息付) | ・申込時までの高校等の成績が平均水準以上 ・特定の分野において優れた資質能力を認められている ・学修意欲があり学業を確実に修了できる見込みがあると認められている |

家計年収が1,100万円以下 |

(引用元:奨学金ガイドブック|日本学生支援機構)

家計年収が1,100万円以上では、どんな場合も認められません。

申込み時期

申込時期は高校3年生の春と進学後の2種類です。

| 予約採用 | 在学採用 |

|---|---|

| 高校3年生の春頃に在学する高校で申込 | 在学後の春頃に進学先の大学で申込 |

予約採用は、進学先が未定でも申込可能です。

進学後の奨学金を予約できるので、安心して進学できます。

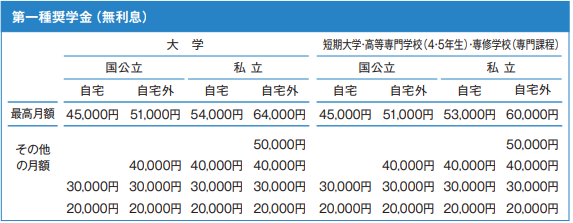

貸与金額

第一種奨学金は、家計年収によって貸与金額が異なります。

(引用元:奨学金ガイドブック|日本学生支援機構)

第二種奨学金は、2万円~12万円です。

学部によって多少の増額があります。

・私立大学 医・歯学部課程12万円を選択した場合、4万円の増額可

・私立大学 薬・獣医学部課程12万円を選択した場合、2万円の増可

(引用元:奨学金ガイドブック|日本学生支援機構)

貸与金額は毎月大学に在籍している本人に振り込まれます。

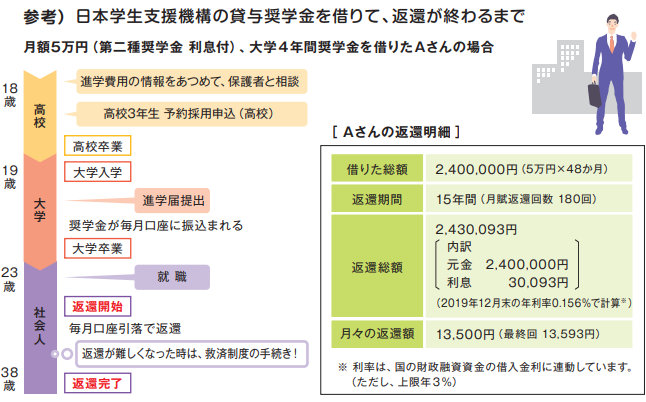

奨学金の返済方法

奨学金の返済は大学卒業後の7ヶ月目からです。

もし病気や災害で返済が滞ってしまう場合には、救済制度が用意されています。

- 減額返還制度:月々返還する金額を1/2~1/3に減額

- 返還期限猶予制度:月々の返還を先送り

また、第一種奨学金の場合は、変換方式を2種類から選択できます。

- 定額返還方式:返還完了まで定額

- 所得連動返還方式:貸与終了後の収入・所得に応じて返済額が変動

気になるのが、毎月の返済額ではないでしょうか。

第二種奨学金で月額5万円を借りた場合、月々の返済額は13,500円になります。

(引用元:奨学金ガイドブック|日本学生支援機構)

滞りなく毎月返済できた場合、38歳に返還完了です。

給付型奨学金制度

給付型奨学金制度は、2020年から始まった奨学金システムです。

貸与型は返還しなければいけないので、実質借金と同じです。

しかし給付型奨学金制度は、「給付」されるので返還する必要がありません。

申し込み資格

申し込み資格は4つです。

- 大学等への入学時期等に関する資格

- 学力基準

- 収入基準

- 資産基準

詳しくは「【大学生等対象】申込資格・選考基準」で確認できます。

支給額

支給額は進学先と世帯の所得金額によって異なります。

| 国立大学(自宅通学) | 国立大学(自宅外通学) | 私立大学(自宅通学) | 私立大学(自宅外通学) | |

|---|---|---|---|---|

| 第1区分 | 29,200円/月 | 66,700円/月 | 38,300円/月 | 75,800円/月 |

| 第2区分 | 19,500円/月 | 44,500円/月 | 25,600円/月 | 50,600円/月 |

| 第3区分 | 9,800円/月 | 22,300円/月 | 12,800円/月 | 25,300円/月 |

(引用元:奨学金ガイドブック|日本学生支援機構)

給付型奨学金は貸与型第一種奨学金と併せての利用も可能です。

しかしその場合、第一種奨学金の貸与金額は制限されます。

授業料等減免制度

授業料等減免制度は、対象世帯の学生に向けて、授業料と入学金を国が支援してくれる制度です。

支援額は学校の種別や世帯の年収によって異なります。

申し込み資格

申し込み資格や選考基準は、給付型奨学金制度と同様です。

詳しくは「【大学生等対象】申込資格・選考基準」で確認できます。

減免額

減免額は以下の条件によって異なります。

- 進学先

- 自宅通学

- 自宅外通学

- 昼間制/夜間制

細かい減免額は以下の通りです。

(引用元:高等教育の修学支援新制度について|文部科学省)

私立大学で自宅外通学の場合なら、年間70万円もの授業料が減免されます。

教育ローン

教育ローンは、大きく分けて「国の教育ローン」と「民間教育ローン」の2種類です。

それぞれ金利や審査など、特徴が異なります。

| 国の教育ローン | ・金利が低い ・在学中は利息のみの返済が可能 ・年収制限有り ・審査に時間がかかる ・借入限度額350万円 |

|---|---|

| 民間教育ローン | ・審査が速い ・借入限度額が300~500万円 ・金利が高い ・借りた翌月から返済開始 |

民間教育ローンはほとんど借金と変わらないので、教育ローンを利用するなら国の教育ローンが良いでしょう。

対象

国の教育ローンを利用できる対象は、大学に在籍・進学する人の保護者です。

ただし世帯年収の限度額を超えている場合は利用できません。

利用可能な世帯年収の上限は以下の通りです。

| 扶養する子供の人数 | 世帯年収(給与所得) | 世帯所得(事業所得) |

|---|---|---|

| 1人 | 790万円以内 | 590万円以内 |

| 2人 | 890万円以内 | 680万円以内 |

| 3人 | 990万円以内 | 770万円以内 |

(引用元:高校や大学などへの入学金や授業料などの負担を軽減!「国の教育ローン」がサポートします。|政府広報オンライン)

返済方法

返済方法は、元金と利息を合わせた毎月定額の返済となります。

在学期間中は、利息のみの返済も可能です。

返済期間は15年以内とされていますが、以下の場合は18年以内となります。

- 母子家庭

- 父子家庭

- 世帯年収200万円以内

- 3人以上の世帯かつ世帯年収500万円以内

早期返済したい場合は、年2回のボーナス月で増額返済も可能です。

学資保険は入らなくても良い

学資保険に加入して貯蓄するのも1つの方法ですが、必ず入った方が良いとは言えません。

学資保険はデメリットが多いです。

学資保険を利用するなら、自分で貯蓄した方が良いでしょう。

現在学資保険を検討しているならば、デメリットを理解しておいてください。

自由に引き出せない

学資保険は途中で払い込んだ保険料を自由に引き出せません。

なにかしらの理由でどうしても引き出したい場合、学資保険を解約するしか方法がないのです。

もしもの場合を考えるのであれば、学資保険に入るよりも自分で貯蓄しておいた方が自由に使えます。

自分で管理できるならば、学資保険に加入するメリットはありません。

元本割れリスクがある

どうしても途中で引き出したい場合、学資保険を解約するしかありません。

しかし、解約した場合元本割れする可能性があります。

今まで貯蓄してきた分よりも少なく戻ってきてしまっては、本末転倒です。

解約する可能性があるならば、学資保険はおすすめしません。

インフレに弱い

学資保険は固定金利なのでインフレに弱いです。

学資保険を始めるタイミングにもよりますが、長期の場合はインフレに可能性は十分あります。

こればかりは先読みできないことなので、対応しようがありません。

インフレの不安を考えるなら、学資保険は避けた方が良いでしょう。

学費借金の前に制度を利用

学費の借金は、将来的に大きな負担となる可能性があります。

まずは借金する前に、制度を利用しましょう。

もし奨学金や教育ローンで悩んでいる場合は、プロに相談することをおすすめします。