クレジットカードは現金を持ち歩く必要がなく非常に便利なため、なくてはならない存在です。

しかし、クレジットカードは手軽さゆえに借金をしているという自覚がなく、無計画に使って後悔する人もたくさんいます。場合によっては多重債務に陥るなど、深刻な事態に発展するケースもあります。

今回は、クレジットカードの注意点や返済できないときの対処法について解説していきます。

クレジットカードは借金と考えよう

クレジットカードのキャッシングやリボ払いは借金と考えることができます。クレジットカードの一括払いでは利息はつきませんが、限度額まで借りられるキャッシング、分割して支払いを行うリボ払いは利息が発生するため、借金と同じ性質を持つと言えるのです。

リボ払いは、毎月利息を含めた定額の支払いをします。支払い額が一定のため、高額の買い物も分割して支払うことができ、お金が不足している際には便利な方法です。一方で、リボ払いは一括で支払うよりも支払い総額は高くなります。

リボ払いの利息はカード会社によって異なりますが、おおむね年利15%程度に設定されており、消費者金融で借金をする場合とほとんど変わりません。

特に、支払い残高(元金)に対してリボ払いの支払い金額が低い場合は、毎月の支払いの多くが利息の支払いに充てられてしまい、いつまでたっても支払い残高が減らなくなります。例えば、月々の支払い額が同じであっても、支払い残高が異なると元金の減り方は大きく異なります。

| 支払い残高 | 手数料 | リボ設定額 | 残高返済に充てられる金額 |

|---|---|---|---|

| 10万円 | 1250円 | 2万円 | 1万8750円 |

| 100万円 | 1万2500円 | 2万円 | 7500円 |

10万円の支払い残高であれば、毎月2万円の返済のうち手数料分はわずかですが、100万円の支払い残高であれば返済の半分以上が手数料(利息)に充てられてしまいます。この結果、支払い残高はいつまでたっても減らないのです。

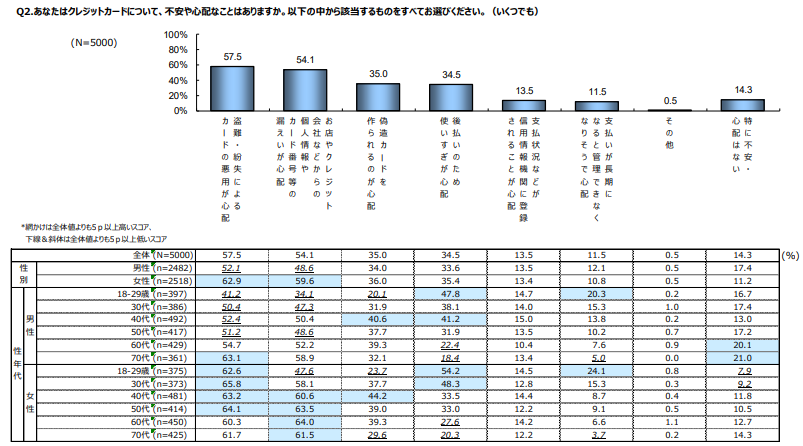

多くの人はクレジットカードの後払いなどの機能を使う際に不安を感じています。一般社団法人日本クレジット協会では、2019年度の「クレジットに関する消費者向け実態調査」をまとめています。この調査によると、クレジットカードに関する不安や心配事について、「後払いのため使いすぎが心配」と回答した人が34.5%、「支払いが長期になると管理ができなくなりそうで心配」と回答した人が11.5%いました。また、この2つの回答はいずれも若い世代に多く、クレジットカードを使いなれていなかったり、支払い能力がない若者が特に不安を感じていることがわかります。

(データ引用元:クレジットに関する消費者向け実態調査|一般社団法人日本クレジット協会)

クレジットカードのリボ払いやキャッシングはあまりお金がない学生などでも使うことができる一方、仕組みを知らないと将来大きな負担となるため、借金と考えて計画的に使用することが重要です。

クレジットカードの借金返済ができないとどうなるか

クレジットカードの借金が返済できないと、生活に様々な支障を来します。

例えば、

- 遅延損害金が発生する

- 業者から督促が来る

- 信用情報に影響がでる

- 一括請求のリスクがある

などがあげられます。

遅延損害金が発生する

クレジットカードの返済が滞ると、遅延損害金が発生し、本来の返済額に上乗せされてしまいます。遅延損害金の計算式は、

利用残高×遅延損害金料率(年率)÷365(日)×滞納日数

で算出され、利用残高が大きいほど遅延損害金も高額になります。

ショッピング利用の場合だと、遅延損害金は年率14.6%程度に設定されています。例えば、遅延損害金の年率が14.6%で1か月滞納した場合、利用残高が10万円の場合と200万円の場合では支払う額が大きく異なります。

| 利用残高 | 1か月滞納した場合の遅延損害金 |

|---|---|

| 10万円 | 10万円×14.6%÷365×30=1200円 |

| 200万円 | 200万円×14.6%÷365×30=2万4000円 |

また、滞納期間が長くなるほど、利用残高が高いほど遅延損害金が膨れ上がっていきます。

| 利用残高 | 3か月滞納した場合の遅延損害金 |

|---|---|

| 10万円 | 10万円×14.6%÷365×90=3600円 |

| 200万円 | 200万円×14.6%÷365×90=7万2000円 |

無計画に借金をして返済が滞ると、結局返済額が高くついてしまいます。

業者からの督促が来る

クレジットカードの支払いができずに放置していると、クレジットカード会社から電話や手紙による督促が届くようになります。

クレジットカード会社にもよりますが、支払いが遅れて数日の間は督促はないことが多く、1~4週間ほど経過してから届きます。

この時点ではクレジットカードの強制退会や信用情報に傷がつくリスクは少ないため、早めに対応することが大切です。

こちらの記事もCheck!

信用情報に影響がでる

クレジットカードの借金が返済できない場合は、信用情報に傷がつく恐れがあります。信用情報とは個人の契約や返済状況を示す情報のことで、クレジットカードの場合はほとんど信用情報機関「CIC」によって管理されています。信用情報に傷がつくと、今後のクレジットカードの発行や金融機関からの借入ができなくなってしまいます。

まず、支払い日までに振込などができない場合、クレジットカードの利用が停止されます。2~3日程度の滞納であれば、信用情報に悪影響を及ぼす可能性は低いです。クレジットカード会社によって異なりますが、支払い期日に残高不足で引き落としができない場合でも、再度引き落とを行ってくれたり、指定の口座に振り込むことで対応してくれる場合があります。支払いが可能なら、すぐに対応するようにしましょう。

一方、支払いができずにしばらく放置してしまった場合は、信用情報に傷がつく可能性が高くなります。一般的に、3か月程度の期間支払いが滞ると、信用情報への影響があると言われています。

もし支払いができそうにない場合は、放置せず、あらかじめクレジットカード会社に相談しましょう。借金の減額などはできませんが、支払い日を少しの間延長してくれる可能性はあります。また、返済の意思があると伝えることにもなります。

一括請求のリスクも

おおよそ3か月支払いが滞ると、クレジットカード会社から一括請求通知が届きます。これは「指定の日までに一括して返済しないと裁判を起こす」という内容を伝える通知で、内容証明郵便で自宅に届きます。

会社から直接送られてくる一括請求通知は警告であり実際に裁判を起こされているわけではありませんが、そのまま放置すれば裁判を起こされる可能性が高くなります。また、返済額には、すでに滞納している分の遅延損害金も加算されています。

一方、一括請求通知の送り主が裁判所の場合、業者がすでに訴訟を起こしたことになります。訴状は長期間支払いを放置した場合に届きますが、送られてくる期間はまちまちです。それでも放置した場合は、裁判所から一括返済を命じられ、応じなければ財産や給与が差し押さえられてしまいます。

| 滞納期間 | 主なリスク |

|---|---|

| 1~3日 | クレジットカードが利用停止になる |

| 1~4週間 | 電話やはがきによる督促が届く |

| 2~3か月 | カードの強制解約、信用情報への影響 |

| 3か月~ | 一括請求通知が届く |

| 3か月~ | 一括請求に応じない場合は強制執行による財産や給与の差し押さえ |

クレジットカードの返済ができないときの対処法

クレジットカードの返済がどうしても出来ない場合、

- 借入先への相談

- 家族や知人から借りる

- 支払い方法を変更する

などの対処方法があります。

返済が遅れそうな場合は放置せず、すぐにこれらの行動を実行しましょう。

まずは借入先へ相談

返済が遅れそうな場合は、すぐにクレジットカード会社に連絡するようにしましょう。会社に連絡する際には、「返済が遅れる理由」、「返済できる日」を正確に伝え、会社と共有することが重要です。こちらの情報を伝えることで、会社にもこちらの返済する意思を確認してもらうことができます。振込日や支払い方法も相談することができます。

また、定められた金額を返済できない場合は、返せる分だけ返すことも大切です。そうすることで返済の意志を証明でき、最終的な負担も減らすことができます。

クレジットカード会社には相談窓口が設置されており、適切な対処法を教えてくれます。怖がらずに相談することで、後々の精神的な負担も軽減できます。

家族や知り合いから借りる

返済ができない場合は、家族や知り合いから当面のお金を借りるという手もあります。家族や知り合いであれば、無利息で返済日も融通をきかせてくれるかもしれません。

クレジットカードの返済ができないからといって、消費者金融などで新たな借金をしてしまうと、多重債務となり、利息がどんどん膨れ上がってしまいます。その場しのぎでお金を借りることはやめましょう。

家族や知り合いのお金を借りる場合は、相手と返済の目途などについてしっかり話し合うことが重要です。曖昧な約束では、後々トラブルに発展するので注意しましょう。

また、家族などからお金を借りて良い場合は、後々返済できる見込みがあるときです。例えば、今後収入が増える、ボーナスなどまとまった収入が確実にある、支出が減る見込みがあるなど、近い将来何らかの要因で経済状況が改善する場合です。反対に、収入増や支出減の目途が立たない場合は、根本的に支払い能力が不足しているため、後に紹介する債務整理などの手続きがおすすめです。

支払い方法の変更を検討する

一時的なお金の不足であれば、クレジットカードの支払い方法を変更することも検討しましょう。

クレジットカードの支払い方法は、

- 一括払い

- ボーナス一括払い

- 分割払い

- リボ払い

があります。

ショッピング時に一括払いを選択したとしても、後から支払い方法を変更することができます。クレジットカード会社の会員専用ページなどですぐに変更できる場合もあるので、まずは確認してみましょう。

支払い方法は、買い物をしすぎてしまった際などに利用すると便利です。例えば、先月10万円の買い物を一括払いで決済した場合、後に支払いが難しいと分かりボーナス一括払いに変更する、という使い方ができます。

ボーナス一括払いは設定されたボーナス期間に一括で支払いを終わらせるものなので、長期間の返済や利息を支払う必要はありません。近いうちにボーナスなどが見込める場合は、ボーナス一括払いなどを選択してその場を乗り切ると良いでしょう。

借金の返済が苦しい場合は国の制度も活用しよう

クレジットカードによる借金の返済が難しい場合は、国の助成制度や税金などの猶予をしてもらうことを検討しましょう。

具体的には、

- 国の助成制度を活用する

- 税金や保険料の猶予を活用する

- 自治体の支援制度を活用する

などがあげられます。

こちらの記事もCheck!

国の助成制度を活用する

国では生活の困窮している人に向けて多くの助成制度を整備しており、要件をクリアすれば援助を受けることができます。生活の困窮によりクレジットカードの返済ができない場合は、助成制度に申請することを検討しましょう。

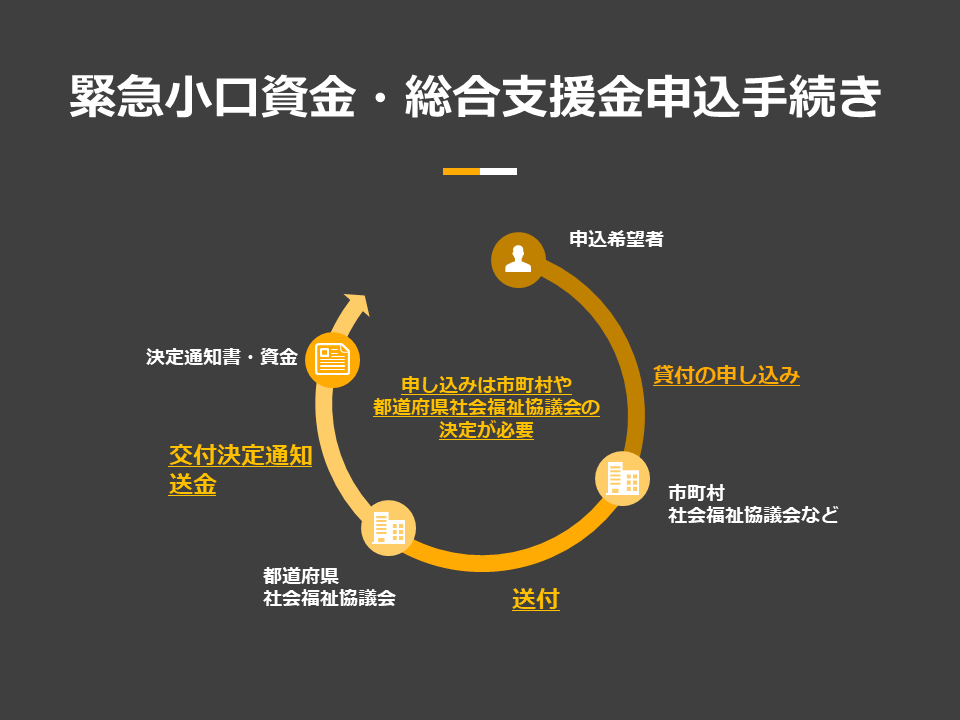

例えば、新型コロナウイルス感染症の影響で収入が減少し、一時的に生活資金が必要な場合、「緊急小口資金」や「総合支援資金」制度によって貸付を受けることができます。両制度ともに、住民票などの必要書類を用意した上で申込書を記入し、居住する市区町村にある社会福祉協議会へ郵送で申し込みをすることができます。

持続化給付金では、新型コロナウイルス感染症の影響によりひと月の売上が前年同月比で50%以上減少している事業者に対して、個人事業者に最大100万円給付を行っており、フリーランスも対象になります。

また、離職している場合などは、クレジットカード返済のための長期的な収入源確保が必要です。様々な生活の問題を抱えている人に対しては、「生活困窮者自立支援制度」が用意されています。生活困窮自立支援制度では、就労支援・就労準備支援や家計改善支援、住居を失った人への支援などを受けることができます。問い合わせは、市町村や自立相談支援事業を実施する機関の窓口へ行ってください。

生活困窮者自立支援制度

| 就労支援・就労準備支援 | 就労支援、求人開拓など |

| 家計改善支援 | 家計状況の「見える化」など |

| 住居確保給付金 | 求職活動等を条件に家賃費用を有期で給付 |

税金や保険料の猶予を活用する

クレジットカードの支払いに追われると、市税や保険料の支払いが大きな負担と感じることも多いでしょう。市税は、やむを得ない事情がある場合は、一定期間市税の支払いを猶予してもらえることもあります。

例えば、西東京市の場合、要件など各種条件は表のようになっています。

西東京市の市税猶予の条件

| 要件 | 災害、親族の病気、事業の廃止や休止などがあった場合 |

| 効果 | 滞納処分を受けない、延滞金が発生しないなど |

| 猶予期間 | 原則として1年以内 |

| 必要書類 | ・徴収猶予申請書 ・財産及び収支状況書 ・猶予該当事実があることを証する書類 ・担保の提供に関する書類 |

(データ引用元:市税の猶予制度について|西東京市)

また、保険料の猶予も受けられる可能性があります。

例えば、厚生労働省によると、厚生年金保険料等の猶予の条件は、

- 財産の災害、盗難

- 事業主またはその生計を一にする親族の病気

- 事業の廃止・休止

- 事業の著しい損失

などが合った場合とされています。

猶予制度を利用するには年金事務所に申請書を提出する必要があります。最寄りの年金事務所に問い合わせてみましょう。

このほかにも、数多くの助成制度が存在します。自分が該当する制度がないか、厚生労働省のホームページなどで確認して見ると良いでしょう。

どうしても返済ができない場合は債務整理を検討しよう

支払い方法の変更や助成制度の活用を検討してもなお借金が返せない場合は、債務整理で借金自体を減らすことを検討しましょう。

債務整理では、

- 任意整理

- 個人再生

- 自己破産

の3つの方法があり、状況によってベストな選択肢は変わります。

債務整理の種類

クレジットカードの返済から多重債務に陥るなど悪循環を断ち切るためには、債務整理で借金を減らすという対処法があります。

任意整理は、主に借金の利息をカットして返済総額を減らす効果が期待できます。他の方法と比べて借金の減額率は小さいものの、裁判所を介さない業者との直接交渉のため手続きが簡単で早めの対処が可能です。また、官報という国の機関紙に掲載されることもなく、周囲にバレずに手続きを進めることができます。

個人再生は、住宅などを残したまま借金を減額できる手続きで、借金が高額なほど減額率も大きくなるため、多額の借金がある方におすすめです。一方、安定した雇用状態や収入などの要件をクリアする必要があります。また、裁判所を介したやり取りとなり、官報にも掲載されます。

自己破産は住宅や車などの高額な財産を処分して、借金をゼロにする方法です。債務整理の中では最も効果が高いものですが、生活への影響が大きいため、気軽に行うものではありません。

クレジットカードの借金では任意整理がおすすめ

クレジットカードの借金で悩んでいる人には、任意整理がおすすめです。クレジットカードの借金が返せなくなる理由の多くは、リボ払いによって利息が膨らんでいることにあります。任意整理は将来発生する利息をカットして返済総額を減額する手続きのため、多くの場合任意整理が適しているのです。

任意整理は返済期間を3~5年に設定し、月々の返済額を見直します。借金を正しい金利で計算し直すため、過払い金があれば減額することもできます。

任意整理のメリット

任意整理はクレジットカードの返済で困っている人に多くのメリットがあります。

具体的には、

- 利息がカットされ、元金のみ返済することができる

- 過払い金があれば元金も減額可能

- 業者からの督促や取り立てがなくなる

- 毎月の返済額を減らせる

- 新たな返済期間が設定され、現実的な返済計画になる

- 家族などにバレずに手続きが可能

などがあげられます。

クレジットカードの借金では、利息が膨らんで返済しても元金が減らないというケースが多く見られます。特に返済金額が多い場合などは、毎月の支払いの半分以上が利息分の返済であることも多く、借金がいつまでたっても減らない原因になります。任意整理をすれば、将来発生する利息はカットできるため、元金の返済に集中できます。

また、クレジットカードの返済が滞ると、借入先から督促の電話やハガキが届き、精神的に追い詰められることがあります。任意整理の手続きを行えば、弁護士が業者と交渉をして督促をしないようにしてくれます。

さらに、任意整理は利息のカットとともに返済期間も新たに設定されます。返済者の収入などの経済状況から返済能力に合った返済計画を立てることができるため、明らかに能力以上の返済をしている人にはおすすめです。

債務整理を行う際には「家族にバレるのでは」と考えている人もいます。家族にバレるきっかけの多くは裁判所や借入先からの郵送物や督促の電話などにあります。任意整理では、弁護士が本人との連絡に最大限の注意を払うほか、裁判所とのやりとりもないため、バレるリスクを減らすことができます。家族などに心配をかけずに返済したい場合に最適の方法です。

任意整理のデメリット

任意整理には、

- 信用情報への影響がある

- 他の債務整理手続きより借金の減額率が小さい

といったデメリットも存在します。

任意整理をすると、約5年間信用情報に記録が残ります。この期間中は新たなクレジットカードの作成や金融機関からの借入、住宅ローンなどを組むことはできなくなります。直近でローンを組まなければならない予定がある場合は、注意が必要です。

また、任意整理は将来発生する利息のカットが主なため、個人再生や自己破産に比べて借金の減額率は低くなります。多額の借金を抱えている場合は、任意整理をしても根本的な解決にならないこともあります。

任意整理はあくまで利息や月々の返済額、返済期間を見直せば返済できる見込みのある人のための手続きだと考えましょう。

債務整理は弁護士への相談が良い理由

クレジットカードの返済で債務整理を行う場合は、弁護士に相談するのがおすすめです。

弁護士がおすすめな理由は、

- 専門的知見から問題を解決できる

- 司法書士の業務範囲は限定的

- 周囲に秘密にしたい場合も相談できる

などがあげられます。

専門的知見から問題を解決できる

弁護士は法律のスペシャリストであり、借金問題や債務整理について手厚い対応をしてくれます。

特に、どの債務整理の手続きが適しているのかは、借金の状況や返済状況、本人の希望によってそれぞれ異なるため、豊富な経験が必要とされます。

また、借入先との返済日の交渉などは本人だけでもある程度行えますが、借金の減額などは弁護士を通して行わなければ効果は得られません。具体的に何を行えばよいか、どんな書類が必要かなどは弁護士と相談しながら進めていくと良いでしょう。

司法書士の業務範囲は限定的

弁護士と司法書士の大きな違いは、業務範囲の大きさです。

実は、司法書士は債務額が140万円超の法律相談や訴訟、交渉などができないのです。弁護士であれば債務額に際限なく対応でき、依頼者に代わって業者と最後まで交渉を行うことができます。

また、過払い金についても司法書士の方が業務範囲が狭く、地方裁判所の管轄事件の代理人になることはできません。一方、弁護士であれば、140万円を超える過払い金の回収のために地方裁判所に訴訟を提訴し、代理人になることができます。

周囲に秘密にしたい場合も相談できる

借金を抱えている人の中には、家族や周囲に知られることを恐れている人も多いはずです。弁護士事務所で任意整理手続きをすれば、周囲に知られることなくひとりで返済をすることができます。

弁護士は依頼者との連絡のやり取りに注意を払ったり、業者の連絡や督促を止めることで、家族にバレるリスクを減らすことができます。

自分を家族や周囲に知られたくない場合は、弁護士にそのことを話しましょう。

おわりに

クレジットカードのリボ払いなどは手持ちのお金がなくても利用することができる便利な機能ですが、返済には利息がつく明確な借金と考えることが大切です。計画的な利用を心がけ、返済が苦しい場合は支払い方法の変更などを検討しましょう。

また、毎月返済が苦しいと感じるなら、国の助成制度や猶予などに頼るのもひとつの手です。該当する要件があれば、当面の生活費を手に入れることができます。

支払い方法の変更や助成制度を利用してもなお苦しい場合は、借金の額自体が支払い能力に見合っていない可能性が高く、債務整理を行う必要があります。弁護士に依頼すれば、自分にベストな債務整理の手続きを教えてくれるはずです。