銀行カードローンで借りたお金を毎月返済していて、返済期間が長いと利息が多くかかります。そのため、利息が気になり、一括返済を検討している方もいるかもしれません。

そこでこの記事では、銀行カードローンを利用している方向けに、

- 一括返済をするメリットやデメリット

- 一括返済を行う手順

- 一括返済が難しい場合に利息を抑える方法

など、一括返済について解説します。

この記事を読めば、一括返済をするべきかどうかわかるようになります。ぜひ最後まで読んでみてください。

借金の一括返済とはまとめて全額返済すること

借金の一括返済とは、一度に借金全額を返済することです。そもそも銀行カードローンの返済方法には、他にも以下のような返済方法があります。

| 約定返済 | 毎月指定された日に返済を行う |

|---|---|

| 繰越返済 | 約定返済とは別に、追加で返済を行う |

銀行カードローンの契約では、毎月期日通りに約定返済を続けてさえいれば、問題ありません。

ただ、毎月の返済額が少なければ、返済期間が延びるので、総返済額が多くなってしまいます。

そのため、すぐに一括返済をした方が、利息が抑えられる分良いのでは?と考える方もいるでしょう。

実際のところ、一括返済にはどのようなメリットがあるのでしょうか?

銀行カードローンを一括返済する3つのメリット

銀行カードローンを一括返済するメリットは、以下の3つです。

- 最終的に返済する金額が減る

- 限度額に余裕ができる

- ローンやクレジットカードの審査に通りやすくなる

最終的に返済する金額が減る

銀行カードローンを一括返済した場合、総返済額が減ります。通常、銀行カードローンで借金をした場合、毎月決まった金額を返済していきます。

ただ、毎月最低返済額のみを返済したのでは、借金額はなかなか減りません。

返済期間も延びるので、利息がかかる期間も長くなり、最終的に支払う利息が増えてしまいます。

しかし、一括返済を行えば、借りたお金とこれまでの利息を支払うだけで済みます。当然、将来かかる予定だった利息も支払う必要はありません。

たとえば、以下の表は100万円の借金をしてから1年経った時点で一括返済をしたケースと5年かけて返済した場合の利息の違いです。

| 1年後に一括返済したケース | 5年かけて返済したケース | |

|---|---|---|

| 毎月の返済金額 | 2万3789円 | |

| 利息額 | 14万281円 | 42万7378円 |

| 総返済額 | 114万281円 | 142万7378円 |

借り入れ後、5年かけて返済をしたケースでは、返済が終了するまでの5年間利息が発生し続けるため、総返済額も多くなります。

一方で1年後に一括返済をすれば、利息はわずか14万281円しかかかりません。結果的に一括返済をした方が利息を28万7097円も抑えられます。

100万円を借りても、返済期間が違うだけでここまで利息は違うのです。

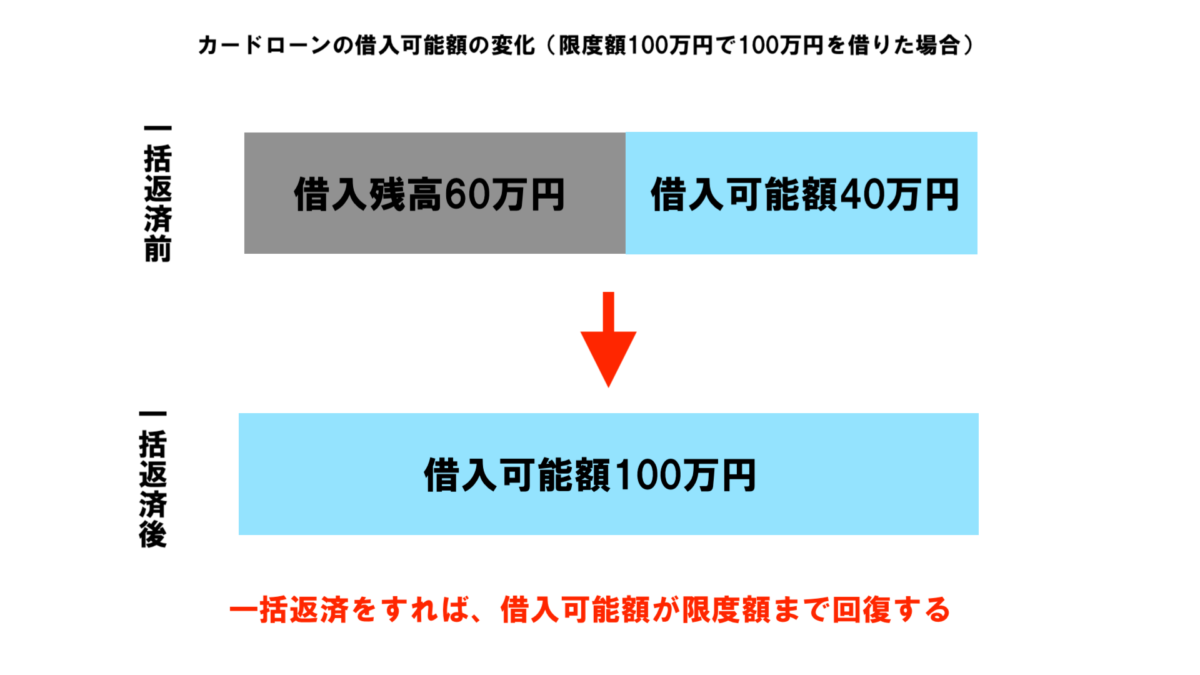

借り入れ可能額に余裕ができる

銀行カードローンの借金を一括返済すると、借り入れ可能額に余裕ができます。

カードローンの借り入れ可能額は、限度額から現在借り入れしている金額を引いた金額です。

一括返済をすれば、再び借り入れ可能額は限度額まで回復します。借り入れ可能額に余裕ができれば、多額の借り入れができるようになります。

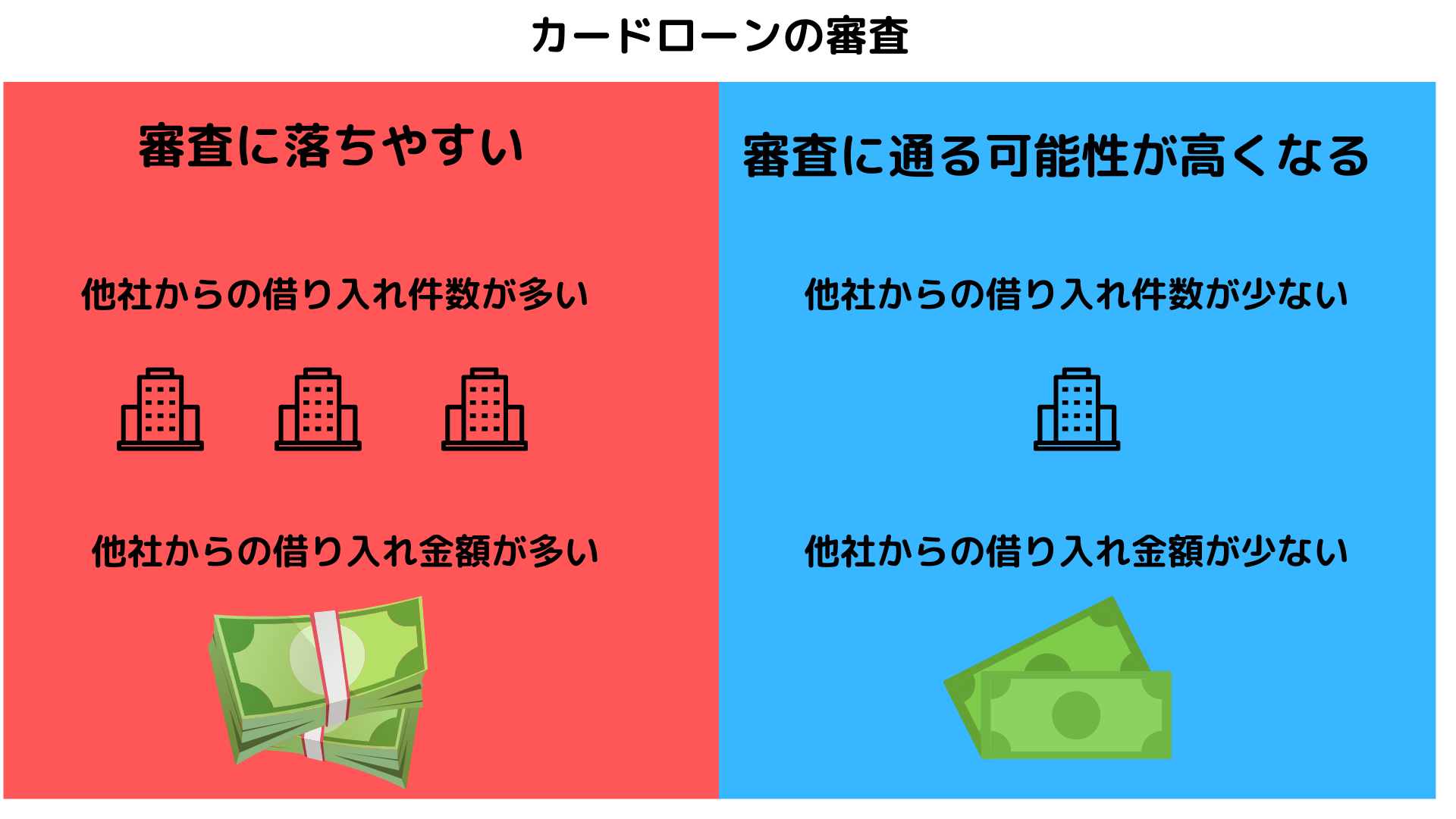

ローンやクレジットカードの審査に通りやすくなる

一括返済を行えば、ローンの審査にも通りやすくなるでしょう。

なぜならローンやクレジットカードの審査では、信用情報機関に問い合せを行い、返済が済んでいない他社からの借り入れ件数や借り入れ金額を必ず見るからです。

一般的に、他社からの借り入れ件数が3件を超えたり、借り入れ金額が多かったりすると、審査に通りにくくなると言われています。

また、銀行カードローンを利用する場合でも、すでに他社から年収の3分の1近い借金をしている場合は、審査に通らない可能性が高いです。

しかし、新たなローンやカードの審査前に一括返済をしておけば、審査に通りやすくなる可能性があります。

他社からの借り入れ件数や借り入れ金額が少なければ、お金に困っているという印象を与えないからです。

ただし、信用情報機関に一括返済をした情報が反映されるのに時間がかかります。

そのため、一括返済をしてからすぐに申し込むのではなく、1か月以上待ってから、審査に申し込むことをおすすめします。

銀行カードローンを一括返済する2つのデメリット

銀行カードローンで一括返済を行えば、総返済額が減ります。しかし、一括返済をする前に以下のデメリットに注意しておく必要があります。

- 生活に余裕がない状態での一括返済は危険

- ATMなどで手軽に返済できないことがある

生活に余裕がない状態での一括返済は危険

一括返済は、まとまったお金を手元にある現金から支払わなくてはなりません。

そのため、一括返済をしたすぐ後に、急にお金が必要になった場合、お金が用意できないかもしれません。

特に以下のようなケースでは、一括返済をしないことをおすすめします。

- 一括返済すると生活に余裕がなくなる

- イベントなどが控えており、高額な費用がかかることが予想される

一括返済をした結果、生活が苦しくなるのでは、次の給料日まで精神的に落ち着いて生活ができません。

生活が苦しくなったからという理由で、すぐに借金をしたのでは、何のために一括で返済をしたのかわからないでしょう。

また、以下のように一度に多くの費用がかかるイベントが控えている場合は、一括返済をするべきかよく考えるべきです。

- 結婚式や家族旅行などが控えている

- 子どもの教育費用を支払わなくてはならない

- マイホームを購入予定

無理に一括返済をする必要はありません。手持ちのお金に余裕ができた場合に、一括返済をすればよいのです。

ATMなどで手軽に返済できないことがある

銀行カードローンで一括返済をする場合、ATMで手軽に返済できないことがあります。

また、銀行によってはATMでの返済に対応していても、1000円未満の返済ができないケースや元本のみの返済しか対応していないケースがあります。

その場合、ATMではなく、銀行口座からの引き落としや窓口での返済を選ばざるを得ません。

このように一括返済にもデメリットがあります。ただ、一括返済をすれば、総返済額を抑えられます。

そのため、デメリットよりもメリットの方が大きい返済方法です。

借金の利息は一括返済をした場合と毎月返済を続けた場合ではどのぐらい違うのか?

借金を一括返済しようか迷っているけど、一括返済をした際にかかる利息と毎月返済を続けた場合の利息がどのぐらい違うのかわからない方もいるのではないでしょうか?

そこで、200万円の借金をした際に、3年経過した時点で一括返済をした場合と5年間返済を続けた2つの事例でどのぐらい支払う利息が違うのか解説します。

| 一括返済をした場合 | 引き続き返済をした場合 | |

| 返済期間 | 3年 | 5年 |

| 借金額 | 200万円 | |

| 年利 | 13% | |

引き続き返済を続けた場合の利息

| 返済期間 | 5年 |

|---|---|

| 利息額 | 73万332円 |

| 総返済額 | 273万332円 |

まず、一括返済を行わず、引き続き返済を続けて5年で完済した場合の利息をみてみましょう。

毎月返済を続けた場合、最終的に支払った利息は73万332円です。借り入れ額が200万円であることを考えると、もう少し利息を抑えたい方もいるかもしれません。

返済期間が長引けば、より多くの利息を支払う必要があります。では、3年間返済を続けた後に一括返済をした場合はどうなるでしょうか?

一括返済をした場合の利息

| 返済期間 | 3年 |

|---|---|

| 利息額(借り入れから3年) | 59万5383円 |

| 総返済額 | 259万5383円 |

3年間返済を続けた後に一括返済をした場合に支払う利息は59万5383円です。

一括返済をしたことで、本来なら完済日までの2年間に支払わなければならなかった利息を支払わずに済みます。

その結果、引き続き返済を続けた場合と比較して、13万4949円も利息を抑えられました。

このように一括返済をすれば、支払う利息を抑えられます。そのため、お金に余裕があれば、早めに借金をすべて返し終えることをおすすめします。

借金を一括返済する手順

借金を一括返済する場合、通常の返済手順とは異なることがあります。一括返済を行う場合、以下の手順に沿って返済をしましょう。

- 返済金額を確認する

- 一括返済をする方法を選ぶ

- 完済に必要な金額を入金

1.返済金額を確認する

一括返済をする場合、まず完済金額を確認しなければなりません。通常の約定返済とは違い、お金を借りた方が確認をするため行動する必要があります。

なお、返済する金額も間違えないように注意しましょう。返済金額が足りない場合も支払いすぎた場合も手間や費用がかかります。

| 返済金額が足りなかった | 再度返済をするので振込手数料や利息を余分に取られる |

|---|---|

| 返済金額を支払いすぎた | 差額の返金のため、専用ダイヤルにかけなければならない |

なお、借り入れした銀行により、一括返済する際の返済金額の残高を確認する方法は異なるので注意が必要です。

| 新生銀行カードローン | お客さま専用フリーダイヤルで事前に返済金額を問い合わせ |

|---|---|

| 三菱UFJ銀行カードローンバンクイック | Web上の会員ページもしくは支店専用ダイヤルから確認 |

| みずほ銀行カードローン | みずほ銀行の店頭で申請、またはインターネット支店の場合はインターネット支店への電話で申請 |

たとえば、新生銀行カードローンや三菱UFJ銀行カードローンは、自宅から返済金額を確認できます。

しかし、みずほ銀行の場合、基本的に銀行の窓口まで行く必要があります。

返済金額の確認方法は、各金融機関のホームページにも掲載されているので、事前に確認しておきましょう。

2.一括返済をする方法を選ぶ

返済する金額がわかれば、一括返済をする方法を選びます。多くの銀行カードローンでは、以下の返済方法に対応しています。

- Web上の会員ページからの手続き

- 銀行のATMなどでの振り込み

銀行によっては、インターネットからの振り込みが可能なので便利です。

ただし、みずほ銀行など一部の銀行では、窓口でしか返済を承っていません。どのような返済方法が選べるのかも、銀行のホームページや電話で確認しておきましょう。

3.完済に必要な金額を入金

返済方法がわかれば、あとは必要な金額を入金すれば完済です。

ただし、ATMなどで返済を行う場合、紙幣での返済しか対応していないケースもあります。

ATMですべての金額を返済できない場合、以下の方法での返済ができるか確認しておきましょう。

- 硬貨に対応している提携ATMを利用する

- 銀行振り込みで返済する

- インターネットから返済する

なお、完済後は利息がかかることはありません。もし、しばらく借金をするつもりがないのであれば、一度銀行カードローンを解約してもよいかもしれません。

なぜなら、カードローンのカードを財布に入れたままにしておくと、またすぐにお金を借りてしまう可能性があるからです。

借金の返済に悩まされていた場合は、一度解約をしておけば、借りたくても借りられない環境にできます。

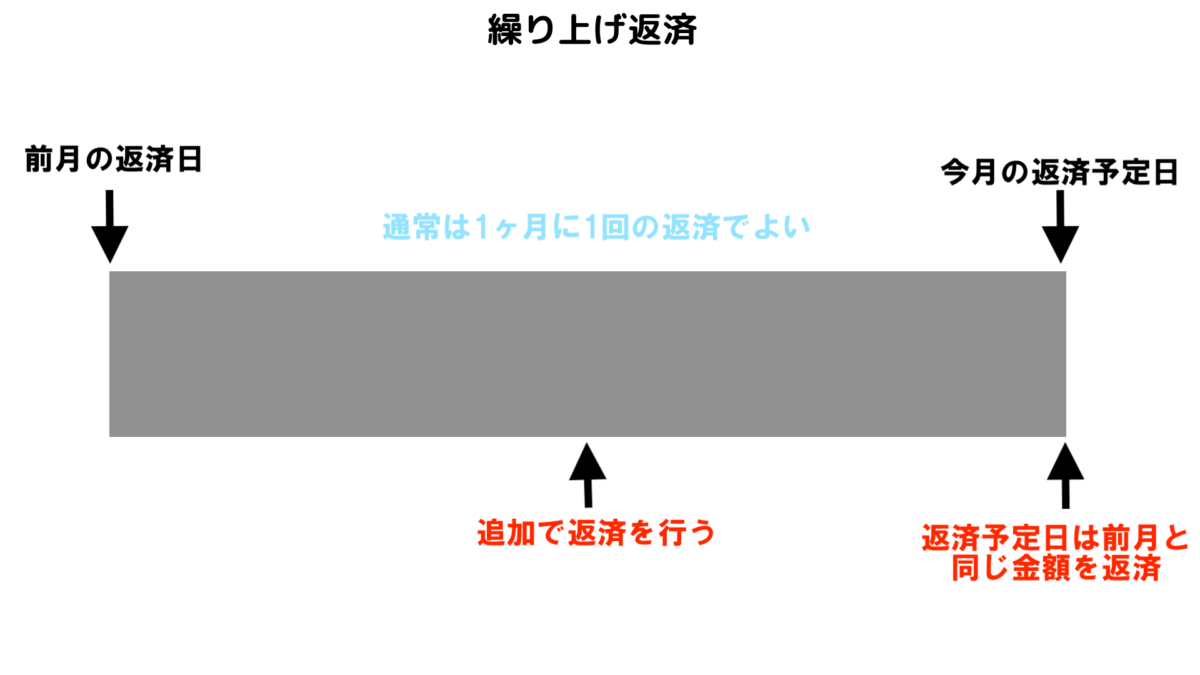

借金の一括返済が難しい場合に利息を抑える方法

銀行カードローンで支払う利息を減らしたいけど、一括返済できるほど生活に余裕がない場合は、利息を抑える方法がわからず悩んでいるかもしれません。

実は、一括返済ができなくても、以下の2つの方法を利用すれば、利息を抑えられます。

- 繰り上げ返済

- おまとめローン

繰り上げ返済を行えば、最終的に支払う利息を減らせる

繰り上げ返済とは、まとまったお金が入ったときに、毎月の返済金額とは別に返済を行うことです。

たとえば、ボーナスが入ったときに、その一部を返済に使用します。

繰り上げ返済をすれば、借金の残高が減るスピードが早くなるので、返済までの期間も短くなります。

最終的に支払う利息も減るため、総返済額も減るのです。

ただ、銀行カードローンや他の貸金業者などからもお金を借りていて、金利が高いので返済が難しいという方もいるかもしれません。

借金の金利が高くて返済の負担が重い場合は、別の方法もあります。

こちらの記事もCheck!

おまとめローンで金利を下げれば、毎月の利息も減る

おまとめローンとは複数の契約を金利の低い1つの契約にまとめることで、支払う利息を減らす方法です。

以下の2社でお金を借りている場合のケースで考えてみましょう。2社の返済をこのまま続けた場合に支払う利息の合計額は23万9465円です。

| 借り入れ先 | 銀行カードローンA社 | 銀行カードローンB社 |

|---|---|---|

| 借り入れ残高 | 80万円 | 30万円 |

| 毎月の返済額 | 2万6955円 | 1万253円 |

| 年利 | 13% | 14% |

| 返済期間 | 3年 | 3年 |

| 支払う利息 | 17万367円 | 6万9098円 |

| A社とB社の利息合計 | 23万9465円 | |

しかし、新たに銀行カードローンC社と契約して借りたお金で、A社とB社の借金を完済し、残ったC社に返済をした場合はどうなるでしょうか?

| 借り入れ先 | 銀行カードローンC社 |

|---|---|

| 借り入れ残高 | 110万円 |

| 毎月の返済額 | 3万6535円 |

| 年利 | 12% |

| 返済期間 | 3年 |

| 支払う利息 | 21万5273円 |

| 減った利息 | 2万4192円 |

A社とB社の借金をC社に一本化したことで、支払う利息が2万4192円も安くなりました。

ただし、おまとめローンにすれば、必ず支払う利息が減るとは限りません。また、毎月の返済額が減る一方で、返済期間が長期化し、総返済額が増えるケースも多いです。

おまとめローンを利用する前に、年利が低くなるのか、総返済額が減るのかなど調べてから利用するのをおすすめします。

こちらの記事もCheck!

借金の返済自体が難しいのであれば、債務整理や過払い金請求を検討する

生活が苦しく、少しでも借金の利息を減らしたいけど、返済自体が難しいと考えている方も多くいます。

通常通りの返済ができない場合は、債務整理や過払い金請求などができないか検討しましょう。

借金の負担を減らすためには、以下の3つの方法があります。

- 任意整理

- 個人再生

- 自己破産

こちらの記事もCheck!

任意整理なら返済期間を延ばせる

任意整理を行った場合、返済期間を3年から5年に延ばすことが可能です。返済期間が延びる分、毎月の返済額も減るので、返済額の多さに悩んでいる方にはおすすめの方法です。

また、他の債務整理の方法と比較して、費用がかからず、手続きの負担も重くありません。

ただし自分で手続きをしようとすると、交渉に応じてくれない可能性が高いため、弁護士に依頼するのをおすすめします。

弁護士であれば、交渉次第で本来支払う予定の利息や遅延損害金をカットできるかもしれません。

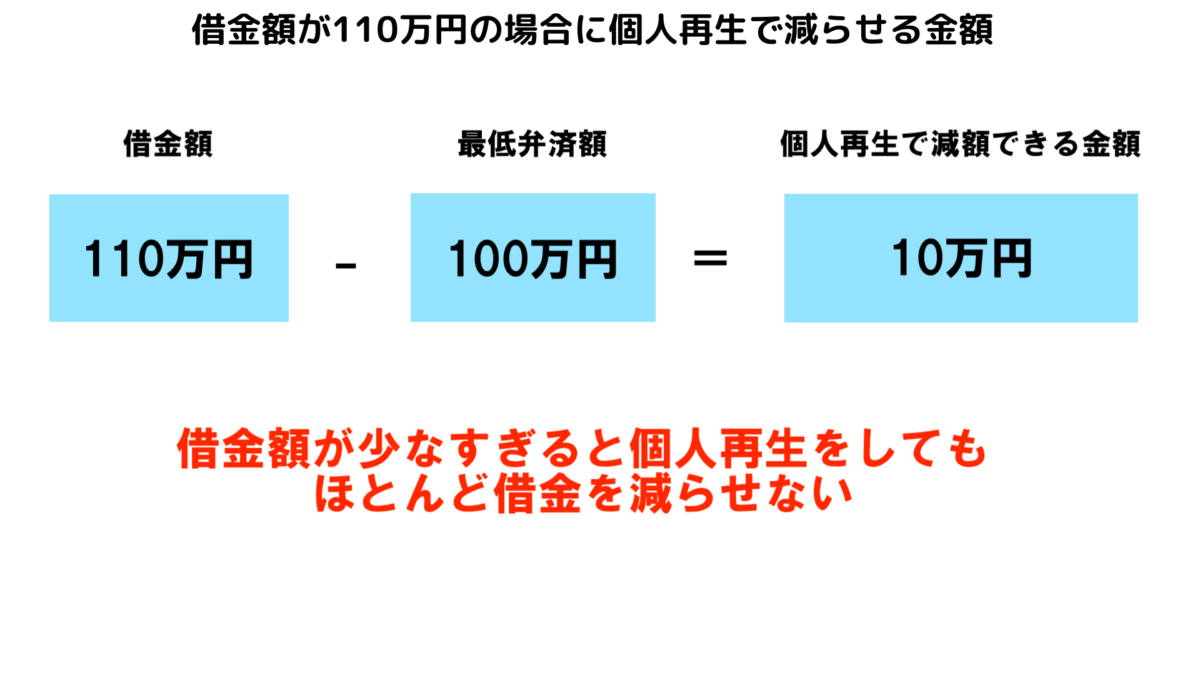

個人再生なら借金を大幅に減らせる

個人再生は借金を大幅に減らしたい方におすすめの方法です。たとえば、500万円以上の借金があれば、借金を5分の1に減らせる可能性があります。

| 借金額 | 最低弁済額 |

|---|---|

| 100万円未満 | 全額 |

| 100万円〜500万円未満 | 100万円 |

| 500万円〜1500万円 | 借金額の5分の1 |

| 1500万円〜3000万円 | 300万円 |

| 3000万円〜5000万円 | 借金額の10分の1 |

そのため、借金を返す意思はあるけど、返済しなければならない金額が多すぎる方は、検討してもよいかもしれません。

また、借金を減らしたいけど、自宅を保有し続けながら返済をしたい方は、自己破産よりもおすすめです。

ただし、借金額が500万円を下回っている場合にはあまり良い方法とはいえません。

なぜなら、最低弁済額が100万円のため、借金をあまり減らせない可能性もあるからです。

たとえば、借金額110万円しかないにもかかわらず、個人再生をするとどうなるでしょうか?

この場合、個人再生で減額できるのは、わずか10万円です。つまり借金額が少なすぎると、個人再生をしても借金の減額がほとんどできないのです。

さらに、個人再生は裁判所を通しての手続きもあります。手続きの費用も高くなるので、借金額が少ないのであれば、個人再生よりも任意整理を選びましょう。

自己破産なら借金返済の免除が可能

借金額が多すぎて返済が難しく、自宅などを処分しても構わないのであれば、自己破産を検討しましょう。

自己破産を行えば、借金返済を免除できます。

ただし、自己破産には手続きが2つあり、いずれも裁判所が判断します。

- どの方法で自己破産をするかの判断

- 借金の返済を免除しても問題ないかの判断

そのため、裁判所により自己破産が認められないこともあるので注意が必要です。

費用を抑えるためにも、弁護士に依頼して手続きを進めることをおすすめします。

過払い金請求が可能なら過払い金を取り戻せる可能性が高い

消費者金融やクレジットカード会社から借金をしており、返済期間が長期にわたっている場合は、過払い金が発生している可能性があります。

過払い金とは、貸金業者から年15%から20%を超える金利でお金を借りた際に発生する利息のことです。

年15%〜20%を超える利息は、本来なら支払う必要のない利息なので、返還を求めることができます。

なお、銀行カードローンは、過払い金請求の対象から外れます。銀行カードローンは、利息制限法の範囲内でしか貸し付けを行ったことがありません。

そのため、過払い金請求ができるのは、消費者金融やクレジットカード会社からの借金のみです。

過払い金請求は、自分でも手続きが可能ですが、弁護士に相談するのをおすすめします。なぜなら、以下のデメリットがあるからです。

- 過払い金の計算が難しい

- 自分で交渉しようとすると、過払い金をほとんど取り戻せない

- 手続きが難しい

一方、弁護士に依頼すれば、弁護士がほとんどの手続きを行うので、平日に休んでわざわざ手続きをする必要がありません。

また、過払い金請求の実績が豊富な弁護士に頼めば、過払い金を満額取り戻せる可能性があります。

おわりに

銀行カードローンで借りたお金を一括返済すれば、利息を大幅に減らせます。

ただ、手元にお金があまりなかったり、費用のかかるイベントが控えていたりする場合はすぐに一括返済をするべきではありません。

一括返済をすぐにできない場合は、繰り上げ返済やおまとめローンへの一本化も検討してみてください。

ただ、借金の返済自体が厳しいのであれば、債務整理や過払い金請求を行いましょう。借金自体を大幅に減らせます。

また、債務整理や過払い金請求をする場合は、まず弁護士への相談をおすすめします。