過払い金があるけれど、「過払い金請求をするとブラックリストに載ってしまうのでは?」と心配している人も多いのではないでしょうか。

実は、借金の完済後の過払い金請求であれば、ブラックリストに載せられることはありません。また、現在借金を返済中であっても、取り戻した過払い金で残りの借金がゼロになれば、ブラックリストには載ることはありません。

過払い金請求の正しい知識を身に着ければブラックリストに載るリスクを回避できます。正確な情報を知り、ぜひ過払い金を取り戻してください。

ブラックリストとは?

過払い金請求をする際に注意しなければならないのが、「ブラックリスト」に載るかどうかです。

ここでは、ブラックリストとはなにか、ブラックリストに載るとどんなデメリットがあるのかについて、具体的に解説していきます。

信用情報とブラックリスト

「信用情報」とは、クレジットカードの発行やローンなどの申し込み・契約をする際に必要な情報のことです。信用情報には本人を識別するための個人情報のほか、クレジットカードの申込内容や契約内容、残高や支払い状況などで構成されています。

利用者の信用情報は、クレジットカード発行、ローンの契約、消費者金融から借入れなどをしたときに、信用情報機関に登録されます。

借金の返済が一定期間滞ったり、返済できなくなって債務整理を行った場合、信用情報に「延滞」や「契約見直し」などの事故情報が登録されます。事故情報は返済能力に問題があると判断される情報であり、事故情報が個人の信用情報に記載されている状態のことを「信用情報に傷がつく」、「ブラックリストに載る」などと呼ぶのです。

信用情報の状態は自分で確かめることができます。確かめる際は、信用情報機関から登録情報を開示してもらいます。日本では、以下の3つの信用情報機関が存在します。

- 株式会社日本信用情報機構(JICC)

- 株式会社シー・アイ・シー(CIC)

- 全国銀行協会(全国銀行個人信用情報センター)

JICCは、国内で最も古い信用情報機関で、消費者金融と信販会社が加盟しています。CICは信販会社やクレジットカード会社が、全国銀行協会は銀行やクレジットカード会社、信用組合、信用金庫、農協などの金融機関が加盟しています。

ブラックリストに載るとどうなる?

銀行や消費者金融、クレジットカード会社などは、利用者から融資の申込みがあった際に、信用情報機関に申込者の信用情報を照会し、過去の返済履歴などをチェックします。この過程で申込者の返済能力があるかどうか審査するのです。

信用情報がブラックリスト入りすると、一定期間新しいクレジットカードの発行やローンの契約などができなくなります。

ただし、一度ブラックリストに載ったからといってずっと消えないわけではありません。滞納などの状況にもよりますが、ブラックリストからは5年から10年程度で削除されます。つまり、一度ブラックリストに載ってしまったとしても、一定期間経過すれば新たにクレジットカードをつくったりローンを組むことができるのです。

過払い金請求でブラックリストに載る?

過払い金請求をすると必ずブラックリストに載ってしまうと思っている人がいますが、大きな間違いです。

具体的には、

- 借金を完済している

- 過払い金請求により借金の残債がゼロになる

という場合は過払い金請求をしてもブラックリストには載りません。ブラックリストに載る条件をしっかりと理解しておきましょう。

借金を完済していればブラックリストには載らない

借金をすべて返し終えた後であれば、過払い金請求をしてもブラックリストに載ることはありません。

そのため、もうすぐ借金を完済できそうな業者の場合、先に返済を済ませてしまってから過払い金請求をすることをおすすめします。

また、複数の借入先から借金している場合、完済している貸金業者だけを選んで過払い金請求することもできます。ブラックリストに載ると困るという人は、返済が終わっている業者だけを選んで過払い金を請求したい意思を弁護士に説明してみましょう。

過払い金請求で完済できればブラックリストには載らない

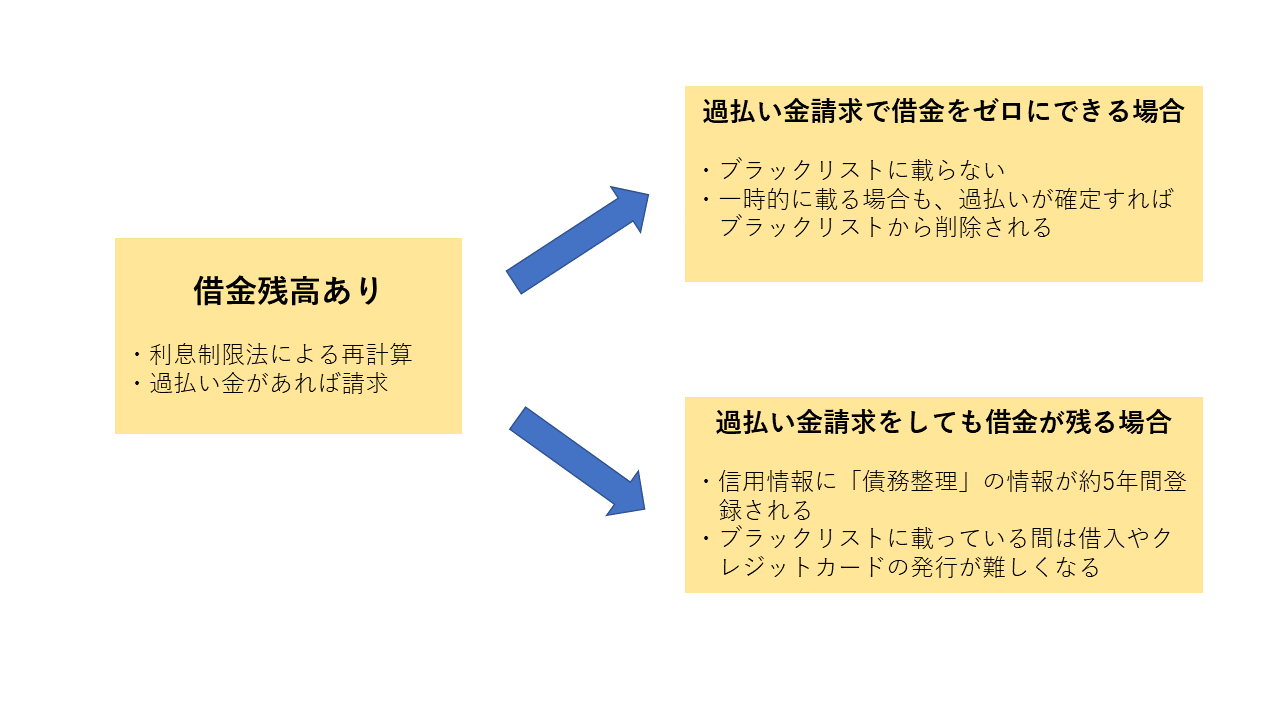

現在借金を返済中であっても、過払い金請求で取り戻した額で借金残高をゼロにできれば、ブラックリストに載ることはありません。当然、借金残高よりも過払い金の方が大きければ、その分の金額を手にすることができます。

しかし、同じ借金返済中の過払い金請求であっても、過払い金より借金残高のほうが大きく、借金が残ってしまった場合は、ブラックリストに載ってしまいます。このケースでは、借入先に借金の減額をお願いする債務整理の手続きとなり、信用情報に事故情報が登録されてしまうのです。

請求する過払い金と借金残高のどちらが大きいかは、借入先から取引履歴を取り寄せて計算してみるまでわかりません。

過払い金の計算は複雑で個人で行うと、正確に算出することは難しいです。

返済中に一時的にブラックリストに載ってしまう場合

借金返済中に過払い金請求を弁護士などに依頼した場合、借入先によっては、一時的に「債務整理(コード32)」という情報が信用情報に登録されることがあります。

過払い金の計算には過去の借金の利息を現在の利息制限法に基づいて計算しなおす必要があります。借金の残高よりも過払い金の方が大きかったとしても、過払い金請求の手続きが終わるまで一時的に事故情報が載っている状態が発生してしまうのです。

借入先から過払い金の返還が行われて借金残高がなくなり、過払い金請求の手続きが完了した後は事故情報は削除されます。しかし、一時的であってもブラックリスト入りをしている最中にクレジットカードの更新などはできない可能性があるため、注意が必要です。このような一時的なブラックリストへの登録は貸金業者が必ず行うわけではありません。

過払い金請求によるブラック掲載は2010年で廃止されている

「過払い金請求をするとブラックリストに載るのでは」と思っている人は、古い知識のままそう考えてしまっているかもしれません。

確かに、以前は「契約見直し(コード71)」というコードが存在し、過払い金請求をするとブラックリストに載せられていました。

しかし、2010年に金融庁から方針が示され、「契約見直し(コード71)」の登録は2010年(平成22年)4月19日に廃止されています。これにより、借金を完済していれば過払い請求をしてもブラックリストに載ることはなくなったのです。

したがって、ブラックリスト入りを注意しなければならない場合は、主に借金残高がある場合です。

ブラックリストに載るかどうかは、過払い金請求後に借金が残るかどうかが焦点になります。だからこそ、借金の残額や過払い金の額を正確に把握することが重要なのです。

過払い金は発生していなかったが任意整理した場合

「任意整理」とは、弁護士などの専門家が借入先の業者と交渉しながら、将来利息をカットしてもらう方法です。

任意整理は3年から5年で借金を完済できるように整理することが目的で、この過程で過払い金が発生していることがわかれば、過払い金請求も行います。つまり、任意整理では、借金を整理する方法のひとつとして過払い金請求も検討されます。

任意整理をするとブラックリストに載ってしまいますが、過払い金が見つかったので結果的に任意整理をしなかったというケースもあります。また、任意整理で過払い金請求をする際も、取り戻した過払い金によって借金がゼロになればブラックリストに載ることはありません。

任意整理は過払い金請求と他の手段を用いて借金を整理できる便利な方法ですが、ブラックリスト入りのリスクもあることを理解しておきましょう。

こちらの記事もCheck!

過払い金請求する際の注意点

過払い金請求をする際は、

- 過払い金請求をしたクレジットカードは使えなくなる

- 過払い金で取り戻せる額をチェックしておく

- 家族にバレたくない場合は対策を練る

- 過払い金の時効に気を付ける

- 本当に完済した状態での過払い金請求か確認する

などの注意点があります。

過払い金請求をしたクレジットカードは使えなくなる

クレジットカード会社に対して過払い金請求をすると、請求した会社のクレジットカードが利用できなくなります。借金を完済した後の過払い金請求はブラックリストに載ることはないため、他社のクレジットカードに申し込んでも審査に影響はありません。

しかし、請求先のクレジットカード自体は使えなくなる可能性が高いため、クレジットカードで行っていた月々の支払いなどが行えなくなる点には注意してください。

クレジットカードで発生する過払い金はキャッシング枠のみですが、ショッピング枠も同時に使えなくなります。過払い金請求をする際は、公共料金の引き落としなどを他のクレジットカードに切り替えておくようにしましょう。

一方、返済中のクレジットカード会社に過払い金請求をして、借金残高が残った場合は、ブラックリスト入りをして請求先以外のクレジットカードも更新のタイミングで使えなくなる可能性が高くなります。

こちらの記事もCheck!

過払い金で取り戻せる額をチェックしておく

借金を返済中に過払い金請求する場合は、ブラックリストに載ってしまうリスクがあります。請求する過払い金の額で借金が全て返済できるか、事前に確認しておきましょう。

過払い金の計算をするには、借入先から取引履歴を取り寄せる必要があります。また、金額は過払い金計算ソフトなどを使って算出することもできます。

しかし、過払い金の計算や書類の取り寄せなどは面倒で、自分ひとりで行うと手間がかかります。弁護士など専門家に相談することをおすすめします。

こちらの記事もCheck!

家族にバレたくない場合は対策を

過払い金請求の手続きをする際、家族にバレたくない場合は対策をする必要があります。

過払い金請求が家族にバレるきっかけは、

- 借入先や裁判所からの連絡や郵便

- 過払い金が振り込まれる口座

などが主な理由としてあげられるでしょう。

借入先や裁判所からの連絡や郵便は、同居する家族が電話を受けたり手紙を見ることでバレてしまいます。弁護士などに頼めば、あらかじめ借入先や裁判所との連絡窓口になってくれるほか、依頼者への連絡にも細心の注意を払ってくれます。

また、過払い金の振込口座にも注意が必要です。せっかく過払い金を家族に秘密にしたまま取り戻せても、普段使っている口座に入金されることで不審に思われてバレてしまうことがあるのです。過払い金の振込口座は普段使っていない口座や新しく開設した口座を指定しておくことをおすすめします。

こちらの記事もCheck!

過払い金には時効がある

過払い金が発生していても、いつまでも返還の請求ができるわけではありません。過払い金返還請求権(不当利得返還請求権)にも消滅時効があり、最高裁昭和55年1月24日判決により、完済から10年と解釈されています。

つまり、借金を完済した日がかなり昔であれば、過払い金を請求する権利が時効により消滅してしまう可能性があるのです。

過払い金を少しでも多く取り戻すためにも、過払い金請求の手続きは早めに行うことが必要です。

本当に完済した状態での過払い金請求か確認する

過払い金請求の際に気を付けなければならないのは、完済したと思ってた借金が、実際は完済しておらず、そのまま過払い金請求をしてしまうというケースがあるということです。

たとえば、信販会社に対して過払い金請求をするとして、キャッシングについては完済したものの、ショッピングの支払いは残っているという状態もあり得ます。このような状況は完済ではなく、債務が残っている状態での過払い請求となってしまうのです。

また、会社が合併している場合も注意が必要です。たとえば、消費者金融A社がB社を吸収合併したとします。A社の借金は完済したため過払い請求をしたとしても、B社からの借金があれば、B社の債権を引き継いでるA社への過払い金請求は、借金が残っている状態での過払い請求となってしまうのです。

このように、完済と思っていても、実際は完済ではなかったというケースには注意が必要です。実は完済していない状態で過払い金請求をして、かつ借金をゼロにできなかった場合は、ブラックリスト入りをしてしまいます。

ブラックリストに載っても過払い金請求すべき?

過払い金によって借金を完済できない場合などはブラックリストに載ってしまいますが、それでも過払い金請求を行ったほうが良い場合も多くあります。

ブラックリストを過度に恐れる必要はない

ブラックリストに載るとクレジットカードの発行やローンの契約が難しくなるなど、生活にデメリットがあるのは確かです。一方で、生活状況や対策によってブラックリスト入りがそれほどリスクにならない場合もあります。

まず、クレジットカードが使えなくなるという点については、デビットカードなどで代用することができます。デビットカードはその場で口座からお金が引き落とされる点で現金払いと変わりませんが、現金を持ち歩かなくても済むという利点があります。また、クレジットカードのリボ払いのような使いすぎや利息の発生を防ぐことができます。

また、ブラックリストに載るのはあくまで当事者だけです。そのため、家族がクレジットカードを持っていれば、家庭の買い物などにこれまで通りクレジットカードを使うことができます。

過払い金請求がきっかけでブラックリストに載った場合でも、5年程度で登録は削除されます。その後はクレジットカードの発行やローンの契約も可能です。大きな買い物をローンで購入するなどの予定がない場合は、過度にブラックリスト入りを恐れなくても良い場合もあります。

深刻な借金問題は早めの解決が先決

大きな借金がある場合は、一刻も早く借金生活から抜け出したいところです。過払い金請求によって借金全額は返済できなくても、大幅に現在の借金残高を減らせるのであれば、ブラックリストに載ることはそれほどデメリットではないこともあります。

また、大きな借金がある場合は、ローンを組んだ大きな契約をすることはあまり想定できません。数年間ローンを組めなくても影響がないことも多いでしょう。

ブラックリストに載ると、金融機関からお金が借りることは難しくなりますが、現金一括払いで大きな買い物をすることは可能です。借金をせずに健全な支出ができる良い機会だと捉え、現在の借金を減らすことに注力することもひとつの手です。

過払い金に関するよくある疑問

過払い金請求をする際、

- 過払い金は利息をつけて請求できるのか

- 過払い金が返還されるまでどのくらいかかるのか

- 過払い金には課税されるのか

- 代理で支払った場合に過払い金請求できるか

などの疑問が生じます。

それぞれについて詳しく見ていきましょう。

過払い金は利息をつけて請求できるのか

過払い金には利息をつけて請求することができます。請求できる利息は5%と決まっています。

5%というと少なく感じるかもしれませんが、多くの過払い金は発生してからかなり時間が経過しています。利息は過払い金発生時からかかるため、人によっては利息だけでもかなり高額になることもあります。

過払い金が返還されるまでの期間は?

過払い金が返還されるまでの期間は、貸金業者の対応スピードや和解の条件にもよりますが、一般的には6か月程度で返還されます。

ただし、和解交渉で納得できる金額での合意に至らなかった場合は、訴訟に発展します。訴訟を行うと、和解よりも多少時間がかかるケースがあります。

過払い金には課税されるの?

取り戻した過払い金の元本に関しては、一切税金はかかりません。一方で、過払い金の利息分には注意が必要です。

過払い金に発生した利息は雑所得に区分されるため、利息が20万円を超えた部分に関しては税金がかかることになります。

こちらの記事もCheck!

代理で支払った場合に過払い金請求できる?

借金を代理で返済した場合、その部分について過払い金が発生しているのであれば、過払い請求をすることができます。

ただし、名義人が途中まで返済していた場合などは、名義人にも過払い金請求の権利があり、肩代わりしたからといって全額を請求できるわけではありません。

過払い金請求ができる範囲は、あくまで代理で返済したときに発生した過払い金だけです。

こちらの記事もCheck!

過払い金は専門家に相談しよう

過払い金請求を検討している人、過払い金があるか知りたい人は、早めに相談することをおすすめします。

こちらの記事もCheck!

過払い金の相談から請求までの流れ

過払い金について弁護士などの専門家に相談し、実際に請求するまでの流れは以下の通りです。

- 専門家に相談

- 取引履歴を開示請求する

- 過払い金を算出する

- 業者と交渉する

- 交渉が成立しなければ訴訟へ

まず、過払い金があるかどうかを確かめなければなりません。専門家に相談し、現在の借金の返済状況や家族に知られてよいかどうかなどの情報を共有します。

その後、該当する貸金業者に対して取引履歴の開示請求を行います。この段階で業者から督促を受けていた場合、督促が止まります。

次に、入手した取引履歴をもとに過払い金の額を算出します。計算は、これまでに支払った過去の利息を現在の利息制限法に基づき再計算するというものです。過払い金があるとわかったら、専門家は業者に対して過払い金返還請求書を送付して交渉を行います。交渉によって双方が金額に納得すれば和解が成立し、過払い金が返還されることになります。しかし、この段階で全ての過払い金が返還されることはあまり期待できません。

双方が条件について合意できない場合、過払い金返還訴訟を裁判所に提起することになります。過払い金返還訴訟では、月に1回程度裁判所で双方の主張や反論などを繰り返すことになります。裁判所は双方の言い分をある程度聞き、和解に向けて検討もなされます。しかし、ここでも和解しない場合は、裁判所が判決を下すことになります。

訴訟にもメリットはある

過払い金請求で訴訟を行うことは避けたいと考える人もいますが、訴訟は過払い金を満額あるいは満額に近い金額を取り戻せる可能性があります。任意の和解では満額近い金額を取り戻せることは稀なので、結果的に訴訟にまで発展することも珍しくありません。

一方で、訴訟になった場合は、実際に過払い金が返還されるまで半年から1年程度と長期化する傾向にあるため、回収金額や費用、期間などを総合的に判断する必要があります。どうしても早くお金が必要な場合は、早めに任意の和解をしてしまうというのも手です。訴訟をするかどうかの判断は依頼する専門家とも相談しながら決めていきましょう。

こちらの記事もCheck!

司法書士の業務範囲は限定的

過払い金の相談をする際に頼りになる法律の専門家としては、弁護士と司法書士がいます。過払い金の問題における弁護士と司法書士の明確な違いは、扱うことのできる金額の大きさです。

司法書士は、過払い金の額が1社あたり140万円を超えてしまうと、和解交渉や訴訟時の訴訟代理ができません。一方、弁護士は140万円を超えた過払い金に関しても和解交渉や訴訟代理を行うことができます。

したがって、1社あたり140万円以上の過払い金があるとわかっている場合、多額の返済をしている場合は、弁護士に依頼するべきでしょう。

おわりに

借金返済中に過払い金請求をしても、借金をゼロにできればブラックリストに載ることは回避できます。また、多額の過払い金を取り戻せる場合、ブラックリストに載っても過払い金請求をすることにそれ以上のメリットがあるかもしれません。

クレジットカードの発行やローンの契約はできなくなりますが、これらが必ずしも必要ないなら、ブラックリストに載ることはそこまで大きなデメリットにはならないでしょう。

過払い金は時効を迎えると請求することができなくなってしまいます。もし過払い金がありそうなら、早めに専門家に相談することをおすすめします。