過払い金は、裁判により取り戻す方法と交渉だけで取り戻す方法があります。裁判というとお金と時間がかかりそうなイメージがあるため、裁判を避けて交渉を行うことを望む人も多いのが現状です。

しかし、裁判によって過払い金を取り戻すと、交渉だけで取り戻す場合よりも多くのお金を取り戻せることがあります。イメージだけで裁判を避けるのではなく、状況によって裁判をする・しないの判断をすることが重要です。

今回は、裁判に必要な費用や時間、裁判をするメリット・デメリットなどについて詳しく解説します。

過払い金請求の裁判に必要な費用

過払い金請求の裁判を行う前に、裁判に必要な費用を検討し、損をしないかどうかを確認しておく必要があります。

過払い金請求の裁判費用は主に、

- 収入印紙

- 郵券

- 裁判にかかる実費

- 弁護士費用

などが含まれます。

収入印紙の費用

収入印紙とは、印紙税などの租税・手数料その他の徴収のために政府が発行する証票のことです。裁判の場合は請求額に応じて収入印紙の額は増えていきます。過払い金請求の場合は過払い金の元金の金額に応じて収入印紙の額が変動します。

例えば、請求する過払い金の額が50万円なら5000円、100万円なら1万円の収入印紙が必要です。裁判の訴状は裁判所用の正本、被告用の副本の2通を用意する必要があり、裁判所用の正本に収入印紙を貼り付け、提出する必要があります。

当然、間違った金額の印紙を貼り付けても受理してもらえません。間違った金額の印紙を貼ってしまっても修正ができるように、通常は訴状正本の1ページ目ではなく、最後のページに白紙を添付し、その白紙に印紙だけを貼り付けて提出します。

郵券に必要な費用

郵券とは郵便切手のことを言います。裁判所は裁判にあたって訴状や重要書類を何回も郵送しますが、そのたびに切手を必要とします。訴状を提出する側はこの切手の費用をあらかじめ求められ、一定の種類の切手を訴状に添付することが求められます。

訴状と切手を受け取った裁判所は、特別送達という郵送方法で相手方に訴状を郵送することになり、裁判の途中で切手が足りなくなると追加納付を求められます。東京地方裁判所では、訴状提出時に合計6000円の切手を用意することになります。

また、裁判所にとって切手の管理は煩雑なため、切手代金相当の現金をあらかじめ納めることを推奨する裁判所もあります。

裁判にかかる実費は過払い金と一緒に回収可能

裁判にかかる実費部分は「訴訟費用」と呼ばれます。

過払い金請求の場合、裁判に勝つと訴訟費用確定処分を経て、過払い金と一緒に訴訟費用も回収することができます。

「訴訟費用確定処分」とは、判決に「訴訟費用は被告の負担とする。」との記載がある場合に、裁判所に対して貸金業者に負担させる具体的な訴訟にかかった費用を算出し、確定させる手続きのことです。これにより、裁判に勝つと訴訟費用も相手に負担してもらうことができるのです。

裁判所で和解をする場合も、印紙代や切手代などを上乗せした金額で相手に和解を求めることもできます。上乗せする費用は業者にとってはわずかな金額であることが多いため、ほとんどの貸金業者は上乗せに応じてくれます。

裁判費用はそれほどかかるものではないこと、和解や勝訴により相手に負担を求めることができることを考えると、裁判を起こすことに費用面でのデメリットは少ないと言えます。

弁護士費用

裁判をする際に必要な弁護士や司法書士への費用は、着手金と過払い金回収報酬の2種類に分類されます。

過払い金請求の裁判では、判決までにそれほど時間がかからないことから、着手金を取らない弁護士事務所も存在します。つまり、過払い金の裁判はそれほど時間もお金もかけずに行うことができるのです。

過払い金請求に関する裁判の流れ

過払い金請求の裁判の流れは、

- 取引履歴の確認と再計算

- 訴訟提起

- 裁判所が日程を決定

- 裁判と判決

- 過払い金の回収

の主に5段階で構成されています。

取引履歴の確認と再計算

過払い金の計算には、現在の法律に基づいて金利を再計算する過程が必要です。

かつて、利息の上限を定めた2つの法律の間で、上限利息が異なっていました。「利息制限法」では、利息の上限は元本に応じて変わりますが、最大で年間20%とされています。一方、出資法では、29.2%まで利息を取っていいこととされていたのです。

これにより、20%より大きく、29.2%以下の利息を設定する貸金業者が多く存在し、この範囲の金利を「グレーゾーン金利」と呼ばれていました。

その後、法改正により、グレーゾーン金利に相当する利息は、法律上の根拠なく受け取ったお金ということになり、貸金業者に返還の義務が生じました。これが「過払い金」ということになります。

過払い金の確認をする際には、まず該当の貸金業者から取引履歴を取り寄せます。依頼者本人が履歴を持っていなかったり、内容を忘れていても、弁護士が貸金業者に対して請求を行い、取引内容を確認するため心配はいりません。

到着した取引履歴から弁護士が利息制限法に基づいて適切な金利を再計算します。もし現在の法律に基づいた金利以上での貸付が見つかった場合、過払い金を確認したことになります。

この過程で確認した過払い金の金額に基づいて、業者との交渉や訴訟を行うことになります。

こちらの記事もCheck!

訴訟提起

まずは、過払い金の返還を求める会社を被告として、訴訟提起をします。

裁判を起こす場合は、裁判所に訴状を提出する必要がありますが、訴状の内容は依頼した弁護士が作成してくれるため、特別依頼者が対応する必要はありません。収入印紙や切手代など、裁判に必要な費用を用意しておきましょう。

過払い金の返還請求は通常、居住地を管轄する裁判所で裁判を起こします。過払い金の元金が140万円以上の裁判は地方裁判所、140万円未満の裁判は簡易裁判所でそれぞれ裁判を起こすことになります。

裁判所が日程を決定

訴状が裁判所に受理されると、裁判所から1回目の裁判の日程について連絡が来ます。裁判所にもよりますが、1回目の裁判は訴状を提出してから45日前後で行われることが通常です。

裁判所からの連絡は多くの場合弁護士事務所に届くようになっており、この場合依頼者は裁判所とのやり取りはせずに済みます。弁護士を介して裁判所の日時の決定などのやり取りを進めることになります。

裁判と判決

全ての裁判が判決までいくわけではありません。裁判の途中で両者の話がまとまった場合、和解に至るケースも多々あります。

和解の場合、相手が応じれば裁判にかかった費用も上乗せして負担してもらうこともできます。

なお、司法書士の場合、過払い金が140万円を超えると裁判所の代理人となることができません。そのため、140万円を超える過払い金の計算や請求の依頼は、弁護士に依頼することになります。

過払い金の回収

相手との和解が成立した場合、和解内容に基づいて約束した日までに過払い金を払ってもらうことになります。過払い金の裁判では両者が和解することも多いため、和解する際の条件も検討しておくと良いでしょう。

また、第1審で判決まで進んだ場合、相手の業者は判決を不服として、控訴をしてくることもあります。最初に簡易裁判所で裁判をした場合は、次の裁判では地方裁判所、最初の裁判が地方裁判所で開かれた場合には、次の裁判は高等裁判所で裁判が続けられます。

貸金業者によってはほぼ必ず控訴をする業者もいます。

過払い金請求の裁判期間はどのくらいか

過払い金請求の裁判は争点が絞られており、他の裁判より期間が短くなることが一般的です。そのため、早めに判決が出ることが期待できます。

ただし、契約個数が多いなど、場合によっては裁判が長引くこともあります。

スムーズにいけば3か月程度で判決がでることも

裁判所への書類の提出に不備がなく、第2回期日で結審となった場合、3か月程度で判決が出ると考えておきましょう。

例えば、訴状を提出し、裁判所から第1回期日を45日後に設定されたとします。その後、第2回期日は第1回期日の1か月後に指定され、2週間後に判決が言い渡されたとすると、約3か月で判決が出たことになります。

当然、相手が控訴してくればさらに裁判は続き、和解が成立すれば3か月より早く結論が出ることになります。

契約個数が多いと長引きやすい

過払い金請求の裁判で最も争点となる要素が「契約個数」です。

「契約の個数」とは、対象となる貸金業者から何度も借入と返済を繰り返している場合、これらの契約を1つの契約と見なすか別々の契約と見なすかというものです。過払い金が複数あると認められると、複数の過払い金請求をすることができるようになるのです。

もし何度も借金と完済を繰り返していた場合、契約個数が争点になって裁判が長引く可能性もあります。

過払い金請求の裁判をするメリット

過払い金請求で裁判をすることは、多くのメリットがあります。

例えば、

- プライバシーは守られる

- 過払い金の返還額が大きい

などのメリットがあります。

プライバシーは守られる

過払い金請求の裁判は、弁護士に依頼すれば誰にもバレずに判決までいくことができます。過払い金請求をしていることが家族などにバレるということは、過去もしくは現在借金があることを意味しているため、家族にバレることを恐れている人は多いのではないでしょうか。

過払い金請求の裁判がバレるポイントは、

- 貸金業者や裁判所からの電話や郵便

- 過払い金が振り込まれる口座

などにあります。

弁護士に依頼した場合、貸金業者や裁判所からの連絡は弁護士が全て対応することになり、自宅に貸金業者や裁判所から連絡がくる心配はありません。また、連絡時間を指定したり郵便物を事務所名ではなく個人名で送付するなどの対応も可能なため、家族などにバレるリスクを最小限にすることが可能です。

過払い金の返還額が大きい

裁判を起こした場合、交渉のみの場合よりも過払い金の返還額が大きくなることが多く、結果的にメリットが大きくなります。

裁判を起こす際にはある程度費用は必要になりますが、それを大きく上回る返還額が期待できるなら、裁判を起こした方が良いでしょう。

また、弁護士事務によっては着手金が無料であったり、和解時や判決時に相手に訴訟費用を負担してもらうこともできるため、裁判の費用を抑えることができます。

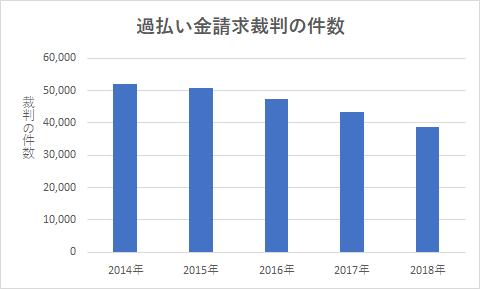

最高裁判所が公表した「裁判の迅速化に係る検証に関する報告書(第8回)」によると、地方裁判所に対して行われた過払い金の請求の裁判件数は、2014年で51,948件、2015年で50,980件、2016年で47,359件、2017年で43,414件、2018年で38,636件とされています。直近5年間で減少しているものの、3万件後半で推移しており、未だに多くの過払い金請求裁判が行われていることが伺えます。

(データ引用元:裁判の迅速化に係る検証に関する報告書(第8回)|最高裁判所)

2018年の過払い金請求以外の裁判は99,807件、総数は138,443件だったため、過払い金請求は約27%を占めていることになります。それだけ多くの人が過払い金請求裁判にメリットを感じていることが伺えます。

過払い金請求の裁判をするデメリット

過払い金請求の裁判を起こすデメリットは、

- 借金がゼロにならない場合は債務整理扱いになる

- 借入先からの借金はできなくなる

などがあげられます。

借金がゼロにならない場合は債務整理扱いになる

過払い金請求は借金を完済した後に行うこともできますが、借金の返済中に行うこともできます。借金返済中に過払い金請求を行った場合、取り戻したお金で借金をゼロにできないと、債務整理を行ったことと同じ扱いになります。

債務整理を行うと信用情報に傷がつく、いわゆるブラックリストに登録された状態になるため、新たな借り入れやクレジットカードの発行などができなくなるので、注意が必要です。

既に借金を完済した人、取り戻した過払い金で借金をゼロにできる場合は信用情報への影響はありません。借金を借りてから時間がたっている場合は、時効で取り戻せなくなってしまう前に早めの過払い金請求をしましょう。

借入先からは借金ができなくなる

過払い金請求の裁判を起こした後は、相手の貸金業者からの借り入れができなくなります。

しかし、過払い金請求をした会社以外からは通常通りクレジットカードの発行や新たな借入れができるので、それほど大きなデメリットとは言えません。

もしも今後クレジットカードが必要な場合は、過払い金請求をする際に別の会社から新しいカードを作ってもらうことをおすすめします。クレジットカードを複数持っていれば、過払い金請求をしても、公共料金やネットショップの支払いなどに困ることはありません。

過払い金を請求できる業者と注意点

過払い金請求ができる業者は、倒産や業績悪化をしていない業者に限られています。また、同一業者からの複数回の借り入れを場合や、請求期限などにも注意が必要です。

業者によって返還率は異なる

貸金業者によって過払い金の返還率は異なります。

例えば、60%の返還率であれば、過払い金200万円のうち120万円が戻ってくることになります。大手の貸金業者は返還率が50%以上のところが多く、裁判や和解交渉もスムーズなことがほとんどです。

代表的な貸金業者

過払い金請求の交渉や裁判は、倒産などをしていない限りほぼすべての業者と対応可能です。

代表的な業者としては、次の通りです。

- アコム

- プロミス

- アイフル

- レイク

- ニコス

- セゾン

- オリコ

- セディナ

また、業者によって返還率だけでなく、裁判にかかる期間や和解への応じ方も異なります。和解に応じてくれる業者もいれば、必ず控訴してくる業者もおり、貸金業者によって対応はまちまちと言えるでしょう。

空白期間や請求期限には注意

過払い金請求にも時効が存在します。「時効」とは、過払い金そのものが消滅することではなく、過払い金請求を行う権利が消滅する時期のことです。

過払い金の時効は、民法167条1項に定められています。

第百六十七条

債権は、十年間行使しないときは、消滅する。

(引用元:民法|e-Gov)

つまり、過払い金の時効は、最後に業者と取引してから10年間と定められているのです。

過払い金の請求は最後の取引を起点としています。例えば、何年も完済している人であっても、最後の取引が10年以内であれば、過払い金の返還の権利を持っている可能性が高いのです。

また、取引の空白期間にも注意が必要です。一度完済した後でも、同一の貸金業者から再度借り入れを行なうと、取引が継続していると見なされることがあります。そのため、二度目の取引を最終取引日として、時効を算出できる可能性があります。

しかし、一度目と二度目の取引で長い空白期間があった場合、それぞれ別の取引と見なされ、一度目の取引は過払い金請求の対象と認められない場合もあります。空白期間は約1年程度とされており、認められるかどうかも含めて弁護士などの専門家に相談してみると良いでしょう。

こちらの記事もCheck!

過払い金請求は弁護士への相談をおすすめする理由

過払い金請求は、弁護士に相談することをおすすめします。

弁護士がおすすめな理由は、次の通りです。

- 交渉が有利に進められる

- 手続きの手間を減らせる

- 督促を止められる

- 家族にバレずに裁判ができる

ただし、弁護士と司法書士では扱える業務範囲が異なるので、注意が必要です。

交渉が有利に進められる

過払い金請求は、貸金業者との交渉が必要です。交渉の進め方次第で、取り戻せる過払い金の額が変わってきます。

過払い金請求が得意な弁護士や司法書士なら、交渉を有利に進められるため、多くのお金を取り戻せる可能性があります。

自力で過払い金請求をすれば、本来より少ない過払い金額で和解してしまうこともあるため、弁護士や司法書士に任せるのが安心です。

手続きの手間を減らせる

過払い金請求をするには複雑な手続きや計算が必要で、多くの手間と時間がかかります。過払い金請求には時効があるため、手続きが遅れると取り戻せなくなってしまう恐れもあります。

過払い金請求に実績のある弁護士や司法書士であれば、知識や経験を活かして迅速に手続きを進めることができます。

自力で過払い金請求をすれば半年から1年はかかりますが、弁護士や司法書士に任せれば一般的に3か月~半年程度で解決することができます。過払い金が時効になってしまわないためにも、専門家に相談することをおすすめします。

督促を止められる

借金を返済中の場合は、業者からの督促に悩まされている人も多いでしょう。弁護士や司法書士に依頼すると、借金の返済や督促を一時的に止めることができます。

過払い金の手続きはある程度時間がかかるため、手続きに集中したい場合は、専門家に頼んで落ち着いた環境を整えることが重要です。

家族にバレずに裁判ができる

過払い金請求は借金があった、あるいは今も借金をしている証拠となるため、家族や周囲にバレたくない方は多いはずです。過払い金請求の実績が豊富な弁護士や司法書士であれば、家族にバレずに裁判を進行し、過払い金を取り戻すことが可能です。

弁護士は、裁判所とのやり取りを代行したり、連絡手段や時間にも細心の注意を払って対応することができます。相談する際には家族にバレたくない旨をしっかり伝え、弁護士や司法書士の協力を仰ぎましょう。

こちらの記事もCheck!

司法書士が扱える業務は限定的

貸金業者などからの借金の額や過払い金が140万円を超える場合、司法書士には交渉権や訴訟代理権がありません。一方、弁護士は金額に上限がないため、依頼者に代わって交渉、訴訟を行うことができます。

また、弁護士は地方裁判所の管轄事件の代理人になることができますが、司法書士にはその権限がありません。過払い金の請求で地方裁判所に訴訟を提訴した場合、貸金業者も弁護士費用を抑えるために早めの和解に応じてくれる可能性があります。そのため、結果として早期の返還が期待できるのです。

一刻も早く過払い金を取り戻したい、借金をゼロにしたいと考える人は、弁護士に依頼して早期に判決や和解をすることをおすすめします。

おわりに

過払い金の裁判には訴訟費用のほか、切手や収入印紙などの費用などがかかりますが、それほど高額なものではなく、取り戻せる過払い金の方が高額な場合がほとんどです。和解や勝訴により相手に費用の負担を求めることもできるため、過払い金請求で裁判を起こすデメリットは少ないと言えるでしょう。

また、過払い金請求の裁判は専門家に依頼することで、家族にバレることなく和解や判決まで進めることができます。

借金をしてから時効が成立していない場合、過払い金が発生していそうであれば、早めに弁護士に相談することをおすすめします。