借金をしている人は意外と多く、後ろめたさから家族や周囲に秘密にしている人もいます。また、家族にバレると借金のことを追及されるなど、リスクを恐れてこっそり返済している人も多いのが現状です。

借金は、方法によっては家族や周囲にバレるリスクを最小限にできます。具体的な方法、返済中に注意すべき点などを知り、トラブルのない返済をしましょう。

周囲に内緒で借金をしている人は多い

借金をしている人の中には家族や周囲に知られないよう、こっそりと返済している人も多くいます。

株式会社アイブリッジ(2020年3月調べ)が発表した記事によると、「あなたの借金について、家族、知人は知っていましたか?」という質問に対して32%の人が「知らせようと思わなかった」、6%の人が「知らせようと思ったができなかった」と回答しています。

家族や知人は借金を知っていたか

| 知っていた | 62% |

| 知らせようと思わなかった | 32% |

| 知らせようと思ったができなかった | 6% |

(データ引用元:どんな理由で借金しているのか?借金に関するアンケート|株式会社アイブリッジ)

また、「借金について専門家(弁護士、支援機関等)に相談したことがありますか?」という質問に対しては、77%もの人が「相談もしなかったし検討もしていない」と回答しています。

借金について専門家に相談したことがあるか

| 相談した | 12.7% |

| 相談しなかったが検討したことがある | 10.3% |

| 相談もしなかったし検討もしていない | 77% |

(データ引用元:どんな理由で借金しているのか?借金に関するアンケート|株式会社アイブリッジ)

このように、多くの人が借金の悩みを誰にも打ち明けず、誰にも相談しないままひとりで抱え込んでいるのです。

借金を隠す人の中には、自分の経済力や管理能力を疑われることを恐れている場合もあります。また、家族に心配をかけたくない場合や、追及されることを恐れて隠していることもあります。

少額のカードローンなどの借入であれば、特に周囲に話す必要がない場合もあり、こっそりと返済する人も多いでしょう。反対に、借金が大きくなってしまい、周囲に打ち明けづらくなってしまうこともあります。

借金が知られるとDVを受ける恐れがある場合などはより深刻です。家族や周囲に助けを求めることができない状況では、専門家に相談するとともに、周囲にはできるだけ知られないようにする方が安全です。

こちらの記事もCheck!

借金が周囲にバレるきっかけ

借金がバレるきっかけは、同居している家族にバレる場合と、友人や職場などの周囲にバレる場合でそれぞれ異なるきっかけがあります。

こっそりと借金を返済をしたいのであれば、これらのバレるきっかけに注意しましょう。

家族にバレるきっかけ

家族に借金がバレるきっかけは、

- 生活の変化

- 督促の電話や郵便

- 通帳の記帳内容

- 裁判所からの郵送物

- 金融機関などが発行するカードが見つかる

などがあげられます。

生活の変化については、返済に追われるようになると家計の支出を切り詰めようとするあまり、食生活や消費生活が大きく変わり、家族にバレてしまうことがあります。特に食費は節約すると気づかれやすいため、注意が必要です。支出はできるだけ節約しても実感の薄い固定費などから削減していくことがベストです。

収入面では、急に副業を頑張りはじめたり、残業をするようになると、家族に不審がられる可能性があります。いきなり収入を上げようとはせず、無理のない範囲で収入を確保することが肝心です。

家庭の中で借金の影響が出やすいもの

| 支出 | ・食費(食事の変化など) ・日用品費(毎日使い物の変化など) ・交際費(外食回数の変化など) |

| 収入 | ・副業(急に副業をはじめるなど) ・残業(残業時間が長くなるなど) |

督促の電話や郵便は、借金が家族にバレる王道のパターンです。借金の返済が滞ると、借入先から自宅に電話が来たり、支払いの督促郵便が届き、受け取った家族が借金の事実を知ってしまうのです。借入先には自分の携帯電話に連絡をしてもらうように頼んだほうが良いでしょう。

通帳の記帳内容からバレるケースでは、特にアナログの通帳でお金を管理している場合にバレるリスクにつながります。アナログ通帳では誰でも開くことができ、毎月まとまった額が支出されていることが知られると、容易に借金だとバレてしまいます。支払いはできるたけオンライン上で済ませるなど、リスクをあらかじめ避けておきましょう。

裁判所からの郵送物は、借金を減らす法的手続きを行っている最中などに生じるリスクです。後述する債務整理を行うと、手続きによっては郵送物などから家族にバレてしまいます。

また、金融機関などが発行するカードも、家族にバレるリスクになります。発行されたカードは家族の目につかない場所にしまっておくなど対策が必要です。

会社にバレるきっかけ

会社に借金がバレるリスクは、家族にバレるリスクほど高くはありません。

しかし、

- うっかり同僚などに話してしまう

- 給与を差し押さえられてしまう

- 本人在籍確認で別の人が電話に出てしまう

などのケースでバレてしまいます。

会社では普段借金のことを黙っていても、ふとした瞬間にうっかり口走ってしまい、会社に広まってしまうことがあります。例えば、飲み会の席などでは、気が緩んで余計なことを話てしまう恐れがあります。

また、借金の滞納が続き、借入先から訴訟を起こされると、裁判所は会社に給与の差押え命令を出します。この場合、当然会社に借金があることがバレてしまいます。

会社に借金がバレてもそれを理由に即座に解雇されることはありませんが、あらぬ噂が立ってしまったり、社内にいると気まずい雰囲気になってしまうことがあります。

また、最近では個人情報保護の観点から、借金の滞納をしてもすぐに会社に督促の電話をすることは少なくなっていますが、借入先にはあらかじめ会社への連絡はやめてほしいと断っておくべきでしょう。

借入を行う際に必要な本人在籍確認でバレてしまうこともあります。借入を行う際には、申告した勤務先に本当に在籍しているか確認するために、勤務先に電話がかかってきます。もし本人が電話を取ればほとんど問題にはなりませんが別の人が電話を取った場合、勘の良い人には気づかれてしまう可能性があります。特に借入先が会社名を名乗る場合は、怪しまれてしまうかもしれません。周囲の人に電話の内容を尋ねらた際には、キャンペーンの案内電話だったなどと説明したほうが安全です。

借金がバレてしまったときの対処法

どんなに注意していても、借金がバレてしまうリスクはゼロにはできません。

家族や会社に借金がバレてしまっても、状況によって適切な対処をすれば事態は悪化しません。

家族に借金がバレてしまったときの対処法

家族にバレてしまったときの深刻さは、一般的に借金の大きさと比例すると言えるでしょう。10万円程度の借金であればそれほど問題にはならなくても、多額の借金が発覚した場合は揉め事になるケースもあります。家族と揉めそうな場合は、黙っていたことを真摯に謝ることも手段のひとつです。

また、借金は子どもに知られると不安にさせてしまうため、できるだけ配偶者など大人だけで話し合うことが重要です。

また、借金をした理由や返済の目途が立っていることなどを説明できるようにしておくことも重要です。借金が原因で離婚が認められるケースは多くはありませんが、ゼロではありません。重大な理由がない限り、あらかじめ借金を打ち明けておくと良いでしょう。

会社に借金がバレてしまったときの対処法

会社に借金がバレてしまった場合でも、直接それを理由に解雇されることはありません。裁判所によって給与を差し押さえられたとしても、会社は直接損害を被ることはないため、業務に影響を与えたことにはならないからです。

しかし、会社にバレると多くの同僚や上司に知れ渡ってしまい、気まずくなってしまうこともあります。周囲から余計な気遣いをされてしまうかもしれません。

借金は解雇される理由にはならないとはいえ、知られないに越したことはありません。会社にバレるきっかけは滞納が主な原因なので、返済に気を付け、滞納してしまいそうな場合は専門家に早めに相談したほうが良いでしょう。

借金を周囲にバレずに返済する方法

借金を周囲にバレずに返済するには、

- 借金は少額にとどめる

- 郵便や通帳を周囲にみせない

- 借金があることを口外しない

- バレずに借金を減らす手続きをする

といった方法があります。

どれも気を付ければ続けられるものなので、返済の際はこれらの行動を心がけましょう。

少額の返済ならバレるリスクは少ない

借金は少額の返済であれば、家族にバレるリスクを減らすことができます。少額の返済は生活に大きな影響を与えず、生活レベルをそれほど下げずに済むからです。

特に固定費をこれ以上節約できない場合、どうしても食費や交際費などを節約しなければなりません。毎月の返済額が少なければ、これらの支出をそこまで切り詰めずに済むため、家族が違和感を感じるリスクを減らせます。

少額の返済をするためには、借金そのものを最小限に抑えるとともに、返済期間を長くすることで可能になります。ただし、月々の返済額を減らしたいからといって、必要以上に長い返済期間を設定すると、その分余計に金利が発生するため、返済総額は増えてしまいます。

返済期間と金利の総額はトレードオフの関係です。現実的に返済が可能で、家族や周囲に不審がられない現実的な返済額を設定しましょう。

郵便や通帳は周囲に見せない

郵便や通帳は借金がバレる大きなきっかけになります。

郵便は全て自分がチェックすることは難しく、自分の外出時に配偶者がポストの中身をチェックすることも考えられます。借入先には、督促や確認のための連絡は郵送ではなく電話にしてもらうようにお願いしておきましょう。

最近では借入先に郵送をやめてほしいと伝えると、滞納しない限り郵送物が届かないように対応してくれることが主流になっています。家族にバレないためには、絶対に滞納しないことが重要です。

また、通帳はアナログの記帳内容であれば借金を返済していることが一目瞭然です。通帳はできるだけデジタル化し、返済はオンライン上で行うようにしておきましょう。また、家族に通帳を見られないような場所に管理しておくことも大切です。

借金があることを口外しない

お酒を飲んでいる場合など、気が緩んでついつい余計なことを口走ってしまうことがあります。特に借金で悩みを抱えている場合、職場の同僚などに口外してしまうと、周囲に知れ渡ってしまいます。

日常会話の中でも、住宅ローンや車のローン、教育ローンなど目的の決まったローンは会話に出やすいことが一般的です。一方、多額の借金や多重債務などは口外すると噂が広まってしまう恐れがあります。

特に借金の額が大きい場合は、周囲からの目線が変わってしまうこともあるため、十分注意しましょう。普段からお金の話をしないように心がけておくと安心です。

バレずに借金を減らす手続きをする

バレずに借金を減らす方法としては、銀行の「おまとめローン」を検討すると良いでしょう。おまとめローンは審査があり、借金の大幅なカットは期待できませんが、金利が安くなったり、複数の借入をまとめることができるので、借金の管理に便利です。

多重債務の状態だと、返済の計画を立てることが難しくなり、複数業者とのやり取りは家族にバレるリスクも増大させます。こっそり借金を返済する管理コストを最小限に抑えるためには、おまとめローンは有効な手段です。

また、借金を減らす方法は、ほかに「債務整理」という手続きがあります。

債務整理には

- 任意整理

- 個人再生

- 自己破産

がありますが、家族や会社にバレずに借金を減らすために最適な方法は任意整理です。

任意整理でバレるリスクを最小限にできる

任意整理は、債務整理の中でも家族にバレるリスクが少なく、こっそり借金を減らして返済することに適した手段です。

任意整理では過払い金があれば請求するほか、月々の返済額の減額や借入先への交渉などを行うため、借金で悩んでいる際には事態を好転させてくれます。

任意整理とは

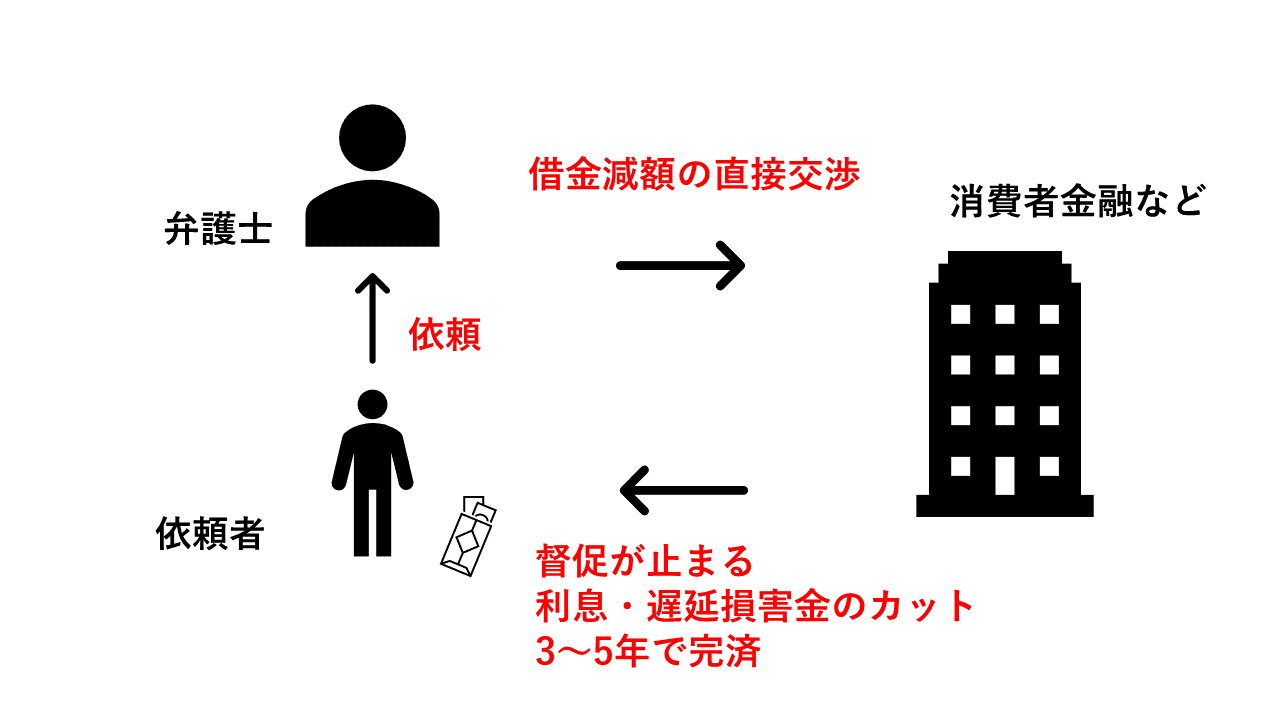

任意整理とは、裁判所を介さずに借金の借入先と弁護士が直接交渉を行う手続きです。

任意整理は、返済ができなくなった借金を整理することが目的です。具体的には、3~5年の返済期間を提示し、月々の返済額を減らしてもらったり、将来かかる利息のカットや、返済に遅れた期間に応じて加算される遅延損害金のカットなどを交渉することができます。

任意整理を行うと、「過払い金」を返還してもらえる可能性があります。

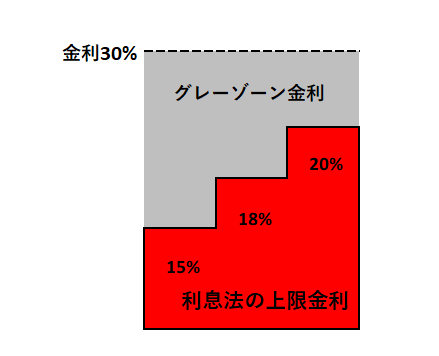

過払い金とは、借金の利息として払いすぎたお金のことを指し、「利息制限法」と「出資法」という2つの法律が関係しています。

利息制限法では金利の上限を15~20%と定めており、これを超えた部分の金利は無効になります。一方、以前の出資法では、上限金利を29.2%としており、29.2%を超えた金利を設定した場合は刑事罰が科される仕組みになっていました。

つまり、利息制限法の上限金利を超えていても出資法の上限金利を超えなければ刑事罰は科せられなかったのです。この無効であるにも関わらず罰則がなかった部分を「グレーゾーン金利」といい、現在では「過払い金請求」ができる対象になっています。

過払い金請求の対象となる状況は多岐に渡るため、一概に簡単な条件を示すことはできませんが、

- 2010年(平成22年)6月17日以前に借入を開始した人

- 借金を完済してから10年以内の方

などが主な対象者です。

過払い金請求は現在借金を返済中の人でも手続きができるため、借金で悩んでいる人はまず弁護士事務所に相談してみましょう。

任意整理は裁判所を介さない手続きのため、裁判所から郵送物が届くことはなく、書類のやりとりで家族にバレる心配はありません。

また、他の債務整理では手続きを行うと国の機関紙である「官報」に事実が掲載されますが、任意整理はあくまで債権者と債務者側の直接的なやり取りのため官報には掲載されず、他人が目にすることはありません。

弁護士は借入先との和解交渉や依頼者とのやり取りにおいて最大限の個人情報の配慮を行います。依頼者に家族に知られたくない事情があれば、事情に配慮した対処を行ってくれるため安心です。

他の債務整理とのちがい

任意整理が他の債務整理と異なる点は、周囲に手続きが知られるリスクが少ない点です。

債務整理には、任意整理以外に個人再生、自己破産という手続きがあります。

個人再生は、裁判所に申立てをして大幅に借金を減額してもらう方法です。この手続きは任意整理よりも大幅な借金減額効果が期待できますが、返済を継続できる収入がなければ手続きができません。

家族や周囲に秘密にしたい場合、個人再生には大きなデメリットがあります。個人再生は手続きをすると官報に情報が掲載され、周囲に知られてしまうリスクがあるのです。また、個人再生は裁判所に申し立てを行い、再生計画を提出するなど書類のやりとりが発生します。そのため、裁判所から書類が郵送され、家族が不審に思うリスクがあるのです。

債務整理のなかでも最も効果の強い自己破産は、借金をゼロにできるため借金をどうしても返せなくなった場合に有効です。しかし、自己破産は個人再生と同様に官報への掲載や裁判所とのやり取りが発生するほか、財産を売却しなければならないため、家族にバレずに行うことはほぼ不可能です。

このように、家族にバレずに借金を返済したい場合、個人再生や自己破産には大きなデメリットがあり、借金を隠し通すことは難しくなります。

個人再生・自己破産それぞれのバレる要素

| 個人再生 | ・裁判所とのやり取り ・官報への掲載 |

| 自己破産 | ・裁判所とのやり取り ・官報への掲載 ・財産の処分 |

任意整理で減らせる借金の金額には限界がある

個人再生と自己破産はそれぞれ任意整理よりも借金減額の効果が強く、大きな借金を抱えている人にはこちらの手続きの方が向いていることがあります。

任意整理は基本的に将来の利息をカットするものなので、利息が低い借金を任意整理してもあまり効果はありません。利息が低いにも関わらず借金に苦しんでいる場合は、そもそも借金の元本が支払い能力に合っていないと考えられます。

任意整理では元本は基本的に減額できないため、個人再生や自己破産の手続きを選ぶことになります。

また、任意整理は安定した収入がないと手続きを進めることができません。任意整理は将来の利息をカットしてもらう目的があり、3~5年の返済期間を設定します。この返済期間は安定した返済を見込めなければならず、そのため収入などの経済状況の条件を満たしていなければ手続きが難しくなります。

家族にバレたくないなどの理由で効果の低い手続きをしてしまっては本末転倒です。多額の借金を抱えている場合は、思い切って家族に打ち明け、借金を大きく減額する方法を選ぶと良いでしょう。

任意整理のデメリットを理解しておこう

任意整理は個人再生や自己破産より生活に及ぼす影響は強くありませんが、それでも手続き後はある程度経済活動が制限されるため、事前に把握しておく必要があります。

任意整理は、手続きをすると信用情報に影響があります。

信用情報とは、クレジットカードやローンなどの申し込みや契約に関する情報のことで、クレジットカードの申込状況や契約内容、支払状況などが含まれています。

信用情報機関には、

- 全国銀行個人信用情報センター(KSC)

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

の3つが存在します。

信用情報期間は金融機関などから信用情報を収集・管理し、加盟会社からの照会に応じて情報提供を行ないます。

任意整理を行うと、信用情報に傷がつく、いわゆる「ブラックリスト」に掲載されてしまいます。ブラックリストに掲載されると、クレジットカードを作ったり、新たに借入を行うことができなくなってしまうのです。

また、車のローンなども組むことが難しくなるため、ローンを組んで大きな買い物ができなくなるなど将来的に影響が出ます。任意整理により信用情報がブラックリストに載ると、5年以上は借入やローンが制限されます。借金を減らしたいからといって、安易に手続きをして後悔しないようにしましょう。

借金がバレるリスクを減らすには弁護士の協力が必要

借金がバレるリスクを減らすには、手続きや相談に応じてくれる弁護士の協力が必要不可欠です。任意整理で借金を整理する際には、必要な情報を適切に伝えるようにしましょう。

任意整理は弁護士が手続きをしてくれる

借金の返済が滞ると、借入先から電話などで連絡や督促が来ます。滞納を続けると毎日督促の電話が鳴り、強い精神的ストレスを感じます。

任意整理の手続きを行うと、弁護士は借入先と交渉をし、多くの場合電話や郵送による督促を一度止めてくれます。これにより精神的に追い詰められることがなくなり、督促が家族にバレる心配からも解放されます。

家族にバレたくないのに督促の郵送が来る、電話にしてほしいのに応じてくれないなど、悩みがあればすぐに弁護士に相談して詳細を伝えましょう。

借金がバレないように配慮できる

任意整理の経験が豊富な弁護士であれば、家族にバレずに手続きを行うための配慮することができます。

相談の際は、「家族にバレたくない」、「家に書類を郵送しないでほしい」とはっきりと伝えましょう。弁護士には守秘義務があるので、依頼者の意向を最大限尊重してくれます。

家族に手続きがバレないための方法としては、電話は携帯電話のみにする、連絡時間をあらかじめ決めておく、郵送物の宛名は事務所名ではなく個人名にするなどがあげられます。

借金をバレることなく返済し続けるには、こうした弁護士とのマンツーマンの取り組みが必要です。

バレたくない借金はどれか分類しておこう

任意整理は、借入先ごとの借金を整理するかしないか決めることができます。例えば、消費者金融からの借金は整理対象とし、住宅ローンは整理からはずすなど、本人が整理対象を決められます。

ここで注意が必要な点は、すでに家族に知られている借金を任意整理の対象にしないことです。住宅ローンなど家族と内容を共有している借金を任意整理してしまうと、それらの毎月の返済額も変わってしまうため、家族にバレるリスクが高くなってしまうのです。

注意しなければならない借金には、住宅ローンのほか、車のローンや家族カードのあるクレジットカードなどです。任意整理をする前に、あらかじめ整理する借金を決めておきましょう。

借金がバレるとまずいならまずは専門家に相談!

借金の返済に困っているが、バレると家族関係が心配、余計な心配をかけたくないという人は、まず弁護士などの専門家に相談しましょう。

任意整理では、弁護士が家族にバレるリスクに配慮しながら借金を減らす手続きをしてくれます。

任意整理を行うと、3年以上かけて借金を返済することになります。長い間家族にバレることなく返済をするには、弁護士のサポートが不可欠です。