毎月借金の返済をコツコツと続けているにもかかわらず、思うように借金が減らずに困っていませんか?

「借金が帳消しになればいいのに…」なんて一度ならず考えたことがあるのではないでしょうか。

そこでこの記事では、

- 借金を帳消しにする方法

- 借金を帳消しにするためにどのぐらいの費用がかかるのか?

- 借金を帳消しにするために誰に相談すればよいのか?

など、「借金を帳消しにする方法」について解説します。

この記事を読むことによって、借金を帳消しにするいくつかの方法について知ることができます。

借金は帳消しにできる可能性がある!

借金は必ず返済しなければならないものと考えていませんか?

もちろん借金をした場合、返済することは大前提ですが、借金が多くなりすぎれば、返済を続けるのも大変です。

借金返済をするために、毎月の支出を見直し、節約をしても返済が難しいという方は多くいることでしょう。

借金の金額が大きくなりすぎて返済が難しい場合は、以下の方法で借金を帳消しにできる可能性があります。

- 過払い金請求

- 自己破産

- 個人再生

これらの方法は、法律で定められた手続きであり弁護士に依頼することによってスムーズに進めることが可能です。

自己破産の手続きが完了した場合は支払い義務が完全になくなります。ただ、条件やデメリットが多いため安易に選択してはいけません。

個人再生の場合は条件、デメリットは自己破産ほど多くはありませんが、支払い義務が完全になくなるわけではなく、大幅に減額された借金を3年かけて返済するというものです。

そこで、自己破産、個人再生などよりもはるかにデメリットの少ない方法が過払い金請求です。どういった手続きなのか確認していきましょう。

過払い金請求をすれば、借金を帳消しにできる可能性がある

過払い金請求とは、借金をしていた側(債務者)が貸金業者など(債権者)に支払いすぎていた利息を取り戻す手続きのことをいいます。

過払い金請求をすることにより、支払いすぎた利息分のお金を取り戻せる可能性があり、借金を帳消しにできたケースも少なくありません。

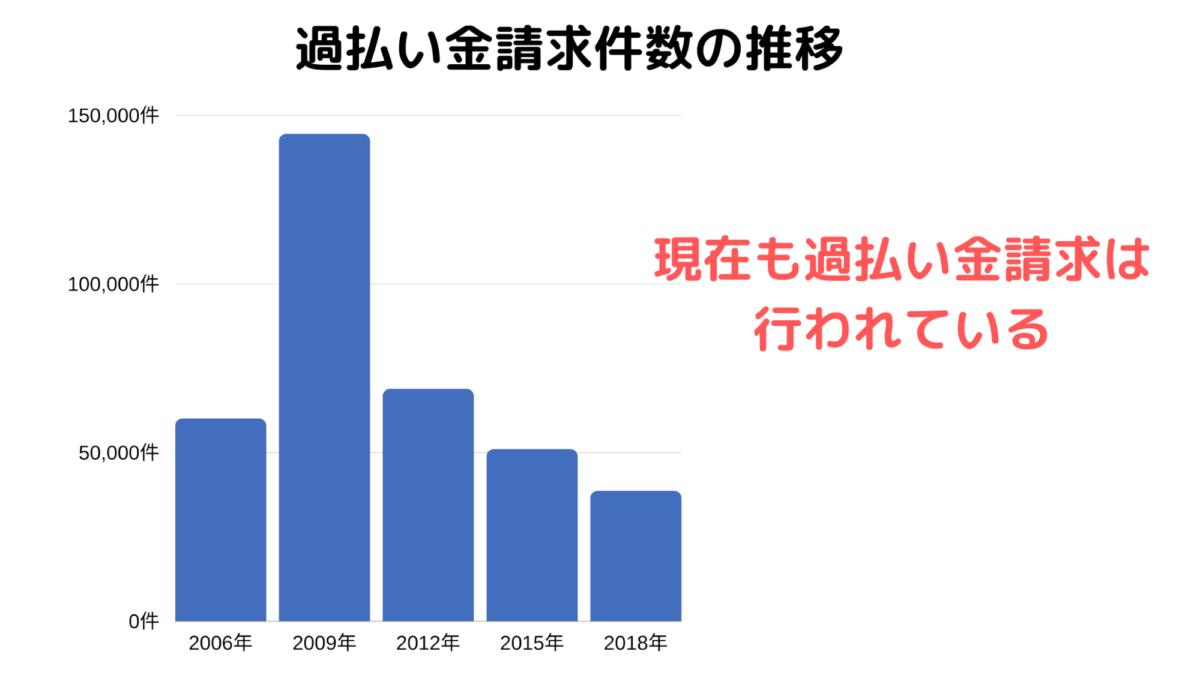

過払い金請求は、2006年〜貸金業法施行の2010年までに多く裁判が行われました。その後、請求の件数こそ減っているものの毎年数万件以上請求が行われています。

(引用元:裁判の迅速化係る検証に関する報告書(第6回〜第8回)|裁判所)

実際に借金で悩んでいた方の多くが過払い金請求をすることで、借金の悩みから開放されました。そして、現在も過払い金請求をすることは可能です。

過払い金請求の仕組み

過払い金請求を行うためには、以下の2つの条件を満たす必要があります。

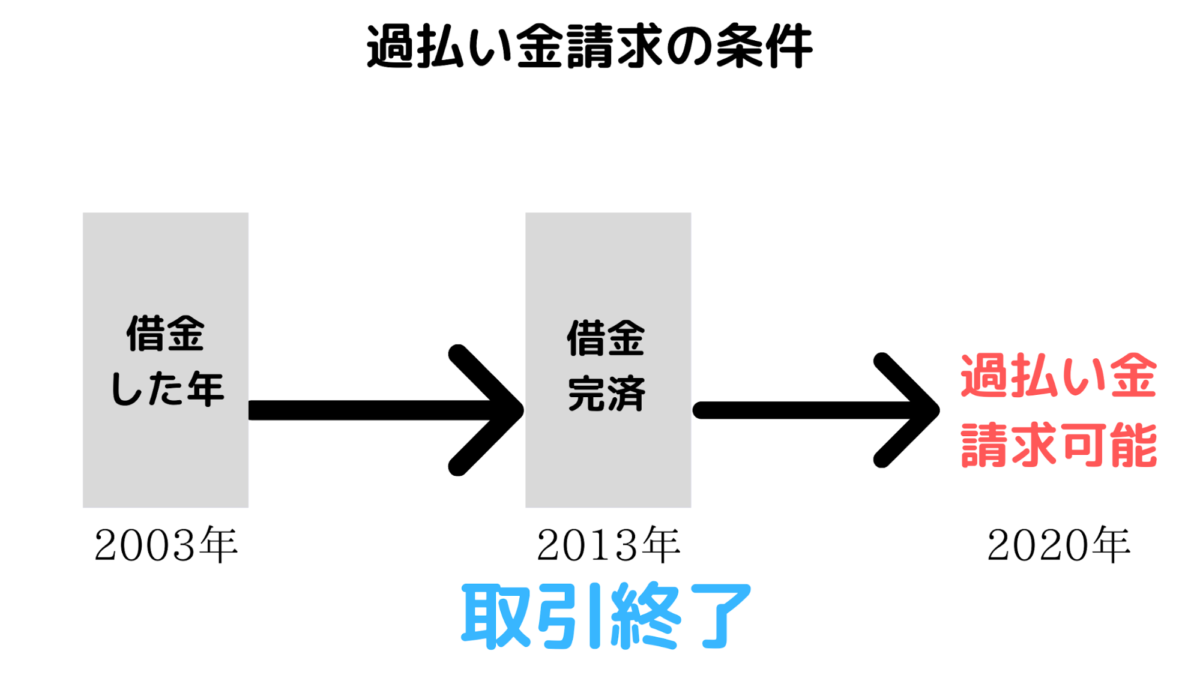

- 1.借金をすべて返済し終えた日から10年以上経過していない

- 2.年利15%〜20%を超える金利で借金をしたことがある

過払い金請求は、借金をすべて返し終えた日から10年が経過していなければ請求できます。

さらに、過去に年利15%〜20%を超える金利で借金をしていることが条件です。

| 借入額 | 利息制限法における上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円〜100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

過払い金請求は以下のような手順で行います。

- 1.弁護士に相談

- 2.弁護士が代理人として債務整理を行うことを金融機関など債権者に通知

- 3.金融機関など債権者に対して、これまでの取引履歴を取り寄せるための請求を行う

- 4.取り寄せた取引履歴をもとに過払い金があるかどうか引き直し計算を行う

- 5.過払い金返還請求書を金融機関など債権者に発送

- 6.金融機関など債権者と過払い金返還についての交渉を行う

- 7.金融機関など債権者が返還に応じた場合は、合意書を交わしたあとで、過払い金が返還される

- 8.金融機関など債権者が過払い金の返還に応じない場合は、訴訟に移る

- 9.裁判所で、弁護士、金融機関など債権者、裁判官で口頭弁論(過払い金についてお互いの主張)をする

- 10.弁護士と金融機関など債権者が過払い金について書面で主張を繰り返し行う

- 11.和解or判決した段階で過払い金額が決定する

過払い金を調べるためには、引き直し計算をして、過払い金がどのぐらいあるのか調べる必要があります。

貸金業者と和解をした場合は、3か月〜半年ほどで、裁判の場合は1年近くかかるケースもあるので注意しなければなりません。

ただし、和解よりも裁判をした方が、返還されるお金は多くなる傾向があります。

過払い金請求をするメリット

過払い金請求をするメリットは、以下の2つです。

- 支払いすぎた借金が戻ってくる

- 現在の借金額を上回る金額が過払い金として戻ってくることがある

過払い金請求をすれば、支払いすぎた借金が戻ってくるため、借金額自体が帳消しになる可能性があります。

さらに、過払い金請求をした方のなかには、借金返済を続けていたにもかかわらず、借金の返済額を上回る過払い金を手にできた方もいます。

このように過払い金があれば、過払い金請求を行うことで借金の帳消しができる可能性があります。

過払い金請求をするデメリット

過払い金請求は借金額が帳消しになる制度です。ただ、デメリットもあります。

- 過払い金請求した金融機関でクレジットカードやキャッシングの利用ができなくなる

- 完済から10年経過していると、過払い金請求ができなくなる

過払い金請求をした場合、過払い金請求をしている金融機関のクレジットカードやキャッシング機能が利用できなくなります。

また完済から10年が経過していた場合、時効により過払い金請求ができなくなるので、注意が必要です。

ですから、うっかり過払い金の請求を忘れることは避けなければなりません。

なお、現在も返済中だけど過払い金の請求をしたいという方は、過払い金 返済中の記事で詳しく解説しています。

過払い金請求には時効があるので注意!

過払い金請求をするにあたって、もっとも気をつけなければならないのは、過払い金請求の時効です。

民法166条では、過払い金請求の時効について以下のように定められています。

(債権等の消滅時効)

第百六十六条 債権は、次に掲げる場合には、時効によって消滅する。

一 債権者が権利を行使することができることを知った時から五年間行使しないとき。

二 権利を行使することができる時から十年間行使しないとき。

(引用元:民法第百六十六条|e-Gov)

なお、この民法の施行日は2020年4月1日です。施行日以降に完済して過払い金請求をした場合、途中で債権を行使できることを知った日から5年で時効を迎えます。

しかし、施行日以前に完済して過払い金請求を行う場合、これまで通り完済から10年で時効になります。

つまり、貸金業者との取引完了日から10年が経過するまでに過払い金請求をしなければなりません。

ちなみに、過払い金の対象になる借金をすでに完済している場合でも諦める必要はありません。

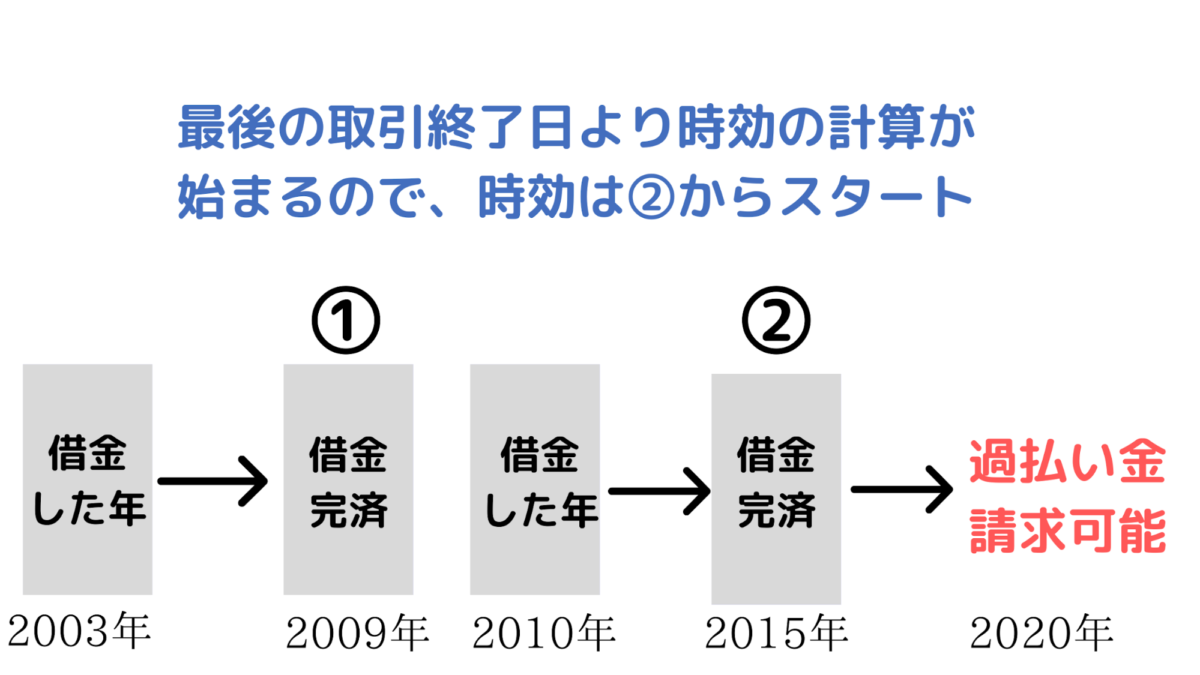

借金を完済した後でも、10年以内に同じ貸金業者と取引をしており、1度目の取引と2度目の取引が一連の取引であると認められた場合、時効は2度目の取引終了日まで延びます。

たとえば、以下のケースでは、借金の返済が2009年に終了しています。

しかし、1年以内に再度2度目の取引が開始しました。

このように1度目の取引と2度目の取引の空白期間が短い場合は、1度目の取引と2度目の取引は、続いているものと判断されます。

そのため、1度目の借金返済終了日である2009年から10年が経過していても時効にはならないのです。

なお、以下の条件を満たせば、1度目の取引と2度目の取引が一連の取引と認められる可能性があるので、実質的な時効もその分長くなるかもしれません。

- 1.同じ契約番号で金融機関から借り入れをしている

- 2.1度目の完済日と2度目の取引開始日の空白期間が365日以内

- 3.契約されている取引内容が同じ

空白期間については、365日を超えていても、一連の取引と認められたケースもあります。ただ、365日以内の方が一連の取引として認められやすいです。

過払い金請求の時効については、すでに過払い金請求ができないと思いこんでいる方もいるようです。

過払い金請求ができるのに、過払い金請求ができないと思いこんで時効を迎えてしまうと、せっかく行使できる権利を放棄したことになってしまいます。

もし、過去に利息制限法で定められた年利15%〜20%以上の金利でお金を借りていた場合は、過払い金請求ができるのか一度確かめてみませんか?

自己破産をすれば借金を全額帳消しにできる!

自己破産は、債務整理のなかで、唯一借金を全額帳消しにできる方法です。自己破産と聞くと、何もかも失うイメージを持っている方がいますが、実はそうではありません。

生きていく上で必要なものについては、差し押さえの対象にはならないので、借金を帳消しして新たなスタートを切りたい方にはおすすめの方法です。

自己破産の3つの手続方法

自己破産とは借金の返済ができなくなった場合に、裁判所に支払いができないことを認めてもらうことです。

裁判所から借金の返済が難しいことが認められれば、借金を全額帳消しにできます。自己破産には、以下の3つの手続き方法があります。

- 管財事件

- 少額管財

- 同時廃止

借金の原因がギャンブルなどの場合は、管財事件で自己破産を行う

まず、借金の原因がギャンブルの場合や借金額が大きい場合は管財事件という方法で手続きをしなければなりません。

- 裁判所に自己破産の申し立てをする

- 裁判官と面接を行う

- 破産の手続きが開始

- 裁判所が破産管財人と呼ばれる弁護士を選ぶ

- 破産管財人に自宅や車・預貯金などの財産を保有しているかどうかを説明する

- 破産管財人が自己破産を申し立てた人に財産があるか調査を行い、現金化できるものは現金に換える

- 債権者集会を開き、自己破産した人が破産に至った理由や家・車などの財産の処分状況を金融機関など債権者に報告する(※)

※債権者集会が開かれないこともあります。 - 借金の返済義務を免除するか話し合いが行われる

- 裁判所により借金の返済義務の免除が許可される

ただ、管財事件は、破産管財人を選ぶため、費用が多くかかります。

そのため、預金が少ない場合は、管財事件よりも費用の負担が少ない少額管財事件と呼ばれる手続きを行うことがあります。

少額管財事件であれば、以下のようながメリットがあるので、お金が少ない方でも安心して自己破産の手続きができるのです。

- 裁判所に収める予納金が20万円前後に抑えられる(管財事件では50万円前後)

- 手続きが減るので、管財事件よりも手続きにかかる時間が少なくなる

少額管財事件の場合は、裁判所に納める予納金が半分以下になります。

また、手続きの時間も管財事件は6か月〜1年かかりますが、少額管財事件なら3か月〜6か月に短縮できます。

同時廃止なら自己破産が確定するまでの期間が短くなる

自己破産の多くは、同時廃止と呼ばれる手続方法で行われます。

というのも、同時廃止は借金をした方の財産が著しく少なく、破産手続きをするための費用が用意できない場合に利用されることが多いから。

同時廃止とは、破産手続きを開始と同時に廃止する方法です。

手続きの費用が5万円以内で済むだけでなく、破産管財人も選ばないので、自己破産が確定するまでの期間も短いです。

- 自己破産の申し立てをする

- 裁判官との面談

- 裁判官との面談を行った日に破産手続きが開始されると同時に破産手続きが廃止

- 同時廃止の手続きが行われる

- 裁判官と再度面談

- 借金の返済免除が許可される

- 借金の返済免除の許可が確定する

なお、自己破産をしたときに、どの手続き方法になるのかは、裁判官が決定します。したがって、自己破産をする方の意思とは関係なく、持っている財産によって決まることが多いです。

自己破産をするメリット

自己破産をするメリットは、なんといっても借金の全額が免除されること。破産法第253条にもある通り、自己破産の申し立てが成功すれば、借金を返済する必要がなくなるのです。

第二百五十三条 免責許可の決定が確定したときは、破産者は、破産手続による配当を除き、破産債権について、その責任を免れる。ただし、次に掲げる請求権については、この限りでない。

(引用元:破産法第253条|e-Gov)

また、自己破産をしても生活に必要なものや生活費は差し押さえられません。たとえば、以下のものは、生活に必要なものなので、差し押さえの対象からは除きます。

- 生活に必要な衣類や家具・家電

- 1ヶ月生活するために必要な食料

- 99万円以下の現金

- 処分(売却)したときの価値が20万円以下のもの

そして、破産の手続き後に得たお金についても差し押さえの対象ではないので安心してください。

自己破産をするデメリット

自己破産をすれば、借金は全額免除されますが、デメリットもあります。

- 家族にばれる

- 一定期間借り入れができなくなる

- 借金に保証人がついている場合は、保証人が支払わなければならなくなる

自己破産をすると家族に自己破産したことや借金があることがばれる可能性があります。たとえば、自分で自己破産の手続きをすると、裁判所からの通知が来るのでばれます。

また自己破産をすると、官報と呼ばれる政府が毎日発行している文書に名前などが掲載されるため、官報からバレるケースもあります。

その他、弁護士や司法書士に依頼をしていても、管財事件で手続きを行った場合、破産管財人が調査のために自宅を訪問することがあるので家族にばれてしまいます。

さらに借金に保証人がついていた場合は、保証人が借金を支払わなければならなくなるので注意が必要です。

保証人は配偶者や親族がなっているケースが多いので、自己破産をする前によく考えて行いましょう。

個人再生をすれば、借金のうち5割〜9割を帳消しにできる!

個人再生は、借金の全額を帳消しにはできません。しかし、借金の額によっては借金を5割〜9割帳消しにできます。

自己破産をしたくないのであれば、個人再生を選択しても良いかもしれません。ただ、残った借金については、もちろん返済しなければなりません。

個人再生の仕組み

個人再生とは、裁判所を通じて借金を大幅に減額する方法のこと。

借金の全額が減額されないため、個人再生の手続き後も借金を支払う必要はありますが、借金の負担は確実に減ります。

個人再生は以下のような手順で行います。

- 申し立て

- 個人再生委員が選出され、面接を行う

- 個人再生の手続き開始

- 債権額の調査と確定作業が行われる

- 金融機関に対して、再生計画についての聞き取り

- 再生計画の認可決定

- 弁済開始

申し立てから、弁済開始までの期間はだいたい半年ぐらいです。

個人再生をするメリット

個人再生をするメリットは、3つあります。

- 借金を大幅に減額できる

- 自己破産のように財産を処分しなくて良い

- 理由にかかわらず手続きが可能

まず一番のメリットは、借金を大幅に減額できることです。借金額によって減額できる金額は異なりますが、一般的には借金額を5分の1〜10分の1にすることができます。、ただし、借金額が少なすぎた場合、ほとんど借金を帳消しにできないケースもあります。

たとえば、借金額が110万円で個人再生をした場合、最低でも100万円は支払う必要があります。そのため、たった1割しか借金を減額できません。

| 100万円以上500万円以下 | 100万円 |

|---|---|

| 500万円超え1500万円以下 | 借金額の5分の1 |

| 1500万円超え3000万円以下 | 300万円 |

| 3000万円超え5000万円以下 | 借金額の10分の1 |

とはいえ、個人再生を行えば、ローン契約が残ってない限り家や車を差し押さえられる心配もありません。

さらに、借金の理由にかかわらず個人再生ができます。ギャンブルが原因で借金が膨らんだ方も手続きが可能です。

個人再生をするデメリット

一方で、個人再生にも3つのデメリットがあります。

- 自己破産や任意整理・特定調停よりも費用がかかる

- 保証人がついていれば、減額された借金については保証人が支払わなければならなくなる

- 継続的に収入が入っていなければ、個人再生はできない

個人再生は、弁護士費用だけでなく、裁判所に収める予納金もかかるため、費用が高くつきます。

また、個人再生は、個人再生法第231条にもあるように継続的に収入が入る見込みがなければ、利用できません。

個人再生法第231条2

小規模個人再生においては、裁判所は、次の各号のいずれかに該当する場合にも、再生計画不認可の決定をする。

一 再生債務者が将来において継続的に又は反復して収入を得る見込みがないとき

(引用元:個人再生法第231条|e-Gov)

さらに借金に保証人がついている場合は、帳消しになった借金を保証人が支払わなければならなくなります。

このように個人再生でも借金の帳消しはできますが、まずは過払い金請求ができるかどうかの可能性を探ってみてください。「行き詰まってどうしようもない」「自殺したいくらい追い詰められている」という状況が継続しているのであれば、自己破産も視野に入れましょう。

任意整理や特定調停では、借金の帳消しができないことが多い!

債務整理の方法としては、他にも任意整理や特定調停などがあります。ところが、借金を帳消しにしたい場合、これらの方法を利用するのはおすすめしません。

なぜなら、任意整理や特定調停では過払い金がない限り、借金の減額ができないからです。そもそも任意整理や特定調停をした場合は、借金の減額以外のメリットがあります。

| 任意整理でできること | ・毎月の返済額を減らすこと ・将来的にかかる利息をカットすること |

|---|---|

| 特定調停でできること | ・毎月の返済額を減らすこと |

特定調停の手続きでは、裁判所の調停委員が貸金業者など債権者との交渉を行います。

- ただ、交渉の余地は狭く、遅延損害金としてかかる利息を本来の利息にしてほしい

- 返済する予定の金額を分割払いにしてほしい

という2点についての交渉のみが行われることが多いため、過払い金が無い限り、借金自体を減らすことについての交渉は行われません。また任意整理では、将来的にかかる利息をカットすることはできても、借金自体の減額は難しいです。

このように借金を帳消ししたいのであれば、任意整理や特定調停は不向きです。過払い金請求や自己破産などの方法を利用した方が良いでしょう。

借金を帳消しにするための費用はどのぐらいかかるの?

借金を帳消しにするための方法として「過払い金請求」「自己破産」「個人再生」があることを解説してきました。

ただ、借金を帳消しにしたいのに、そのための手続き費用が多くかかるのでは、生活は楽になりませんよね?

過払い金請求や債務整理をする場合にかかる費用については、各弁護士事務所によって異なりますが、どのぐらいの費用がかかるのか解説します。

過払い金請求をした際にかかる費用

過払い金請求の手続きを弁護士に依頼した場合、以下のような費用がかかります。

| 相談料 | 30分で5000円〜1万円前後 |

|---|---|

| 着手金 | 1社あたり1万円〜2万円 |

| 基本報酬 | 1社あたり2万円〜3万円 |

| 過払い金報酬 | ・交渉で解決した場合は、過払い金額の20% ・訴訟で解決した場合は、過払い金額の25% |

たとえば、裁判を行い、消費者金融3社から100万円の過払い金請求をした際の費用は、

相談料5000円+着手金6万円(3社分)+基本報酬9万円(3社分)+過払金報酬25万円+減額報酬金10万円の合計50万5000円です。

また、過払い金請求をした場合、交渉で解決した場合と訴訟で解決した場合では、弁護士に支払う報酬が異なります。

とはいえ、和解よりも訴訟で解決したほうが、過払い金を満額取り戻せる可能性が高いです。

自己破産をした際にかかる費用

次に自己破産をした場合にかかる費用の一例は、以下の通りです。

| 相談料 | 30分で5000円〜1万円前後 |

|---|---|

| 着手金 | 20万円〜30万円 |

| 予納金 | 1万円〜50万円 |

| 申立手数料 | 1,500円 |

| 予納郵券代 | 3000円〜1万5000円 |

| 成功報酬 | 0円〜20万円 |

自己破産をした場合は、予納金の額により、20万円〜100万円ほどの費用がかかります。

特に管財事件の場合は、費用が多くかかるので注意が必要です。

そのため、予納金を20万円前後に抑えられる少額管財事件や、予納金が2万円以内で済む同時廃止で手続きを進めることをおすすめします。

個人再生をした際にかかる費用

個人再生をした場合にかかる費用は、以下のような費用がかかります。

| 相談料 | 30分で5000円〜1万円前後 |

|---|---|

| 申立手数料 | 1万円 |

| 切手代 | 3000円 |

| 官報公告費 | 1万2000円 |

| 個人再生委員選任のための費用 | 15万円 |

| 弁護士に支払う着手金や報酬金 | 30万円〜50万円 |

個人再生をした場合、トータル40万円〜70万円前後の費用がかかります。

弁護士に支払う費用だけでなく、個人再生委員選任の費用が15万円かかるので、費用が高くなるのです。

過払い金請求、自己破産、個人再生の費用を解説してきましたが、もっともお金がかからないのは、自己破産です。

ただ、自宅や車のローンが残っている場合、自己破産をすると財産の処分が行われます。少しでも債務整理や過払い金請求の費用を抑えたい場合は、

- 相談料や着手金が無料の弁護士に依頼

- 複数の法律事務所に見積もりを出してもらう

ことで、費用を抑えられます。ぜひ参考にしてみてくださいね。

借金を帳消しにしたいときは、弁護士に相談するのが便利

借金を帳消しにしたい場合は、弁護士に相談することが最もスピーディに話が進むでしょう。自分で手続きを行えば、弁護士費用がかからないですが、大きなデメリットもあります。

具体的には以下の4つの理由から弁護士に依頼することをおすすめします。

- 自分で請求をした場合、督促や取り立てが止まらない

- 貸金業者が交渉の席につかないことがある

- 弁護士に依頼した場合よりも和解金などが低くなる

- 複雑な書類の作成や裁判所への出頭などもやってくれる

自分で債務整理の手続きをすると、金融機関からの督促や取り立ては止まりません。しかし、弁護士に依頼すれば、金融機関に受任通知を送るため督促や取り立てが止まります。

督促や取り立てが止まる理由は、貸金業法第二十一条一項九号にあるように、弁護士や司法書士から受信通知がきた後も督促や取り立てをすることが禁止されているからです。

貸金業法第二十一条

債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士若しくは弁護士法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

(引用元:貸金業法第二十一条一項九号|e-Gov)

また、法律に詳しい弁護士を用意しなければ、貸金業者との交渉もうまくいかず、和解が成立したとしても、思ったような成果を得られません。

したがって、自分で手続きをすることはおすすめできないです。

一方、司法書士を利用する手もありますが、弁護士よりはおすすめできません。なぜなら、司法書士が裁判を起こす場合、借金額や過払い金額が140万円までの裁判しか起こせないから。

弁護士であれば、借金額や過払い金額が140万円以上の裁判を起こすことができるので、借金額が大きい人でも安心して相談できます。

このように、借金を帳消しにしたいときは、弁護士に相談してみましょう。

こちらの記事もCheck!

おわりに

借金の返済がうまくできない場合は、借金を一度帳消しにできる可能性のある方法を選択するのもひとつの道です。そのための方法として、

- 過払い金請求

- 自己破産

- 個人再生

といった方法があります。

そのなかでも過払い金請求については特に確認すべき手続きです。過払い金請求の条件を満たしていれば、支払い過ぎた利息を取り戻すことができます。

まずは、過払い金があるのかどうか弁護士に相談して引き直し計算をしてみることをおすすめします。