借金に苦しんでいる方なら、すぐにでも返済から逃れたいと考えるものです。そのため過払い金請求を検討している方もいるでしょう。ただ、過払い金請求ができるケースとできないケースについて、よくわからない方もいるのではないでしょうか?

実は過払い金請求ができないように見えても、請求ができるケースも存在します。

この記事では、

- 過払い金請求ができる条件

- 過払い金請求ができるケースとできないケース

- 過払い金請求の手順

などについて解説します。

この記事を読めば、過払い金請求ができるかどうかわかるようになります。ぜひ最後まで読んでみてください。

過払い金請求ができる2つの条件とは?

そもそも、過払い金請求をするためには、以下の2つの条件が揃っていなければなりません。

- 利息制限法の範囲外の金利でお金を借りたことがある

- 取引業者が倒産していない

順番に解説します。

こちらの記事もCheck!

1.利息制限法の範囲外の金利でお金を借りたことがある

過去に利息制限法に定められた上限金利15%〜20%を超える金利でお金を借りたことがあれば、過払い金請求が可能です。

過払い金は、利息制限法の範囲外の金利でお金を借りたケースでのみ発生します。なお利息制限法の金利は借金額により以下のように決められています。

| 10万円未満 | 年20.0%以下 |

|---|---|

| 10万円以上〜100万円未満 | 年18.0%以下 |

| 100万円以上 | 年15.0%以下 |

たとえば、100万円のお金を借りた際に、年15%でお金を借りた場合は、過払い金は発生しません。

しかし、年20%の金利でお金を借りた場合は、過払い金が発生しているため、過払いの金請求が可能です。

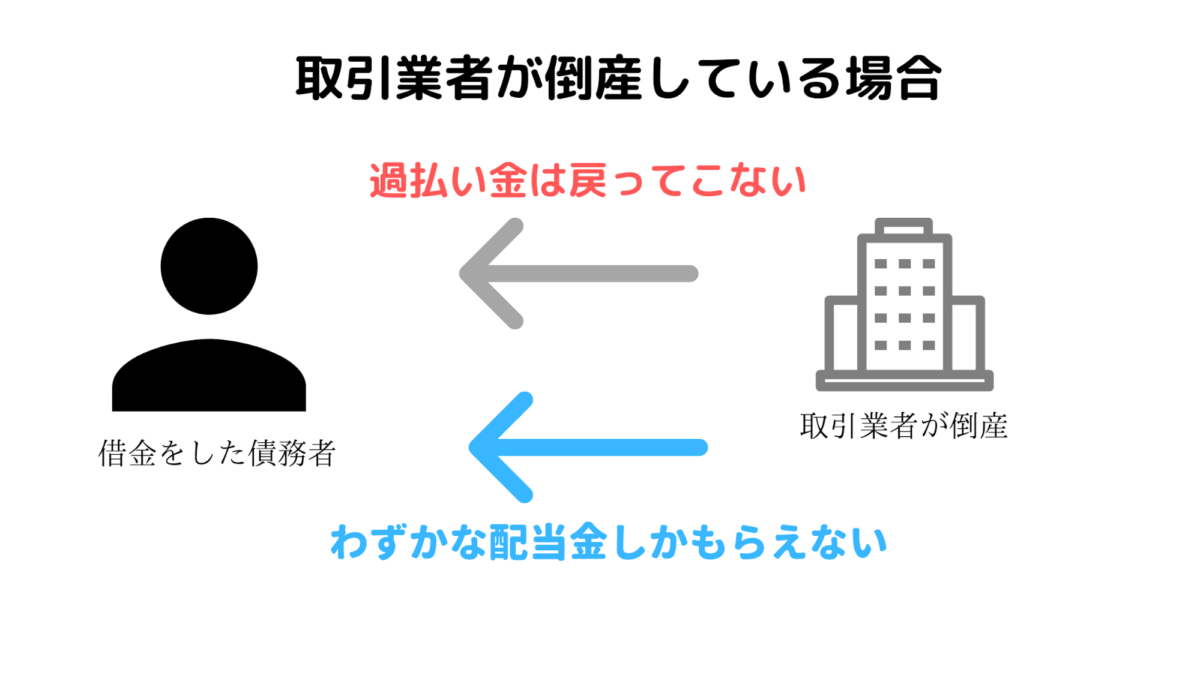

2.取引業者などが倒産していない

過払い金は借金をした金融機関など取引業者から取り戻さなければなりません。そのため、取引業者が倒産していないことも重要です。

また、過去の借金をした業者が倒産こそしていなくても、業績が悪化しているケースでは過払い金が少額しか戻ってこないことがあります。

なぜなら、業績が悪化している業者には、過払い金を支払う余力が残されていない可能性があるからです。そのため、過払い金を満額取り戻せるにしても、手続きが長期化する恐れがあります。

このように、過払い金が発生さえしていれば、必ず過払い金が戻ってくるわけではありません。

過払い金請求ができない5つのケースを解説!

過払い金が発生するのは、過払い金の発生条件を満たしているケースのみです。

以下の5つのケースに該当する場合は、過払い金請求ができません。

- 時効を迎えている

- 利息制限法に定められた金利でお金を借りた

- クレジットカードのショッピング枠を利用した

- 借金の対象が住宅ローンや車のローン

- 過払い金請求をする業者が倒産している

時効を迎えている

過払い金には時効があります。すでに時効を迎えてしまったケースでは、過払い金請求ができません。

過払い金の時効は、民法第166条に定められているように10年とされています。

(債権等の消滅時効)

第百六十六条 債権は、次に掲げる場合には、時効によって消滅する。

一 債権者が権利を行使することができることを知った時から五年間行使しないとき。

二 権利を行使することができる時から十年間行使しないとき。

(引用元:民法第166条|e-Gov)

そのため、時効が過ぎる前に過払い金請求を行わなければなりません。ただ、かなり前に借金の完済をした場合、いつ借金を完済したかわからない方もいるでしょう。

借金を完済した日を覚えていない場合は、以下の方法で完済日を調べましょう。

- 借金をした金融機関などから取引履歴を取り寄せる

- 過去の取引明細や通帳の明細がないか調べる

取引履歴には、過去の返済日や返済金額、金利などが記載されています。

また、過去の取引明細や通帳からの引き落とし履歴が残っていれば、最後の取引日がわかるでしょう。

利息制限法の範囲内の金利でお金を借りた

年15%〜20%を超える金利でお金を借りたことがなければ、過払い金は発生しません。

なお、多くの消費者金融やクレジットカード会社が利息制限法を超える金利でお金を貸していたのは、平成19年頃までがほとんどです。

したがって、平成20年以降からお金を借りた場合は、現在の利息制限法に定められた貸付金利でお金を借りている可能性が高くなります。

そのため、いつから借金をしていたのかを調べることが重要です。まずは、取引履歴を取り寄せるなどして、いつから借金をしていたのか調べましょう。

クレジットカードのショッピング枠を利用した

クレジットカードにはキャッシング枠とショッピング枠があります。そのうち、ショッピング枠の利用金額は、過払い金の請求対象に含まれません。

| キャッシング枠 | ショッピング枠 | |

|---|---|---|

| 適用される法律 | 貸金業法 | 割賦販売法 |

| 利用したお金の種類 | 金融機関などからの借金 | カード会社が立て替えたお金 |

| 毎月元金とは別に支払っているお金 | 利息 | 手数料 |

なぜなら、ショッピング枠は、お金を借りているわけではなく、カード会社にお金を立て替えてもらっているだけだからです。そのため、毎月支払っている金額は借金の利息ではなく、手数料を支払っていることになります。

こちらの記事もCheck!

借金の対象が住宅ローンや車のローン

銀行や信用金庫などが提供する住宅ローンや車のローンなどは利息制限法を超える金利でお金を貸すことはありません。

たとえば、以下の表は住宅ローンや車のローンの金利です。

| ローンを提供している金融機関 | 金利※ |

|---|---|

| みずほ銀行ネット住宅ローン | 0.70% |

| 三菱UFJ銀行ネット専用住宅ローン | 0.69% |

| 三井住友銀行住宅ローン | 1.10% |

| 横浜銀行マイカーローン | 0.9%〜2.4% |

| 三井住友銀行マイカーローン | 4.475% |

| たましんカーライフプラン変動金利型 | 1.530% |

※住宅ローンは固定金利10年、カーローンは変動金利で計算

利息制限法で100万円以上のお金を借りた場合の上限金利は15%です。また、上限金利と比較しても明らかに低金利です。

当然、過払い金は発生していないので、過払い金請求はできません。

過払い金請求をする業者が倒産している

過払い金請求が可能な条件を満たしていても、請求先の金融機関などが倒産しているケースでは、過払い金請求は不可能です。会社が存在していなければ、過払い金を支払う業者がいないからです。

ただ、会社が倒産する際には、民事再生や自己破産の手続きが行われます。過払い金は取り戻せないですが、配当金を受け取れます。

しかし、受け取れる配当金は数%前後です。消費者金融大手の武富士でさえ、配当金の金額はわずかでした。

| 倒産した金融機関 | 配当金率 |

|---|---|

| SFコーポレーション | 3.278% |

| 武富士 | 3.3%(第2回は0.936%) |

| クラヴィス | 1.51%(第2回は0.25%) |

| アエル | 5.0%(第2回は1.812%) |

過払い金で戻ってくる金額と比べると、雲泥の差です。

また、配当金の請求にも期限が設定されています。請求期限を過ぎれば、配当金をもらうこともできなくなります。

そのため、過払い金が発生していることが判明したら、すぐに過払い金の請求をするべきです。

このように過払い金の請求ができないケースはいくつも存在します。

こちらの記事もCheck!

過払い金請求が可能な業者とは?

過払い金請求をしたいけど、どの業者と取引していれば過払い金の対象になるのかわからない方も多いでしょう。

また、借金をした業者は覚えているけど、いつ頃契約したものが過払い金の請求対象になるのか知りたい方もいるかもしれません。

そこで、過払い金請求が可能な業者と過払い金請求ができない可能性が高い業者について解説します。

過払い金請求が可能な業者

過払い金請求が可能な業者とは、過去に利息制限法を超える金利でお金を貸していた業者のみです。

たとえば、以下の取引業者で平成20年以前から取引をしていれば、過払い金の請求ができるかもしれません。

| 金融機関 | 利息制限法を超える金利でお金を貸していた期間 |

|---|---|

| アコム | 平成19年6月7日以前 |

| プロミス | 平成19年12月18日以前 |

| アイフル | 平成19年7月31日以前 |

| レイク | 平成19年12月1日以前 |

| エポスカード | 平成19年3月以前 |

| イオンカード | 平成19年3月10日以前 |

| オリコカード | 平成19年3月31日 |

| 三菱UFJニコス | 平成19年3月以前 |

| JCB | 平成19年6月16日以前 |

もちろん、ここに挙げた金融機関以外を利用したケースでも、過払い金請求ができる可能性があります。

なぜなら、平成18年1月18日の最高裁判決以前は、多くの消費者金融やカード会社が利息制限法ではなく、出資法の範囲内(29.2%以内)の貸付金利でお金を貸していたからです。そのため、現在も時効を迎えていなければ過払い金請求が可能です。

過払い金請求ができない可能性が高い業者

過払い金請求ができない業者とは、以下の2つのケースです。

- 利息制限法を超える金利でお金を貸したことがない

- 平成18年以前に貸付金利を利息制限法の金利にしており、すでに時効を迎えている

平成18年1月18日の最高裁判決以前から利息制限法を超えない金利でお金を貸していた業者もあります。

このようなケースでは、すでに時効を迎えている可能性が高いため、過払い金請求ができないかもしれません。

たとえば、オリックス・クレジットやジャックスは、平成17年以前から利息制限法の範囲内でしかお金を貸していないです。

| 平成18年以前から利息制限法の範囲内でお金を貸していた業者 | 利息制限法を超える金利でお金を貸していた時期 |

|---|---|

| オリックス・クレジット | 平成11年以前 |

| ジャックス | 平成9年1月以前 |

| モビット | 平成12年の会社設立当初から |

ただし、返済期間が長引いたケースなどでは過払い金請求が認められるケースもあります。

- 利息制限法を超える金利でお金を借り、返済をした期間が長引いたケース

- 一度完済したものの、一連の取引が認められたケース

そのため、利息制限法の範囲よりも高い金利で借金をしたことがある場合は、弁護士や司法書士に過払い金の相談をすることをおすすめします。

特に同じ業者と複数回取引があるケースでは、時効についての判断が難しく、裁判所でも判断がわかれるため、弁護士や司法書士に依頼すべきです。

要注意!実は過払い金請求ができる7つのケース

過払い金請求をしたいけど、自分のケースが過払い金の請求対象にあてはまるのかわからず、いまだに過払い金請求をしていない方もいるかもしれません。

以下の7つのケースでは、いずれも過払い金請求が可能です。

- 業者を覚えていない

- 契約書や明細書がなく取引期間を覚えていない

- 同じ業者から何度も借金をしている

- おまとめローンで借金を完済した

- 過去に特定調停をしたことがある

- 生活保護を受給している

- 倒産しても別の会社が債権の引受先になっている

お金を借りた業者を覚えていない

お金を借りた業者を覚えていなくても、過払い金請求は可能です。信用情報機関に問い合わせをすることで、過去に取引していた業者の名前がわかります。

また、明細書や通帳の記録で返済記録がわかれば、どの業者からお金を借りていたのかがわかるかもしれません。

どの業者からお金を借りたのか覚えていない場合でも、過払い金を取り戻せる可能性はあるのです。

こちらの記事もCheck!

契約書や明細書がなく取引期間を覚えていない

契約書や明細書がないことで、取引期間を覚えていないために過払い金請求ができないと考えていませんか?

実は金融機関などからお金を借りた際の契約書や返済したときの明細書がなく、取引期間がわからなくても過払い金請求は可能です。

なぜなら、取引した業者に取引履歴の開示を求めれば、記載されている情報から取引期間がわかるかもしれないからです。

- 取引開始日

- 取引終了日

- 借金額

- 毎月の返済金額

- 毎月の返済日

なお、業者によっては、古い履歴を破棄している可能性もあります。

そのようなケースでも、弁護士や司法書士に依頼すれば、過去の取引を推定して計算してくれるので、過払い金請求が可能です。

主な推定計算の方法

| 最初の取引日を推定計算する | 開示されていない取引を契約書の利率で計算してつなげる |

| 最初の取引残高を0円として計算 | 最初の時点で債務が0円として計算する方法 |

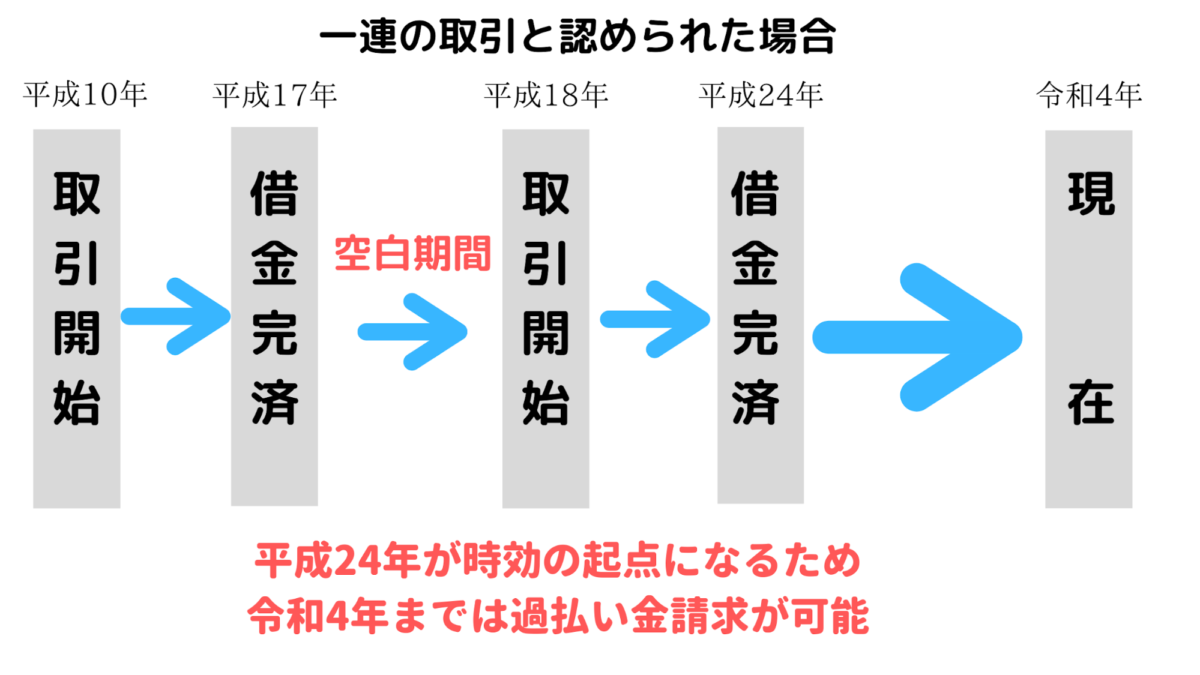

同じ業者から何度も借金をしている

一般的に借金完済から10年以上が経過していると時効を迎えるため、過払い金請求はできません。

しかし、過去に同じ業者で何度もお金を借りたことがある場合は、借金完済から10年以上が経過していても時効になっていない可能性があります。

たとえば、平成17年に借金をすべて返済した後、平成18年に同じ業者から借金をして、平成24年に借金を完済したケースです。

最初に借金を完済した平成17年が時効の起点と考えると、平成27年に時効を迎えておいるので、過払い金請求ができないと考えるかもしれません。

しかし、1回目の取引と2回目の取引が続いていると認められれば、時効の起点は平成24年に延びます。

その場合、時効を迎える令和4年までの間なら過払い金請求ができるのです。

ただ、金融機関など債権者側は取引が分断されていると主張することが多いため、交渉は難航するでしょう。

こちらの記事もCheck!

おまとめローンで借金を完済した

金融機関などからの借金をおまとめローンで返済した場合でも、過払い金請求は可能です。

おまとめローンとは、複数の金融機関からの借金を一つの金融機関にまとめることです。おまとめローンの貸付金利は、利息制限法の範囲内の金利に設定されているで、過払い金請求はできません。

しかし、おまとめローンのなかに過払い金が発生している借入がある場合は、一つのローンにまとめた後でも過払い金請求が可能です。

ただし、時効は過払い金が発生している金融機関の完済日が適用されるので注意しましょう。

過去に特定調停をしたことがある

過払い金請求は過去に特定調停をしたことがある業者に対しても可能です。

そもそも、特定調停をする際に過払い金があることがわかっていても、特定調停の手続き内で過払い金請求も一緒に行うことはできません。

そのため、特定調停成立後に過払い金請求を行います。

なお、特定調停の成立時に業者との間で「特定調停の対象以外には債務はない」ことについて合意していた場合でも、その範囲に過払い金は含まれないという判断が平成27年9月15日の最高裁判所判決に出ています。

過払金が発生している継続的な金銭消費貸借取引に関し,借主と貸金業者との間で特定調停手続において成立した調停であって,借主の貸金業者に対する残債務の存在を認める旨の確認条項及び調停条項に定めるほか何らの債権債務がないことを確認する旨のいわゆる清算条項を含むものは,次の(1)~(3)など判示の事情の下においては,全体として公序良俗に反するものということはできない。

(1) 上記調停における調停の目的は,上記の継続的な金銭消費貸借取引のうち特定の期間内に借主が貸金業者から借り受けた借受金等の債務であると文言上明記され,上記確認条項及び上記清算条項もこれを前提とするものである。

(2) 上記確認条項は,上記(1)の借受金等の残債務として,上記特定の期間内の借受け及びこれに対する返済を利息制限法所定の制限利率に引き直して計算した残元利金を超えない金額の支払義務を確認する内容のものである。

(3) 上記清算条項に,上記の継続的な金銭消費貸借取引全体によって生ずる過払金返還請求権等の債権を特に対象とする旨の文言はない。

(引用元:最高裁判所判例集|裁判所)

そのため、特定調停をしたことがある業者に対しても過払い金請求が可能です。

生活保護を受給している

生活保護を受給している場合でも、過払い金請求は可能です。ただし、生活保護の制度では、取り戻した過払い金は、所得とされます。

生活保護は、収入がないなどの理由で生活に困窮している方のための制度です。

過払い金を取り戻すことは、すなわち収入が発生するため、福祉事務所に申告をしなければなりません。

その結果、生活保護の受給がストップしたり、一部の受給額の返還を求められる可能性があります。

また、過払い金が発生したことを福祉事務所に申告しなければ、不正受給にあたります。悪質なケースでは、詐欺として刑事告訴されるケースもあるので注意が必要です。

倒産しても別の会社が債権の引受先になっている

請求先の業者がすでに倒産している場合、過払い金請求はできません。ただし、別の会社が債権の引受先になっていれば話は別です。

債権を引き受けた会社に過払い金請求をすれば、過払い金を取り戻せる可能性があります。

- 倒産した業者が吸収合併されている

- 営業譲渡により過払い金の債務が引き継がれている

- 契約切替

以下の表は、現在存在しない会社の引受先です。

| 債権の引受先 | 現在存在しない会社 |

|---|---|

| アコム | DCキャッシュワン |

| エポスカード | ゼロファースト |

| アプラス | 新生カード |

| プロミス | ポケットバンク、クラヴィス、三洋信販 |

| アイフル | ライフカード(キャッシング部門)※ |

| ニコス | ディーシーカード |

※クレジットカード部門は、ライフカードが引き継いでいます

たとえば、過去にDCキャッシュワンでお金を借りており、過払い金が発生している場合は、DCキャッシュワンには過払い金請求ができません。

しかし、債権の引き受け先であるアコムに過払い金請求をすれば、過払い金を取り戻せる可能性があります。

債権の引き受け先がわからない場合は、弁護士や司法書士に相談すれば、どの債権者に請求をすれば良いのか教えてくれます。

過払い金請求の手順を解説!

過払い金請求を行わなければ、過払い金は取り戻せません。過払い金請求をする際は以下の手順に沿って請求しましょう。

- 弁護士や司法書士に相談をする

- 受任通知の通達および取引履歴の開示を求める

- 取引履歴をもとに過払い金の引き直し計算をしてもらう

- 債権者との交渉を行う

- 和解が成立しなければ、裁判に進む

- 債権者との交渉や利息も踏まえて金額が決まる

- 過払い金が戻ってくる

過払い金請求は、弁護士や司法書士に相談するのが一般的です。

そして、依頼をする場合は、金融機関など債権者に対して受任通知を送るとともに、取引履歴の開示を求めます。

受任通知が債権者のもとに届けば、債権者からの督促や取り立ては停止するので安心です。

取引履歴が戻ってくれば、過払い金の引き直し計算を行い、過払い金が発生しているのかが判明します。

過払い金が発生していれば、債権者との交渉に入ります。交渉はすべて依頼した弁護士や司法書士が代行してくれるので楽です。

交渉の結果、お互いの合意があれば和解です。和解の場合過払い金の相談後から過払い金が戻ってくるまでの期間は3か月〜半年前後です。

ただ、裁判をした場合と比べると、取り戻せる過払い金は少ない傾向があります。

| ケース | 過払い金が戻ってくる期間 | 取り戻せる過払い金 |

|---|---|---|

| 和解した場合 | 3か月〜半年前後 | やや低め |

| 裁判した場合 | 半年〜1年前後 | 多め |

一方で、交渉が不成立に終わった場合、裁判で決着をつけます。裁判をした場合、和解よりも時間はかかりますが、取り戻せる過払い金は多い傾向です。

そのため、過払い金を満額取り戻したいのであれば、裁判まで進む必要があります。

とはいえ、裁判の手続きなども弁護士や司法書士がほとんど行うので、手間はほとんどないでしょう。

過払い金の対象者かどうかは弁護士への相談がおすすめ

過払い金請求の対象者かどうか気になる場合の手続きは、

- 自分ですべての手続きを行う

- 弁護士に依頼する

- 司法書士に依頼する

のいずれかの方法で行います。

このなかでもっともおすすめの手段は弁護士に依頼することです。では、なぜ自分や司法書士への依頼はおすすめできないのでしょうか?

自分で過払い金を調べない方が良い理由

自分で過払い金があるのか調べる方法はおすすめできません。その理由は以下の4つです。

- 過払い金の計算を間違える可能性がある

- 必要書類を揃えるのが大変

- 債権者との交渉や裁判に苦労する

- 過払い金を多く取り戻せない

自分で過払い金があるのか調べるためには、取引履歴を取り寄せた上で、過払い金の引き直し計算をしなければなりません。

ところが、過払い金の引き直し計算は複雑なケースほど難しくなります。

また過払い金の計算を間違えると、取り戻せる過払い金が少なくなったり、債権者から過払い金の返還を断られます。

さらに、必要書類を揃えて、債権者との交渉を行うのは大変です。債権者も個人が相手となると、かんたんに過払い金の請求に応じないケースもあります。

取り戻せる過払い金も少なくなる可能性が高いので、知識や経験が豊富な弁護士や司法書士に依頼すべきです。

弁護士よりも司法書士に依頼すべき理由

弁護士も司法書士も専門家ですが、過払い金請求をするなら弁護士をおすすめします。

なぜなら、司法書士は過払い金など債務額が140万円を超えた場合、過払い金についての相談や裁判の代行などができなくなるからです。

過払い金請求では、過払い金が数百万円以上になっていることも珍しくありません。

債務額がわからない状態でなら司法書士に相談や過払い金の計算を依頼できます。ただ債務額が140万円以上あることがわかれば、弁護士に依頼せざるを得ません。

最初から弁護士に依頼しておいたほうが、依頼する際の手間も省けるでしょう。

こちらの記事もCheck!

おわりに

過払い金請求ができないケースは、すでに時効を迎えている場合や過払い金請求をしたい業者が倒産している場合です。

しかし、借金をした業者を覚えていない場合や過去に調停をした場合などは、過払い金請求が可能です。

過払い金の請求が可能なことがわかれば、すぐに弁護士や司法書士に相談しましょう。時効を迎えたり業者が倒産したりすれば、過払い金を取り戻すことができなくなります。