住民税は、住んでいる自治体に対して支払わなければならない税金のことです。

サラリーマンであれば会社が負担をしてくれるため特に手続きは必要ありませんが、自営業者などは自分で手続きをして負担する必要があります。そのため、手続きを忘れたり、払い忘れにより滞納してしまうリスクがあります。

そこで本記事では、住民税の概要や住民税を滞納しやすいケース、滞納した場合のリスクなどを解説します。また、住民税が支払えない場合の具体的な対処法についても解説するので、滞納してしまいそうな場合やすでに滞納している場合は参考にしてください。

住民税の特徴

まずは、住民税の目的や支払い方などの概要を説明します。特に、「普通徴収」のケースでは、支払い忘れなどが生じるリスクがあるので注意が必要です。

住民税は、地方自治体である都道府県、市区町村が住民に対して徴収する税金のことです。住民税は、自治体が住民などに実施する行政サービスを維持する目的で徴収する税金で、サービスの利用者である住民には負担する義務があります。

また、住民税は一般的には、市民税や県民税などと呼ばれ、都道府県民税と市区町村民税を一緒に支払います。

住民税は、地方税法を根拠に徴収され、基礎自治体である市区町村が一括して住民から徴収します。

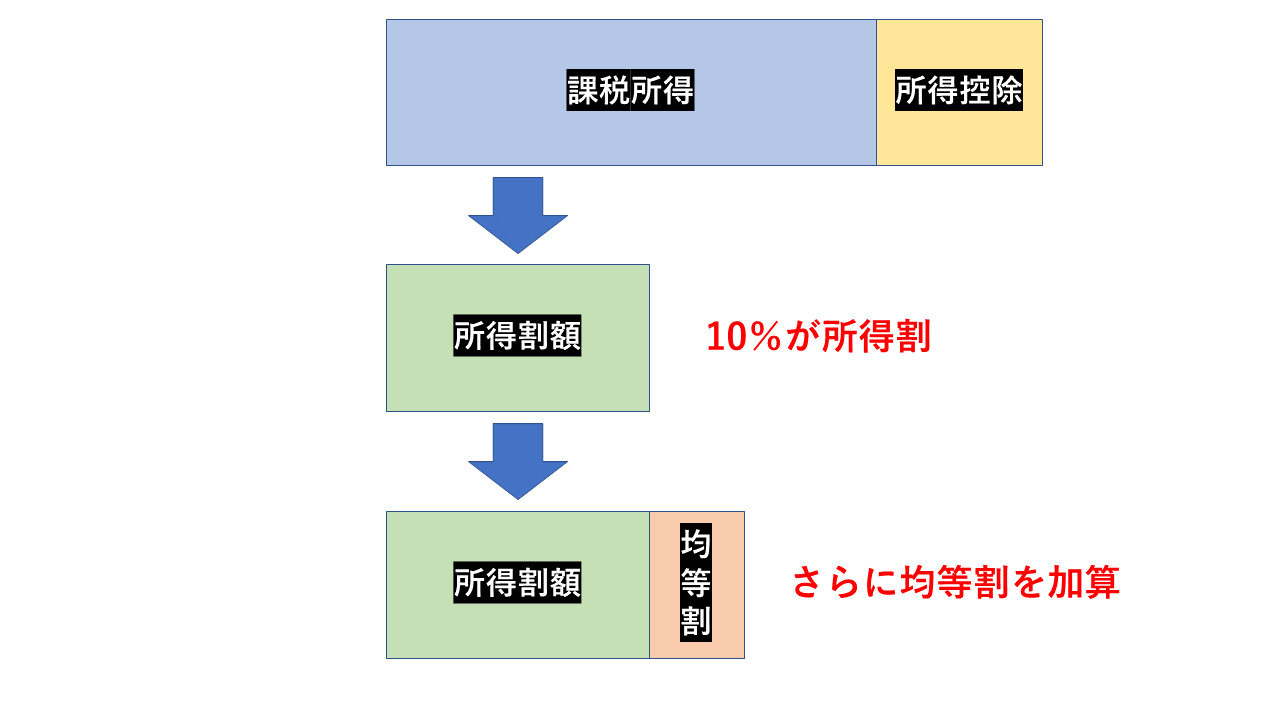

住民税の税額は「所得割」と「均等割」という2つの項目を合算したものになります。

所得割は前年の1月~12月の所得によって決められ、市町村税が6%、都道府県民税が4%、計10%が課税対象となります。

| 市区町村・特別区分 | 都道府県分 | |

|---|---|---|

| 所得割の標準税率 | 6% | 4% |

また、均等割の標準税率は、市町村と特別区で3500円、都道府県で1500円、計5000円をの負担が必要です。

| 市区町村・特別区分 | 都道府県分 | |

|---|---|---|

| 均等割の標準税率 | 3500円 | 1500円 |

ただし、標準税率はあくまで税率の標準的な割合を定めたものなので、居住する自治体により標準税率と異なる額が設定されている場合もあります。

住民税は正確には課税所得に10%をかけた分が所得割額となります。その後、算出した所得割額に均等割額を加算したものが個人の住民税になります。

住民税には「普通徴収」と「特別徴収」がある

住民税は「普通徴収」と「特別徴収」の2種類の徴収方法があります。

普通徴収は税金を支払う本人を対象にした徴収方法であるのに対し、特別徴収は会社の給料から天引きする徴収方法です。

サラリーマンなど会社に雇用されている場合は、特別徴収にによって事前に給料から天引きされています。サラリーマンの場合は、実際に口座に給料が振り込まれるときには住民税を会社が代わりに支払ってくれているのです。そのため、特別徴収では自分で手続きをする必要はありません。

一方、自営業やフリーランス、アルバイトの人は、普通徴収で自治体に住民税を納める必要があります。

「普通徴収」の場合に住民税の滞納が生じやすい

住民税を滞納してしまう人は、主に普通徴収により住民税を支払っている自営業者やアルバイトの人です。

普通徴収の場合、居住する自治体から毎年住民税の納税通知書が送付されることになります。住民税の支払い方法は、一括納付、分割納付(6月・8月・10月・1月)のどちらかを選択することができます。

多くの人は分割納付により住民税を支払うため、この支払い月に滞納をしてしまうケースが見られます。

また、会社員であっても、退職をするとその後は住民税の支払いが普通徴収に切り替わるため、切り替わるタイミングなどで滞納が発生することもあります。

住民税を滞納しやすいケース

住民税の滞納は主に普通徴収で発生しますが、その中でも滞納してしまいやすいケースについて3つご紹介します。

経済状況の変化による滞納

自営業者やフリーランスの場合、会社員よりも自身の経営状況によって売上が大きく変化します。

しかし、住民税は前年の所得に基づいた額が算出され、決まった時期に支払わなければなりません。そのため、前年より売上が大きく落ち込んだなどの理由で、支払いが困難になり、滞納してしまうことがあります。

また、会社員が突然の怪我や病気により仕事ができなくなり、やむなく退職することもあります。次の収入源が見込めない状態だと、無職期間中や求職中に支払いが難しくなることもあります。

借金問題による滞納

借金問題を抱えている人は、借金の返済に追われ、住民税の支払いが困難になることがあります。

自営業者の場合、金融機関から貸付を受けており、その返済に追われて住民税が払えなくなるケースがあります。また、消費者金融などからの借金返済に追われている場合も、住民税は大きな負担になります。

住民税は所得に対してかなりの割合で課税されるため、支出が多い月に住民税の支払いがあるとどうしても支払えないケースが出てくるのです。

こちらの記事もCheck!

払い忘れによる滞納

事業の資金繰りの問題ではなく、単純に払い忘れて住民税を滞納してしまうケースもあります。

特に、分割納付の場合は年に4回に分けて支払いを行うため、一括納付よりも支払い忘れのリスクが大きくなります。

自治体から納税通知書が送付されたら、必ず納付期限や金額を確かめておきましょう。

住民税を滞納した場合のリスク

住民税を滞納すると、延滞金や差し押さえなどの様々なリスクが生じます。滞納するリスクをしっかりと理解し、くれぐれも滞納することがないように気を付けましょう。

延滞金が発生する

住民税は他の借金などと同様に、滞納すると完済まで延滞金が発生し続けます。そのため、滞納が長引くほど支払いの負担が大きくなってしまいます。

住民税の延滞金額は、以下の計算式によって算出できます。

延滞金=延滞した住民税の額×延滞利率×延滞日数÷365日

延滞利率は滞納初日から1か月以内か、1か月を過ぎてからで変わってきます。

延滞してから1か月以内の場合は、「年7.3%」か「特例基準割合+1%」のうち低い方の延滞利率が課せられます。

一方、1か月より後まで延滞していた場合は、「年14.6%」か「特例基準割合+7.3%」のうち低い方の延滞利率が課せられます。

「特例基準割合」とは令和2年度現在、以下のように定められています。

- 1か月以内であれば2.6%(=特例基準割合+1%)

- 1か月より後であれば8.9%(=特例基準割合+7.3%)

このように、住民税は期限を過ぎると大きな負担が発生します。

督促状が届く

住民税を滞納すると、滞納初日から20日以内に居住する地域の役所から督促状が送付されます。

督促状には住民税をいつまでに支払うようにと注意書きがかかれており、督促状を受け取っても支払わない場合、さらに催告書が何度か送付されることになります。

督促状や催告書は住民税の支払いを促すものですが、法的な強制力があるわけではありません。しかし、督促状や催告書は目立つ色の書類で送られてくることが多く、書類が自宅に届くことで家族に滞納の事実がバレてしまう恐れがあります。

こちらの記事もCheck!

最悪の場合財産の差し押さえも

督促状が発送された日から10日経過後も本人が住民税を支払わない場合、役所は滞納者の財産を差し押さえすることが可能になります。

実際には10日経過後すぐに差し押さえをすることはほとんどありませんが、それでも督促状を無視し続けるリスクを覚えておく必要があります。

役所が滞納処分で差し押さえする場合、裁判所への申し立てなどは必要ありません。そのため、急に差し押さえを受けると生活に大きな影響があります。

差し押さえ対象となるものは、多くの場合給料や預金口座です。一般的に住民税の滞納額は高額にはならないことが多く、持ち家や車などの高額な財産を差し押さえられることは稀です。

しかし、給料や預金口座の差し押さえは生活に影響があるだけでなく、家族や会社に滞納がバレてしまうリスクが生じます。特に、会社の給料が差し押さえられると会社には確実に滞納が知られることになるため、社会的信用を失ってしまいます。

こちらの記事もCheck!

住民税を滞納した場合の流れ

住民税を滞納した場合、差し押さえまでに多くのプロセスがあります。

ここでは、

- 督促状・催告書が届く

- 差し押さえ予告書が届く

- 財産調査が行われる

- 財産の差し押さえが行われる

の4つのプロセスに分け、それぞれ解説します。

滞納すると督促状や催告書が届く

住民税を滞納した場合、地方税法により20日以内に本人宛の督促状が送付される決まりになっています。

督促状自体は法的強制力は持たないものの、督促状の送付後10日以内に滞納が解消されなければ役所は差し押さえが可能なため、手続き上重要な意味を持ちます。

ただし、役所は督促状発送後10日経過した時点ですぐに差し押さえを行うわけではなく、その後何度か催告書を送付し、本人に納税を求めます。

この時点で滞納分の住民税を支払うことができれば、重大な問題にはならずにすみます。

差し押さえ予告書が届く

役所は一般的に、差し押さえをする前に「差し押さえ予告書」を送付します。

差し押さえ予告書には法的強制力をはありませんが、納税義務を負っている人に対する最終通告のような意味を持っています。この時点で支払いを行えば、差し押さえされることはありません。

役所側はできる限り差し押さえによる税金の回収ではなく、本人の納税により回収できるように配慮しています。

財産調査が行われる

役所が差し押さえをすると決定すると、まず本人の財産調査を行います。

財産調査では、本人がどのような財産を持っているか調べるだけでなく、その他にも勤務先などの就業状況や取引先への聴き取り調査なども行います。

このように、財産調査の段階になると、自分だけでなく、自分の周囲の家族や勤務先、取引先にも調査が入り、大きな影響が出てしまいます。調査に手間をかけさせるだけでなく、社会的信用を失うことにも繋がります。

財産調査の結果、差し押さえができる財産がなかった場合は、その後捜索が行われることになります。

捜索とは、刑事事件の「家宅捜索」に似ており、あらかじめ予告されることなく自宅や職場に立ち入られて財産がないか探されることになります。

財産の差し押さえ行われる

財産調査で差し押さえができる財産が見つかったら、実際に差し押さえが行われます。

給料の差し押さえでは、会社から支給される給料の一部が滞納額と延滞金に充てられます。給料の差し押さえは毎月行われ、滞納額を全額を回収できるまで続きます。

給料の差し押さえは、1か月の給料の4分の1相当が上限で、全額が差し押さえられることはありません。

一方、預金口座を差し押さえられると、口座内の預金が滞納額や延滞金に充当されることになります。口座が差し押さえられると、当然自由に自分の口座から引き出しなどを行えなくなります。

住民税の滞納では持ち家や車の差し押さえが行われるケースは稀ですが、差し押さえできる財産がない場合、対象になる可能性があります。

住民税を滞納してしまったらやるべきこと

住民税は滞納すると多くのリスクが伴うため、できるだけ早期に対応したほうが大事に至らずにすみます。ここでは、滞納してしまった場合にやるべきことを解説します。

滞納してしまったら役所にすぐ連絡

督促状が届いてから10日を経過すると役所は財産を差し押さえることが可能になります。そのため、督促状が届いたらすぐに住民税を支払うことが大切です。

すぐに住民税を支払うことが難しい場合は、役所に事情を話し、納税する意思があることを伝えましょう。担当者に意思を伝えると、いきなり差し押さえをされるリスクを抑えることができます。

また、役所の担当部署に相談をすれば、住民税の減免や猶予制度を紹介してもらえる可能性があります。

なお、差し押さえのリスクはあくまで督促状が「発送されてから」10日後です。ポストの届いた日からではない点に注意が必要です。不安であれば、発送日を確認しましょう。

住民税は減免制度がある

住民税は、地方税法による要件を満たせば減免を受けることができます。

第三百二十三条

市町村長は、天災その他特別の事情がある場合において市町村民税の減免を必要とすると認める者、貧困に因り生活のため公私の扶助を受ける者その他特別の事情がある者に限り、当該市町村の条例の定めるところにより、市町村民税を減免することができる。ただし、特別徴収義務者については、この限りでない。

引用元:地方税法|e-Gov

住民税の減免要件は、各自治体が条例によって定めており、細かな点が異なります。しかし、一般的には以下のような要件があります。

- 災害による損害を受けた場合

- 生活保護を受けている場合

- 解雇・廃業などをした場合

- 学生・生徒の場合

- 障がい者認定を受けていた場合

減免については、役所の担当部署に相談すれば詳細を聞くことができます。滞納してしまった場合は、滞納理由と同時に減免できないかを相談してみましょう。

住民税の猶予制度を利用して分割納付・延納する

住民税の減免要件に該当しない場合でも、猶予制度を利用して分割納付や延納をすることが認められれば、月々の負担は減ります。

猶予制度も地方自治法を根拠として、各自治体が実際に要件を決めて実施しています。

自治体では主に以下の項目を要件として定めています。

- 災害や盗難被害を受けた場合

- 病気や怪我をした場合(本人だけでなく家族も含む)

- 廃業・休業した場合

- 事業に著しい損失が出た場合

減免が認められなくてもあきらめず、これらの要件に該当しないか確認しましょう。

新型コロナウイルスによる特別措置を受けられるか確認

令和2年2月以降、新型コロナウイルス感染症の影響で住民税を支払うことが困難になっている人を対象とした納税猶予制度が多くの市区町村で実施されています。

本人だけでなく、家族が新型コロナウイルスに感染した場合なども対象になることがあり、要件に該当すると、原則1年間、納税や換価が猶予されることになります。

なお、納税の猶予は1年間支払わなくても良いというわけではなく、納期限までに支払えずに滞納している住民税額を猶予期間内で分割納付するという意味なので、注意しましょう。

ただし、猶予期間中は延滞金が発生せず、役所からの督促や差し押さえが行われることもありません。そのため、支払いや督促悩んでいる人、分割であれば支払いが可能な人は要件に該当しないか確認してみましょう。

換価の猶予について

住民税の減免や支払い猶予が認められなくても、納税の意思があると認められた場合は、1年以内の期限で換価の猶予を認めてもらえる場合があります。

「換価の猶予」とは、差し押さえ対象となる財産のみならず、すでに差し押さえされている財産も公売にかけること(換価処分)を猶予してもらえる制度です。

よって、すでに差し押さえられた財産であっても、誠実に役所に相談することで財産を守ることができる可能性があります。

その他助成金や貸付制度の検討

住民税の減免や猶予制度を活用するだけでなく、他の助成金や貸付制度が利用できないかも検討しましょう。

例えば、「住宅確保給付金」では廃業などにより生活が困難になった人に対して家賃額が原則3か月間、最大9か月間支給される制度です。

また、厚生労働省が管轄する「生活福祉資金」では、生活支援費や福祉費、緊急小口資金などの貸付を受けることができます。それぞれのメニューには条件があるため、自分の状況に合うものがないか探してみましょう。

この他にも、国や自治体では様々な生活支援制度を実施しています。住民税の減免や猶予制度が受けられない場合、これらの制度を利用することも検討しましょう。

住民税の時効成立は現実的ではない

住民税の滞納を続けても、時効の成立が狙えるのではないかと考える人がいます。

確かに、地方税法によれば、住民税の時効は5年と定められています。

第十八条

地方団体の徴収金の徴収を目的とする地方団体の権利(以下この款において「地方税の徴収権」という。)は、法定納期限(次の各号に掲げる地方団体の徴収金については、それぞれ当該各号に定める日)の翌日から起算して五年間行使しないことによつて、時効により消滅する。

(引用元:地方税法|e-Gov)

ただし、役所が督促や財産調査を行い、差し押さえをすることは法律で定められているため、必ず実施されます。

もしも差し押さえできる財産が見つからなくても、役所が督促や財産調査をすると時効の進行は止まるため、実際は時効が完成して住民税の支払いを逃れることはできません。時効によって納税の義務を逃れられると勘違いしていると、滞納が続き差し押さえに発展してしまう恐れがあるので、覚えておきましょう。

借金問題で住民税を滞納した場合は弁護士に相談

借金問題によって住民税の支払いが難しい場合は、弁護士に相談してください。弁護士であれば、債務整理により借金の負担を減らすことができます。

債務整理で借金を減らせる

債務整理とは、借金を減額したり、月々の返済を減らすことができる手続きです。

債務整理には任意整理、個人再生、自己破産などがあり、経済状態などにより適切な手続きは異なります。

膨らんだ借金の利息を返済するのが苦しくて住民税を滞納してしまった場合は、任意整理により借金の利息のカットや月々の返済額の見直しを行い、家計の負担を減らすことができます。

多額の借金を抱えてしまった場合は、借金の元金を大幅に減らせる個人再生を選ぶことで、借金問題を解決に近づけることができます。

自己破産は全ての借金をゼロにすることができますが、住民税などの税金の滞納分は免責されることはないため注意が必要です。しかし、自己破産により他の借金をゼロにできれば、住民税を支払える余裕が出てくる可能性があります。

弁護士に依頼すると複雑な手続きを任せられる

住民税の滞納やその他の借金の返済がある状況の中、自分ひとりで書類の収集や作成を行うとストレスがかかります。

弁護士であれば、複雑で面倒な手続きを依頼者に代わって行うことができるため、ストレスがかかりません。

また、住民税以外の借金も滞納している場合、弁護士への依頼がされた時点で督促をストップさせることができるため、借金の整理や住民税の対応に集中できます。

住民税が支払えないと分かったとき、住民税を滞納してしまったときは、すぐに弁護士に相談しましょう。他の借金問題も含めて解決が可能です。

おわりに

住民税は所得に応じて負担が増える税金で、毎年多くの負担が必要になります。

普通徴収で納税を行う自営業者などは自分で住民税を支払わなければならないため、滞納のリスクが高くなります。

住民税を滞納するとはじめは督促状や催告書の送付が行われ、その後財産調査、差し押さえ処分と事態は悪化していきます。督促状や催告書が送付された時点で可能な限り支払いに応じることが大切です。

また、滞納後も支払いができないとわかった場合は、早めに弁護士に相談をおすすめします。特に、他に借金問題がある場合は、債務整理によって借金問題を解決できる可能性があります。