借金で首が回らない場合、まずは自分の家計を見直し、現状を客観的に分析する必要があります。支出や収入を見直し、改善できるところがあれば事態が好転するかもしれません。

同時に、借金中にしてはいけないこともあり、闇金や多重債務などには特に注意が必要です。

本記事では、借金で首が回らない場合の原因、対処法などについて詳しく解説します。現在借金問題を抱えている人は、参考にしてください。

借金で首が回らない原因を考える

借金で首が回らない場合は、家計の支出や収入を見直すとともに、借金が支払い能力を超えていないかも確認しましょう。

支出が多すぎる

家計の支出が多すぎる場合、借金の返済に充てられるお金が残らず、毎月の返済が苦しくなります。支出のチェックは、毎日の買い物のレシートを残しておき、家計簿でチェックすると正確な金額がわかります。

また、すべてクレジットカードで支払えば、いつでも月々の明細を見ることができるため、手間がかからず便利です。

家計の支出項目には様々なものがありますが、主な項目は以下の通りです。

- 飲食費

- 住居費

- 光熱費

- 消耗品費

- 被服費

- 医療費

- 交通費

- 通信費

- 娯楽費

この中で、借金中に削減しなければならない支出は、被服費や娯楽費などでしょう。支出をチェックする中で削減できる項目は節約の努力をし、その分を借金の返済に充てましょう。

収入が不足している

借金の返済に充てる収入が不足している場合、慢性的な資金不足になります。

副業やアルバイトをすれば収入が増えるほか、一時的な不足であれば家族や友人にお金を借りるのも手です。

一時的な収入の不足であれば新たな借金でも何とかなることがありますが、常時お金が不足している場合は新たな借金が多重債務の入り口になることもあるため、注意が必要です。

借金が多すぎる

多額の借金を抱えていると、少々の節約や副業などではどうしようもない場合があります。

特に、借金を借金で返している多重債務状態の場合は、元金だけでなく利息も高額になっていることがあります。

全く返済の目途が立たない場合は、後述する債務整理の手続きを検討しましょう。

借金で首が回らないときにやってはいけないこと

借金で首が回らないとき、以下にあげることは決して行なってはいけません。

- 闇金からの借金

- 多重債務

- クレジットカードの現金化

- ギャンブル

これらはより借金問題を悪化させる恐れがあります。

闇金からの借金

闇金とは、出資法に違反した高い金利で貸付を行ったり、違法な取り立てを行う業者のことです。

貸金業者は借入を申し込んだ人の年収の3分の1までしか貸付ができないことが定められていますが、闇金の場合はこれらの決まりも無視して法外な金利で貸付を行うことがあります。

最近では「ソフト闇金」という優良闇金を自称する業者も存在し、「ブラックリスト状態でも融資可能」などと堂々と営業しています。これらの業者は一見優良な業者に見えますが、法外な金利設定や取り立てなどを行うため、決して取引してはいけません。

多くの闇金は、高い金利を毎月払わせるために繰り上げ返済などには応じてくれず、不当に返済を長引かせてきます。

そのため、闇金から借金をすると、多くの場合は高い利息を返済できず、取り立てなどに苦しむことになります。

借金で首が回らないからといって、闇金に頼ってはいけません。

こちらの記事もCheck!

多重債務

借金を返済するために他の借入先から借金をしてその場をしのいでいると、そのうち多重債務に陥ります。

多重債務になると複数の借入先から常時借金をしている状態になり、利息や返済のやり繰りに苦しむことになります。

多重債務状態の場合、借金の管理にコストがかかるほか、返済が滞ると複数の借入先から一斉に督促が届くなど、精神衛生上の観点からも多くのデメリットがあります。

決して借金を借金で返済しようとしてはいけません。

こちらの記事もCheck!

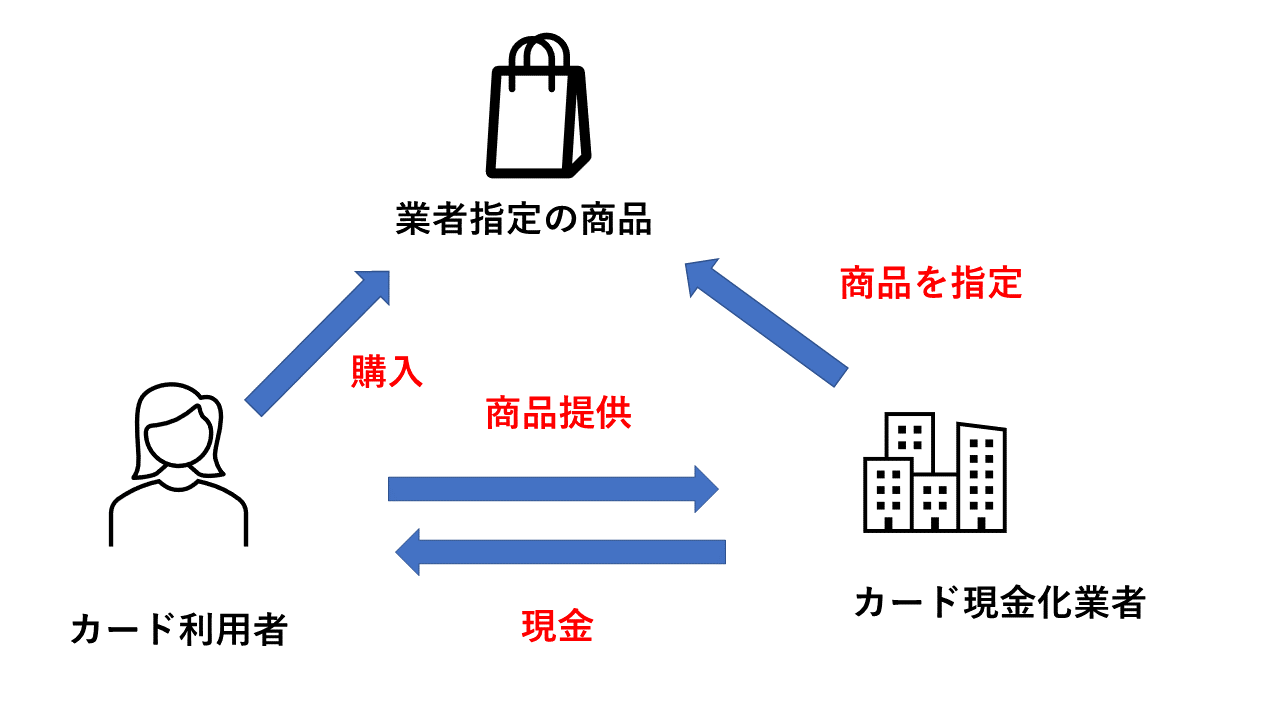

クレジットカードの現金化

クレジットカードには、キャッシング枠とショッピング枠があります。

クレジットカードの現金化とは、ショッピング枠で購入した商品を業者などに買い取らせることで商品を現金化することを言います。

後日クレジットカードのショッピング枠分の支払いをしなければならないため、クレジットカードの現金化はその場しのぎの対策としてよく使われます。

しかし、クレジットカードの現金化はカード機能の悪用と見なされており、詐欺罪に問われることもあります。目先の現金に困っても絶対に行わないようにしましょう。

ギャンブル

借金の返済に苦労して、「一発逆転」を狙って残りのお金をギャンブルにつぎ込んでしまう人がいます。

手軽にできるギャンブルとしては競馬やパチンコ、宝くじなどがありますが、これらはあくまで趣味の範囲で楽しむもので、生活費を賭けるものではありません。

ほとんどの場合、経済状況をさらに悪化させることになるため、絶対に手を出してはいけません。

こちらの記事もCheck!

借金の時効が成立することを期待する

借金には消滅時効があります。

消滅時効とは、債権者が債務者からお金を返してもらう権利が消滅する時期のことです。債権者が債務者に対して請求を一定期間行わないと、消滅時効が成立します。

借金の場合、貸金業者などが一定期間債務者に請求をしないと、借金の消滅時効が成立し、債務者の借金返済義務はなくなります。

具体的な借金の消滅時効成立の条件としては、以下のすべてを満たす必要があります。

- 最後の返済から5〜10年が経過している

- 時効の中断や更新が発生していない

- 消滅時効の援用手続きが行われている

消滅時効を成立させるには、最後の借金返済から5~10年以上経過している必要があります。2020年4月以前に借りた借金であれば、時効期間は以下のように設定されています。

| 債権の種類 | 時効までの年数 |

|---|---|

| 貸金業者からの借金 | 5年 |

| 銀行からの借金 | 5年 |

| 信用金庫からの借金 | 10年 |

| 住宅金融公庫からの借金(住宅ローン) | 10年 |

| 個人間の借金(友人や家族) | 10年 |

| 奨学金 | 10年 |

しかし、借金の消滅時効が成立するためには時効の中断などが行われていないことが条件です。支払督促や訴えが提起される前の和解などで時効は中断されるため、実際に時効が成立することはほとんど考えられません。

「放っておけばそのうち時効が成立するだろう」と考えていると、差し押さえなどの処分を受ける恐れがあるため、絶対にやめましょう。

こちらの記事もCheck!

夜逃げする

借金の消滅時効を狙って夜逃げしてしまう人がいます。

しかし、夜逃げは生活上のリスクを負うばかりで、借金問題は全く解決できません。

債権者は債務者が夜逃げして消息が確認できなくなっても「公示送達」という手段で民事裁判を起こすことができます。債務者が夜逃げしたままだと、欠席裁判によって債権者は勝訴し、時効を中断したまま債権を持ち続けることができるのです。

また、夜逃げをすると住民票を移動できないため、保険証の更新や年金の受給ができなくなります。多くの仕事への就労もできなくなるため、収入源も限られるでしょう。

夜逃げは生活上のリスクを負うだけで、借金から逃れることはできません。督促などに悩まされているからといってその場しのぎの行動を取ることは控えましょう。

借金で首が回らないときの対処法

借金で首が回らない場合、月々の返済額を見直したり、おまとめローンを活用するなどの対処法があります。まずは可能な範囲で検討してみましょう。

家族や友人に借りる

短期的な現金の不足であれば、家族や友人にまとまったお金を借りることで問題が解決する可能性があります。

また、良く知った相手であれば返済を待ってくれる可能性もあります。

一方で、個人間のお金の貸し借りにも金利は発生するため、注意が必要です。個人間の借金の上限金利は、年109.5%とされています。

また、個人間の借金は正式な契約書などを交わさず行われることも多く、トラブルが生じやすいことにも注意しましょう。

月々の返済額を変更する

毎月高額の返済をしている場合は、月々の返済額を見直すことで首が回らない状態から脱却できるかもしれません。

例えば、消費者金融などでは、会員専用ページから月々の返済額変更手続きが行えます。

ただし、契約で定められた支払額以上は必ず支払う必要があるため、無条件に金額を下げられるわけではありません。

おまとめローンを利用する

おまとめローンは、複数の貸金業者からの借金を一本にまとめるサービスのことです。

複数の借金を一本化することで、金利や毎月の返済額を抑えることができ、借金の負担を抑えることが期待できます。

複数の借金を抱えている場合、返済日がバラバラのため、全体を把握することが難しくなります。おまとめローンを利用すれば、返済日が1つにまとめられるため、支払い忘れによる延滞などのリスクも減ります。

一方、おまとめローンでは借金そのものを減らすことはできません。おまとめローンはあくまで金利を抑える効果は期待できますが、元金そのものを減らす効果はないからです。

また、おまとめローンにより返済期間が長くなった場合、長期間利息を支払う必要があるため、結果的に返済総額が増えてしまうこともあります。

おまとめローンは場合によっては逆効果になることもあるため、慎重に検討する必要があります。

こちらの記事もCheck!

借金の利息で首が回らないなら任意整理を検討しよう

借金の利息で首が回らない場合は任意整理を検討しましょう。任意整理は手続きが比較的簡単で早期に借金問題を解決できる可能性があります。

任意整理のメリット

任意整理は、貸金業者と任意の交渉を行い、利息のカットや月々の返済額を抑える手続きのことです。任意整理では3年から5年の間で借金を完済できるように交渉し、両者で合意できれば合意内容に基づいて新たに返済を行います。

任意整理のメリットは、以下の通りです。

- 利息をカットできる

- 毎月の返済額を減らせる

- 過払い金が発生していれば取り戻せる

- 督促をストップできる

- 任意整理する借入先を選択できる

任意整理は利息をカットして返済分を元金に充てることができるため、効率良く返済を続けることができます。

また、任意整理の手続き中は過払い金の有無も調べることができます。過払い金が発生していた場合は、過払い金請求によって残りの借金を減らすことができます。

任意整理をすると現在滞納などにより届いている督促もストップできるため、督促に悩まされている人にもおすすめです。

最後に、任意整理は借入先を選択することができます。住宅ローンなど対象に選びたくない借入先は除外し、特定の借金のみを対象にできることも任意整理のメリットです。

任意整理のデメリット

任意整理のデメリットは、以下の通りです。

- ブラックリストに載る

- 他の手続きに比べて借金減額効果は小さい

任意整理を行うと信用情報に事故情報が登録されるため、ブラックリスト状態になります。ブラックリスト状態になると、一定の期間新たな借金や新規クレジットカードの発行、各種ローン契約などができなくなります。

任意整理の場合、ブラックリストに登録される期間はおよそ5年程度です。そのため、5年間はクレジットカードの利用などはできなくなることを理解しておきましょう。

また、任意整理は個人再生や自己破産など他の債務整理手続きに比べて、借金減額効果が小さいこともデメリットとしてあげられます。

任意整理が向いている人

任意整理は、以下のような人に向いている手続きです。

- 利息をカットして返済を楽にしたい人

- 月々の返済額を少しでも減らしたい人

- 誰にも知られず借金問題を解決したい人

任意整理は利息のカットや月々の返済額を抑えるだけで完済の見込みがある人が選ぶ手続きです。言い換えれば、利息のカットや返済額の見直しだけでは借金問題を解決できない場合、任意整理を選ぶべきではありません。

また、任意整理は弁護士事務所とのやりとりだけで手続きが完了するため、家族にバレずに手続きすることができます。借金をしていることや返済に苦しんでいることを家族にバレたくない場合は、任意整理を選ぶメリットがあります。

多額の借金で首が回らないなら個人再生を検討しよう

多額の借金で首が回らないなら、個人再生を検討しましょう。個人再生は任意整理よりも借金減額の効果が大きいため、問題解決に大きく前進することが期待できます。

個人再生のメリット

個人再生のメリットは、裁判所の再生計画を認めてもらうことで、借金を最大10分の1まで減額できる手続きです。任意整理と同じく、返済は3年から5年にかけて行います。

個人再生のメリットは以下の通りです。

- 任意整理よりも借金減額効果が高い

- 財産を処分しなくて良い場合がある

- 住宅ローンが残っている家に住み続けながら返済できる

個人再生の最大のメリットは、任意整理に比べて借金減額効果が大きいことです。個人再生には「最低弁済額」という最低限借入先に返済しなければならない金額が決められており、借金の大きさによって最低弁済額は異なります。

| 借金額 | 最低弁済額 |

|---|---|

| 100万円未満 | 全額 |

| 100万円〜500万円未満 | 100万円 |

| 500万円〜1500万円 | 借金額の5分の1 |

| 1500万円〜3000万円 | 300万円 |

| 3000万円〜5000万円 | 借金額の10分の1 |

つまり、個人再生は借金総額が大きいほど減額効果が大きいことになります。多額の借金を背負っている人は、個人再生の恩恵が大きくなります。

ほかに個人再生が持つ大きな特徴として、「住宅ローン特則」という制度があります。これは、住宅ローンを従来通り返済し続けることを条件に、住宅ローン以外の借金だけ個人再生の対象にすることができる制度です。

住宅ローン特則により、住宅ローンが残っている自宅に住み続けながら他の借金を大幅に減らすことが可能です。

個人再生のデメリット

個人再生のデメリットとしては、

- ブラックリストに載る

- 手続きをしたことが官報に掲載される

- 手続きには要件がある

- 手続きに手間がかかる

などがあげられます。

個人再生は任意整理と同様にブラックリストに掲載されますが、期間は約7年間と比較的長めです。この間は新たな借入やクレジットカードの発行ができません。

また、個人再生は手続きを行うと国の機関紙である官報に事実が掲載されるため、他人に個人再生の事実が知られてしまうリスクがあります。

個人再生には要件が設けられており、債務額が5000万円以下であること、継続的な収入の見込みがあることなど、一定の要件をクリアしなければ手続きできません。

さらに、個人再生は裁判所に再生計画を認めてもらう必要があるため、任意整理よりも手続きが煩雑で、裁判所との郵送のやり取りや書類作成などの手間がかかります。

個人再生が向いている人

個人再生は、借金が大きいほど効果を発揮します。そのため、多額の借金を背負って首が回らなくなっている人に適した手続きです。

また、個人再生には住宅ローン特則あるため、持ち家に住み続けながら他の借金を減らしたい人にも適しています。

借金を返せる見込みがないなら自己破産を検討しよう

自己破産は、借金を返済できる見込みがない場合に選択する手続きです。

自己破産には大きなデメリットもありますが、その分効果も大きいため、借金で首が回らない場合は検討する余地があります。

自己破産のメリット

自己破産は、

- 借金をゼロにできる

- ある程度の財産を手元に残すことができる

などのメリットがあります。

自己破産のメリットは、何と言っても借金をゼロにできることです。自己破産をすると原則全ての債務の支払い義務が免除されるため、一気に借金問題を解決することができます。

また、自己破産をすると財産を処分する必要がありますが、一部の財産は手元に残すことができます。

| 差し押さえられるもの | ・家 ・土地 ・退職したとき ・預金 ・20万円以上の価値がある財産全般 |

|---|---|

| 差し押さえられないもの | ・生活必需品(家具・家電・パソコン・ゲームなど) ・職業に必要な道具 ・99万円以下の現金 ・給料 |

一般的に、自己破産における処分の対象となる財産は、20万円以上の価値がある財産だけです。20万円以下であれば、処分されずに手元に残せる可能性が大きいのです。

また、処分の対象となる財産は自己破産を申請した本人の所有物に限定されます。そのため、家族名義の自動車などは処分されません。

現金についても99万円以下であれば口座に残しておくことができます。会社からの給料も差し押さえられることはないため、自己破産後も勤務を続ければ生活の再建が可能です。

自己破産のデメリット

自己破産のデメリットは、

- ブラックリストに載る

- 生活への影響が大きい

- 官報に掲載される

- 手続きが終わるまで就業が制限される仕事がある

- 税金や罰金は免責対象外

などがあげられます。

ブラックリストに載ることは他の債務整理と同様ですが、自己破産の場合は10年程度ブラックリスト状態になることが多く、長期間に渡って借入やクレジットカードの利用が制限されます。

また、自宅や車などが処分されてしまうと、生活に大きな影響が出ることもデメリットのひとつです。個人再生のような特則はないため、多くの場合自宅や車を失うことになります。

自己破産は手続きが終わるまで一部の仕事への就業が制限されることも忘れてはいけません。警備員、生命保険募集人、宅地建物取引士などは自己破産手続き中就業できないため、一時的に仕事を辞めるか資格を使わずに働くことが求められます。

最後に、自己破産は借金をゼロにすることができますが、税金や罰金は免責対象外です。国や自治体に収める税金や社会保険料、年金、刑事罰による罰金などは自己破産をしても減らしたりゼロにすることはできないため、支払い義務は残ることになります。

自己破産に向いている人

自己破産は、借金で首が回らなくなっており、返済の目途が立たない人に向いている手続きです。

自己破産は財産を処分するなど生活に大きな影響がありますが、多額の借金がある場合は大きな救済措置となります。

任意整理や個人再生では完済できそうにない場合、自己破産を選択しましょう。

債務整理は過度に恐れず弁護士に相談

債務整理はデメリットもありますが、過度に恐れずに早めに手続きをした方が事態が好転することもあります。債務整理を考える際は弁護士に相談してください。

借金で首が回らない場合、過度に債務整理を恐れて対策を行わないと、どんどん事態は悪化していきます。

特に、借金を借金で返済するようになると、多重債務に陥り、最終的に差し押さえや自己破産などに発展することも考えられます。

そのため、借金が返せないとわかったら、早めに債務整理の手続きを検討することが大切です。できれば借金を滞納する前、遅くても借入先から届いた段階で弁護士に相談してください。

こちらの記事もCheck!

適切な債務整理の手続きができる

経験豊富な弁護士であれば、適切な債務整理手続きを検討できます。依頼者の悩みに合わせた手続きを提案したり、アドバイスをすることができるため、まずは無料相談をしてみてください。

また、弁護士は債務整理を進める際に面倒な手続きや書類作成を代行することができます。

任意整理における合意書の作成や個人再生における再生計画の提出、過払い金の調査に必要な情報の収集などは、弁護士が依頼者に代わって作成、収集するため、時間がない人も安心して手続きできます。

おわりに

借金で首が回らない場合、まずは原因を考えましょう。収入の不足、支出の過多、借金の借り過ぎなどが大きな原因として考えられます。

借金問題を改善するためには、月々の返済額を変更したり、おまとめローンを利用することによって、返済が楽になることがあります。

また、借金中に闇金を利用したり、借金を返すために新たに借金をすることは危険なので絶対にやめましょう。

借金問題を自分一人で解決することが難しい場合は、債務整理を検討しましょう。債務整理であれば、利息のカットや元金の減額によって、借金の返済がぐっと楽になることが期待できます。