借金の返済に悩んでいたり、借金していることを家族に打ち明けられずに悩んでいる主婦は多くいます。

- 「借金をしているのが夫にばれないか不安」

- 「借金が膨らみすぎて、どう返済すればよいのかわからない」

こんな悩みを抱えている時、家族にばれずに借金を返済する方法があれば、助かりますよね?

そこでこの記事では、

- 主婦が借金をしてしまう6つの原因

- 借金を返済するためにまずできること

- 夫にばれずに借金を返済する方法

などなど、主婦が借金を返済するための方法について解説します。

記事を読むことで、誰にもばれずに借金の返済ができる方法がわかるため、もう借金で悩む必要がなくなります。ぜひ最後まで読んでみてください。

主婦が借金をしてしまう6つの原因とは?

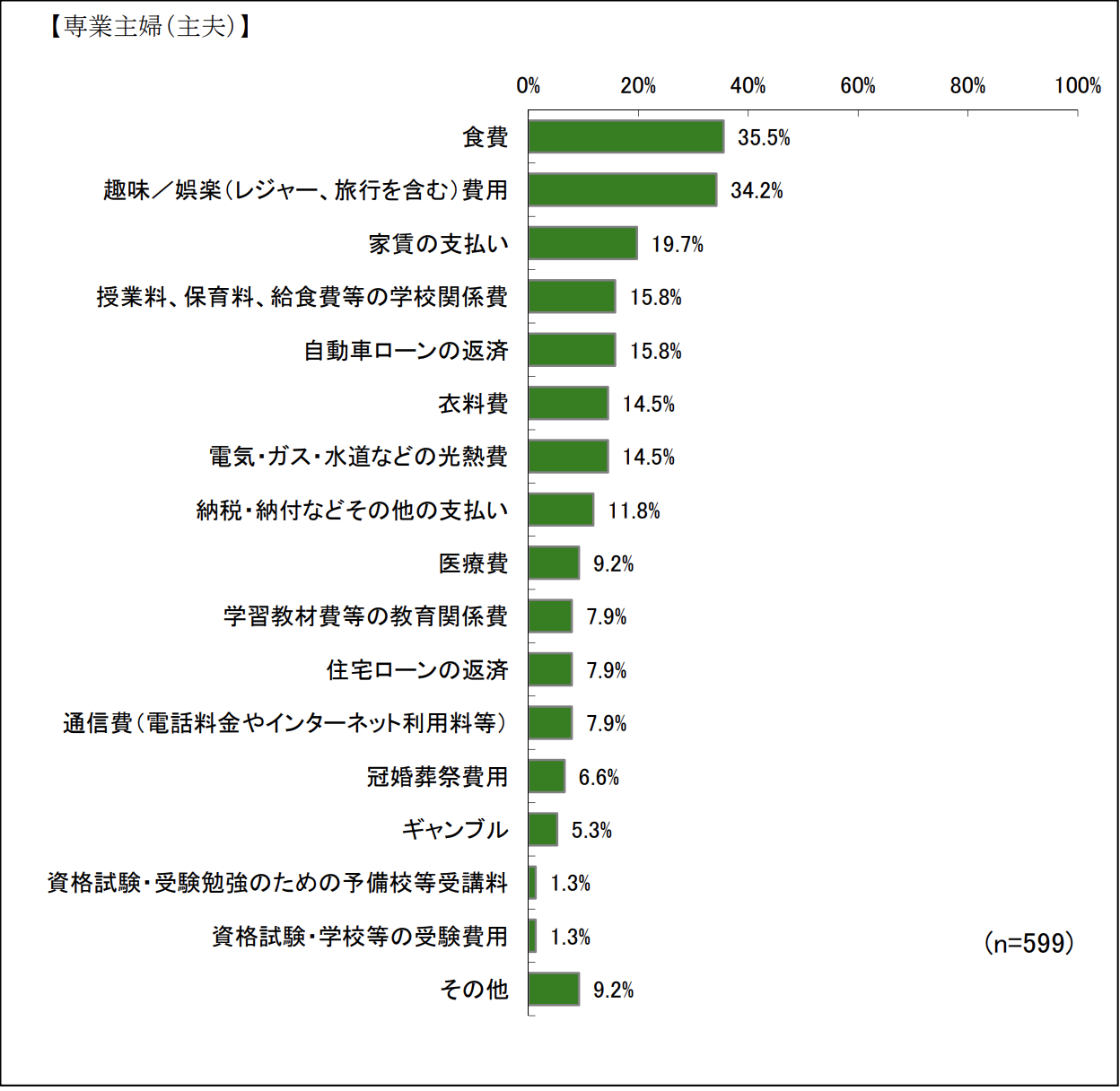

日本貸金業協会の調査(平成27年)によると、主婦が借金をしてしまう原因にはさまざまな理由があることがわかります。

(データ引用元:資金需要者等の現状と動向に関するアンケート調査結果報告|日本貸金業協会)

これらのなかでも借金の理由として多く挙げられるのは、

- 生活費の補填

- 趣味や娯楽のための費用

- ギャンブル

- 教育関係費

などです。

生活費の補填のため

主婦が借金をする理由で最も多いのは、生活費の補填のためにやむなく借金をするケースです。

多くの家庭では、毎月の収支計画を立てるのは主婦の仕事です。

しかし、稼ぎ手が夫しかいない場合、生活費が収入を超えることも少なくありません。

生活費が足りなければ、主婦でも金融機関から借金ができます。

最初は生活費の足しにするために、少額のみの利用だったのに、キャッシングに慣れてしまうことで借金の額も次第に膨らみます。

趣味や娯楽のため

主婦は、

- 家事全般

- 子育て

などを限られた時間でやらなければなりません。1日のほとんどを家で忙しく過ごしていると、ストレスもたまります。そのため、ストレスを解消するために、趣味や娯楽にお金を使う主婦は多いです。

例えば、

- 友人などの交際費用

- 少し贅沢な食事

- 女性特有の支出

- その他娯楽費用

趣味や娯楽にお金をかけるときりがないため、一度借金をする癖がつくと、借金が膨大な額に膨らみます。

夫の給料が安いため

多くの家庭では、毎月夫からもらう給料から毎日の生活費を賄っています。

しかし、突然夫の給料が下がったり、ボーナスをカットされたりすると、家計収支の変更を余儀なくされます。

夫の給料が下がったからといってすぐに節約をするのは思った以上に大変です。

なぜなら、一度上がった生活レベルを落とすのは、大変なことだからです。

節約をするのが苦手という主婦の人もいるのではないでしょうか?一生懸命働いている夫に対して給料が安いと言えず、キャッシングなどに頼る人も多いです。

パチンコや株・FXなどのギャンブルに使うため

主婦が借金を抱えている理由としてよくあるのは、パチンコや株・FXなどのギャンブルにハマってしまうケースです。

貸金業協会の調査(平成27年)の調査では、借金の理由としてギャンブルを挙げている人は5.3%にとどまっているものの、ギャンブルが原因で数百万円以上の借金を抱えている主婦も多くいます。

パチンコやFXなどは、一度はまるとなかなか抜け出せません。

そのため、お金が足りなくなったら借金をしたお金で遊び続ける人も多いです。特に、パチンコやFXを始めた理由がストレス解消の場合は、ギャンブルで借金を抱えやすい傾向があるので注意が必要です。

こちらの記事もCheck!

子供の教育費用がかかるため

子供の教育費用のために、やむを得ず借金をする主婦も多いです。

- 学校の入学金や授業料の支払い

- 塾の月謝

- 習い事の月謝

など、子供の将来を考えて、多額の費用を支払う主婦の人は少なくありません。

子供を私立の学校に通わせたり医学部に通わせたりする場合は、さらに多額の費用がかかるため、借金で学費を支払うことのないように注意が必要です。

別の借入先に返済をするため

借金の額が膨らみすぎると、節約したりパートに出るだけでは返済ができなくなります。

そのため、簡単にお金を借りられるという理由で、別の金融機関からもお金を借りる主婦は多いです。

ただ、借金を返すための借金では、一向に借金が減らないばかりか雪だるま式に増えるばかりです。

なぜなら、返済期間が長引くため利息も積み重なるからです。

このように主婦が借金を抱える理由は、趣味や娯楽・ギャンブルだけが原因ではありません。生活費の補填や子供の教育費用などで借金を多く抱える人もいます。

主婦が借金を放置する4つのリスク

借金を抱えた主婦のなかには、誰にも相談できずそのまま放置している人も多いです。

理由として家族や夫に借金がばれたくないと考える人が多いことが挙げられます。

ただ、誰にも借金について相談せず放置した場合は以下の4つのリスクを抱えることになるので注意しなければなりません。

- 常に隠し事をするので精神的にきつい

- 借金がいつまでも減らずに生活が楽にならない

- 借金が家族にばれて離婚する羽目になるかも

- 必要な時に必要な費用を出せなくなる

常に隠し事をするので精神的にきつい

家族に借金がばれないためには、借金があることを悟られないように生活しなければなりません。

ただ、いつ誰に借金のことがばれるかわからない状態で家庭生活を送ると、精神的なストレスがたまりやすくなります。

さらに、プリンストン大学の研究により、貧困状態の人間は一晩睡眠が不足した場合と同じぐらい認知能力が下がることが判明しました。

認知能力が低下すれば、集中力が続かなかったり判断力が低下したりします。

毎日のように借金がばれるかもしれないと怯え続ける生活に、いつまで耐えられるでしょうか?

借金がいつまでも減らずに生活が楽にならない

借金をいつまでも放置した場合、今後も借金が増えていくため生活が楽になることはありません。

借金には利息という仕組みがあるため、毎月の返済額が少なければ、いつまでたっても完済できないこともあります。借金が減らなければ貯金もできないので、毎月の生活は楽になりません。

また借金の返済を放置することは一見楽な選択ですが、いつのまにか借金のことで頭がいっぱいということはよくあります。楽しい家庭生活を送るためにも、借金返済を長期化させないことが重要です。

借金が家族にばれて離婚する羽目になるかも

借金が家族にばれてしまった場合、家族から「主婦なのに家計の管理もできない」という評価をされるかもしれません。

さらに、最悪のケースでは、借金が原因で離婚するケースもあります。

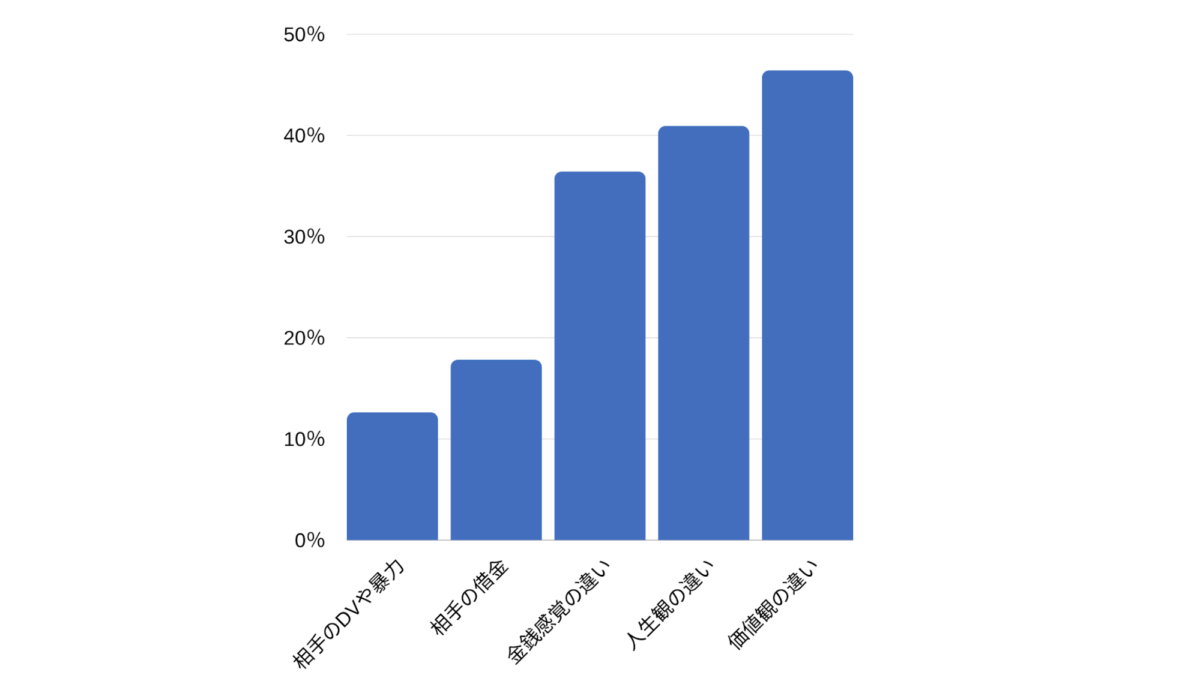

2016年にブライダル総研が行った調査によると、全体の17.8%の離婚原因が借金によるものでした。

(データ引用元:離婚に関する調査2016|ブライダル総研)

たとえ、借金を隠し通す自信があっても、油断なりません。

借金があると住宅ローンや車のローンの審査に落ちる可能性が高いです。また、老後に備えた資産設計の相談をしたタイミングで借金がばれる可能性があります。

必要な時に必要な費用を出せなくなる

借金を抱えていると、お金が貯まらないため、必要な時に必要な費用を捻出するのが難しくなります。

例えば、借金のせいで以下のような費用を支払えないとなれば恐ろしく感じませんか?

- 生命保険の費用

- 子供を学校や習い事に通わせる費用

- 子供への仕送り

- 車の購入費用

- 家具・家電の購入費用

- 住宅の購入費用やリフォーム費用

必要なものをキャッシングやクレジットカードで買い物をしようとしても、借金をしていると、カードの審査にも通りづらく、限度額も増枠も見込めません。

このように借金を放置した場合、生涯隠し続けながら順風満帆な家庭生活を送るのは難しいです。借金を返済して、家計の収支を安定させる必要があります。

借金を返済するためにまずできること

借金を返済するためには、いくつかできることがあります。

まずは、以下のことからやってみることをおすすめします。

- 月々の支出を見直して節約する

- 物を売る

- パートの仕事を始めて収入を増やす

- 借金をしている金融機関に相談をしてみる

- 弁護士に相談をしてみる

月々の支出を見直して節約する

借金を返済するために、まずやるべきことは月々の支出を見直すことです。

具体的には以下の順番で支出を見直してみてください。

- 毎月の正確な支出を計算する

- 支出額が多い費用項目を調べる

- 固定費を中心に節約する

借金を返済するためには、毎月の収入が毎月の支出を上回らなければなりません。

そのため、毎月の正確な支出と何に多くのお金を使っているのか調べます。レシートは捨てずに保管しておき、家計簿をつけましょう。

正確な借金がわからなければ、返済計画を立てられません。正確な借金についても調べておきます。

そして、毎月必ず支払っている費用で支出額が高いものから節約をします。

節約効果が高い費用

| 携帯の料金 | 格安携帯に変更すれば一人あたり5,000円以上の節約 |

|---|---|

| インターネットの費用 | 月1,000円〜2,000円の割引とキャッシュバックでさらにお得 |

| 保険の見直し | 無駄な保障内容がない保険に見直せば、月10,000円以上の節約も可能 |

| 住宅費 | ・住宅ローンの借り換え ・賃貸の場合は家賃交渉で月数千円の節約 |

食費を節約したり電気・水道・エアコンの使用頻度を抑えたりする方法は、手間の割に効果が低いので後回しで構いません。

物を売る

毎月の支出を見直しても、借金を返済できそうにない場合は、家にある不用品をネットオークションで売ります。

ネットオークションでは、さまざまな物を中古買取店よりも高い値段で売却できます。

例えば、本や雑誌を売る場合、ブックオフでは、1冊あたり10円でしか売れないものが、ネットオークションで売れば、数百円で売れることも多いです。

他にも、

- 着なくなった服

- 不要な家電

- ブランド物の家具やバッグ

- CDやDVD

などもネットオークションでは高く取引できます。

不要品をまとめて売るだけで、1ヶ月10万円以上の収入を稼ぐこともできるので、売れそうな不用品がないか探してみてはどうでしょうか?

パートの仕事を始めて収入を増やす

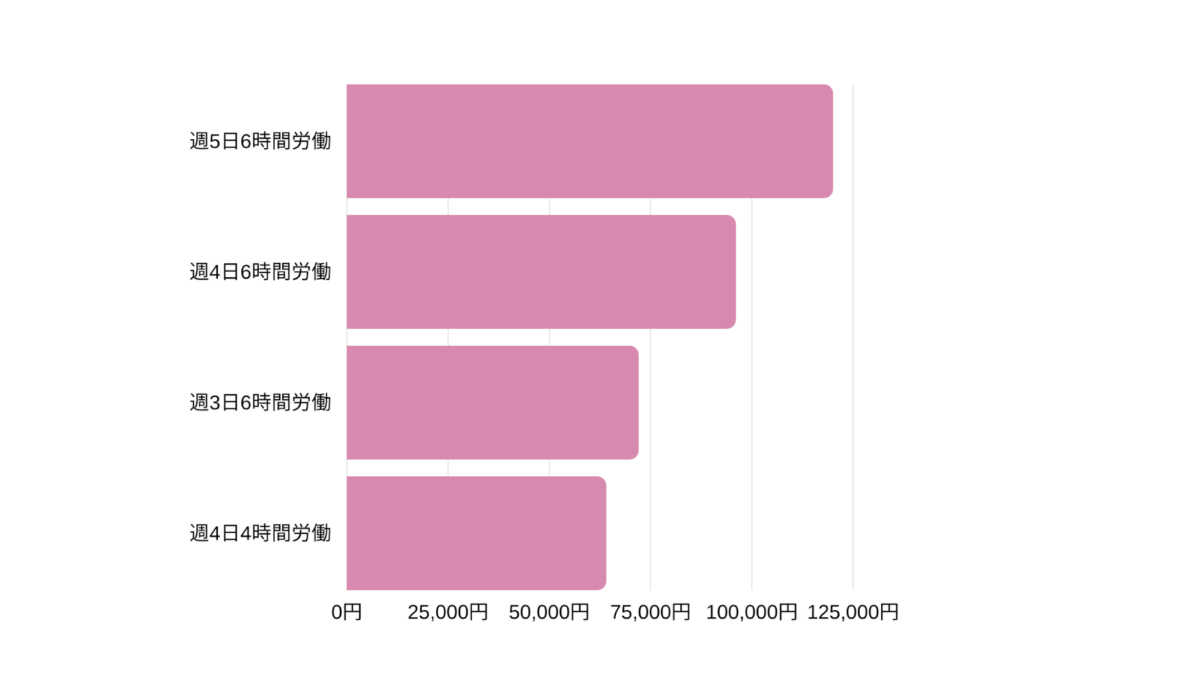

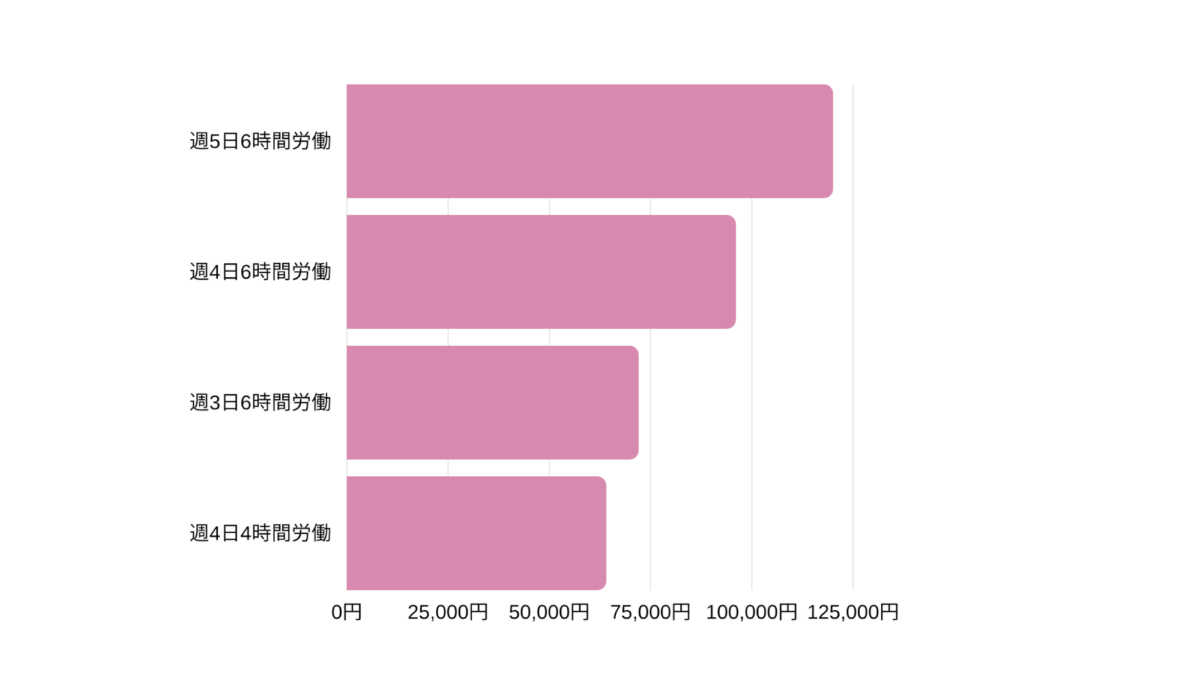

借金を早く返すための方法として、思い切って新たにパートやアルバイトなどの仕事を始めれば、事実として月数万円以上収入を増やせます。

例えば、時給1,000円で週4日6時間ずつ働いた場合、1ヶ月で96,000円の収入になります。

もちろん、家庭環境や選んだ仕事によっては、週3日だけ働いたり1日4時間だけ働いたりといったことも可能です。家計が苦しく、借金をしてしまうほどの状況であれば主婦も家計のプラスになるような選択をすることも必要かもしれません。働く時間がある主婦の方は一度検討してみてもいいかもしれませんね。

借金をしている金融機関に相談をしてみる

毎月生活のやりくりが大変で、期日に返済できない可能性がある場合は、金融機関に相談してみてはどうでしょうか?

金融機関の多くは、返済の意思があれば返済計画の見直しなどに応じてくれることもあります。相談した結果、毎月の返済額を減らせば生活が楽になるかもしれません。

弁護士に相談をしてみる

毎月の支出を減らしたり、収入を増やそうと頑張ってみたけど、借金の返済がほとんどできない場合でも、一人で抱え込む必要はありません。

どうしても借金の返済が難しい場合は、弁護士に相談してみてはどうでしょうか?弁護士は法律のエキスパートなので、借金の返済が難しい場合の対処法についても提案してくれます。

また、初回の相談に限り、相談料を無料にしている事務所もあります。特に、借金のことを誰にも相談したことがない人は、相談することで気持ちが楽になるかもしれません。

こちらの記事もCheck!

夫にばれずに借金を返済する方法

借金を返済できなくて悩んでいる主婦の多くは、夫や家族に相談したくてもできない人も多いのではないでしょうか?

実は夫にばれないように借金を返済する方法があります。

債務整理と呼ばれており、以下のような方法があります。

- 過払い金請求

- 任意整理

- 特定調停

- 自己破産

- 個人再生

引き直し計算をして過払い金請求ができるかチェックする

過払い金請求にかかる費用の相場

| 相談料 | 5,000円〜10,000円 |

| 過払い金報酬 | ・和解は20% ・裁判は25% |

| 携帯の料金 | 格安携帯に変更すれば一人あたり5,000円以上の節約 |

| 着手金 | 1社10,000円〜20,000円 |

| 基本報酬 | 1社20,000円〜30,000円 |

| 減額報酬 | 減額の10%以下 |

もし、2010年6月17日以前より借金をしている場合は、過払い金請求をすることで借金を取り戻すことができるかもしれません。

過払い金請求をするためには、引き直し計算をして正確な借金額を調べます。

ただ計算が面倒なため、弁護士事務所に計算を依頼できます。過払い金の引き直し計算にかかる費用は無料もしくは数千円程度と高くありません。

以下の条件にあてはまる場合は、借金の減額や払いすぎた借金を取り戻すことも可能です。

- 2010年6月17日以前に借り入れをした

- 出資法の上限金利である20%を超える金利での取引がある

- 最後に借り入れ・完済をした日から10年が経過していない

任意整理が一番夫にばれにくい方法

任意整理にかかる費用の相場

| 相談料 | 30分で5,000円〜10,000円 |

| 着手金 | 1社20,000円〜50,000円 |

| 減額報酬 | 減額の10% |

任意整理とは、借金をしている金融機関と交渉して借金を減額したり、月々の返済額を減らしたりすることで負担を減らす方法です。

任意整理は、裁判所を介さず貸金業者と直接交渉を行います。裁判所から大量の書類や通知が来ることもないので、最も費用を抑えられます。

任意整理をした場合、夫に借金がばれる可能性は低いです。

なぜなら、家や所持品の差し押さえがないことや手続きのために夫の収入証明などを提出する必要もないからです。

ただし、すべての手続きを自分で行うと、大量の書類を用意したり、貸金業者と電話で交渉をしたりするため、夫にばれることがあります。

また、借金が免除されるわけではないので、任意整理後も借金の返済はする必要があります。

特定調停も有力な方法

特定調停にかかる費用の相場

| 相談料 | 5,000円〜10,000円 |

| 着手金 | 1社20,000円〜40,000円 |

| 基本報酬 | 1社20,000円前後 |

| 減額報酬 | 減額の10% |

| 自分ですべて手続きを行う場合の費用 | ・印紙代1社あたり500円 切手代1社あたり420円 |

特定調停とは、裁判所が借金をした人と金融機関の仲介を行い、返済条件の軽減を行う制度です。

すべての手続きを自分でやれば印紙代と切手代しかかかりません。

ただし、以下のような手続きが必要なため、手間がかかります。

- 裁判所の調停委員から現在の借入状況や収支・今後の生活に必要な収支を質問される

- 毎月の返済額や借金の返済期間を決める返済計画案の作成

- 債権者と話し合うための時間が必要(調停委員がやってくれるケースもある)

また、以下の理由から、家族に借金がばれる可能性もあります。

- 裁判所からの呼出状が家に届く

- 平日の日中に手続きをしなければならない

- 連帯保証人を家族にしていた場合、債権者である金融機関から家族にも連絡が入る

そのため、任意整理よりも家族にばれる可能性が高いので、注意が必要です。

無収入なら自己破産の選択肢もあるが、旦那にばれる可能性が高い

自己破産の手続き費用の相場

| 相談料 | 5,000円〜10,000円 |

| 予納金(裁判所に支払う費用) | 1万円〜50万円 |

| 申立手数料 | 1,500円 |

| 予納郵券代 | 3,000円〜15,000円 |

| 着手金 | 20万円〜30万円 |

| 成功報酬 | 0万円〜20万円 |

自己破産をすれば、これまで抱えていた借金はゼロになります。

ただし、自己破産にかかる費用はとても高額です。さらに、自己破産できても、生活に必要なものや現金以外は没収されるので良いことばかりではありません。

自己破産した時に没収されるもの

| 現金 | 99万円を超える現金 |

| 不動産 | 家や土地 |

| 売却した時に20万円以上で換金できるもの | ・車 ・生命保険 ・ブランド品など |

収入のない専業主婦でも自己破産はできますが、家や車も没収されます。

そして、主婦が消費者金融等でお金を借りて夫を保証人にしていた場合、借金は夫が返済する必要があります。

以上のように、自己破産は夫にばれる可能性が高いので、おすすめできません。

個人再生は夫にばれる可能性が高い

個人再生にかかる費用の相場

| 相談料 | 5,000円〜10,000円前後 |

| 申立手数料 | 10,000円 |

| 切手代 | 3,000円 |

| 官報公告費 | 12,000円 |

| 個人再生委員選任費用 | ・自分でやる場合は25万円前後 ・弁護士に依頼した場合は15万円前後 |

| 弁護士への相談料・着手金・報酬金 | 30万円〜50万円 |

個人再生をすれば、すべての借金を大幅に減額(5分の1前後)してもらうことができます。

ただし、将来において継続的にまたは反復して収入を得る見込みがあると認められなければ、個人再生はできません。そのため、収入がない専業主婦が利用す

ることは不可能です。

また、以下の理由に該当すれば、夫に借金がばれます。

- 家族が保証人の場合

- 家族からも借金をしている場合

- 同居家族の収入資料の提出を求められる

- 自分で家計表の作成ができず、家族に手伝ってもらう場合

そのため、個人再生もおすすめの返済方法とはいえません。

借金の返済方法はさまざまですが、夫にばれにくい返済方法は、任意整理です。

任意整理の費用がどうしても払えない時はどうする?

任意整理にかかる費用の相場

| 相談料 | 30分で5,000円〜10,000円 |

| 着手金 | 1社20,000円〜50,000円 |

| 減額報酬 | 減額の10% |

任意整理の相場は、以上のようになっています。

借金をしているのに、さらに弁護士への費用を支払うのは大変かもしれません。

しかし、任意整理の費用を支払うのが難しい場合でも任意整理を利用できる方法はあります。

任意整理は費用の分割払いができる

任意整理の行ってくれる多くの弁護士事務所では、かかった費用の分割払いに応じてくれます。分割払いをする際の金利や手数料はほとんど取られません。

また、分割回数は6回〜12回が一般的ですが、融通が聞く事務所もあります。もし、一括で任意整理の手続き費用の支払いが難しい場合は相談してみましょう。

弁護士ではなく司法書士に依頼する

任意整理を含む債務整理をする場合、一般的には弁護士よりも司法書士の方が解決報酬金を抑えられます。

| 基本報酬 | 減額報酬 | |

|---|---|---|

| 弁護士 | 1社あたり3万円〜5万円 | 減額した金額の10%〜20% |

| 司法書士 | 1社あたり2万円〜5万円 | 減額した金額の10% |

ただし債務額や過払い金請求額が140万円を超えている場合は司法書士では対応できないので、弁護士に頼むしかありません。

借金を抱えた場合は自分一人で抱え込まず弁護士に相談することが大事

夫にばれたくないという理由から、借金について一人で抱え込む主婦の人は少なくありません。

しかし、そのまま一人で抱え込んでいても、いつかは家族にばれる可能性があります。

借金を返済するために、まずは弁護士に相談してみてはいかがでしょうか?弁護士に債務整理の依頼をすれば、受任した瞬間から督促が全てストップします。

さらに、過払い金の確認や月々の支払額を減らすことも可能です。弁護士に相談することで肩の荷が降りるかもしれません。