「借金を返せる目途が立たない」「コロナで収入が減って返済が厳しい」など、雇用環境の悪化などによって抱えている借金の返済に苦しんでいる人も多いのではないでしょうか。

住宅ローンや一時的な借入であっても、休業や失業をしてしまった場合、現金を用意する必要があります。そこで今回は、コロナの影響などで借金が返せなくなった場合の国や自治体の救済措置、借金を減額する法的手続きについてご紹介します。

コロナで借金が返せないなら国の救済措置を利用する

コロナで借金の返済に困っている人は、国や地方自治体の救済措置を活用しましょう。コロナで収入が減った人や仕事を失った人に向け、多くの助成金や給付金が整備されています。

補助金・助成金・給付金のちがい

補助金・助成金・給付金は、混同されがちですがそれぞれ性質が異なります。

まず、補助金は、何らかの取組みを行うにあたって、実行前と実行後に審査を受け、審査を通過すれば事業費の一部を補助してもらえるものです。補助金は会社だけでなく、個人事業主やフリーランスなどの個人向けのものもあります。一般的に手続きが煩雑であり、申請しても補助金対象として採択されないことも多くあります。

助成金は、何らかの計画を立てて実行したあとに申請し、審査が通れば経費を国や自治体が補ってくれるものです。一般的に補助金よりも審査の通過率が高いことが多く、必要書類など手続きも補助金より簡素化されています。

給付金は、それぞれに設定されている要件を満たしているかという観点のみでチェックされ、要件を満たしていればそのまま給付が受けられます。補助金や給付金よりも手続きが簡単であることが多く、生活困窮を支援する目的のものも存在します。

個人で事業を行っていない場合は、家計の支援をしてくれる給付金が最も利用しやすいと言えます。

国や地方の制度を活用する

補助金・助成金・給付金は、厚生労働省や経済産業省をはじめ、各省庁ごとにそれぞれ管轄の制度があります。特に、コロナに関連した支援策は厚生労働省の管轄のものが多く、数多くの支援策がまとめられています。

また、地方にも独自の政策を行っている都道府県や市町村があり、それぞれ雇用環境の悪化、コロナによる影響を受けた人に向けた取組を行っています。例えば、京都府が実施する「京都府WITHコロナ文化活動支援補助金」では、コロナによって活動の自粛をせざるを得なくなった文化・芸術関係者に対し、最大20万円の補助がなされます。

このような取組は、各自治体ホームページのほか、独立行政法人中小企業基盤整備機構が運営するJ-NET21でも地方別に調べることが可能です。

コロナで借金が返せない場合の救済措置

コロナなどで収入が減ってしまった場合一定の要件を満たせば国による救済措置を受けることができます。救済措置には個人向けのものと事業者向けのものがあり、これらの制度を利用することで浮いたお金を借金返済に充てることができるでしょう。

ここでは、

- 持続化給付金

- 住宅に関する支援制度

- 好条件での資金の貸付制度

といった主な制度をご紹介します。

持続化給付金

「持続化給付金」は、中小企業事業者や個人事業主、フリーランスの人で、次の3つの条件を満たしている場合、申請することができます。

- 大企業ではないこと

- 2019年以前から収入を得ており、今後も継続する意思があること

- コロナの影響で以前より収入が50%以上減少していること

ただし、細かい特例もあるので、詳しくは持続化給付金ホームページを確認してください。

個人の場合、要件に該当した際の支給上限額は100万円です。

申請は持続化給付金ホームページで必要事項の入力を行い、電子申請します。確定申告書類、収入が減ったことを証明する売上台帳、通帳の写しなど、ケースによって必要な書類は異なります。

持続化給付金は収入が減ってしまった人向けの給付金であり、当然返済の必要はありません。「毎月借金の返済をしていたけどコロナで返済が難しくなった」、「収入が減って借金をしたけど返済が苦しい」などお悩みの場合は、早めに申請し収入を確保しましょう。

住宅に関する支援制度

収入が減って家賃の支払いが苦しい場合や住宅を確保することが困難な場合の支援制度も用意されています。

「家賃支援給付金」は、個人事業主やフリーランスも含め、仕事場の家賃や地代の支払いが苦しい人に向けて給付金を支払う制度です。要件は、事業収入が前年の同じ月と比べて50%以上減少している場合などがあげられており、個人事業主の場合は最大300万円まで支給されます。

申請は「家賃支援給付金ポータルサイト」から電子申請できます。よくある質問や資料の作成方法なども掲載されています。(申請期間:2020年7月14日~2021年1月15日)

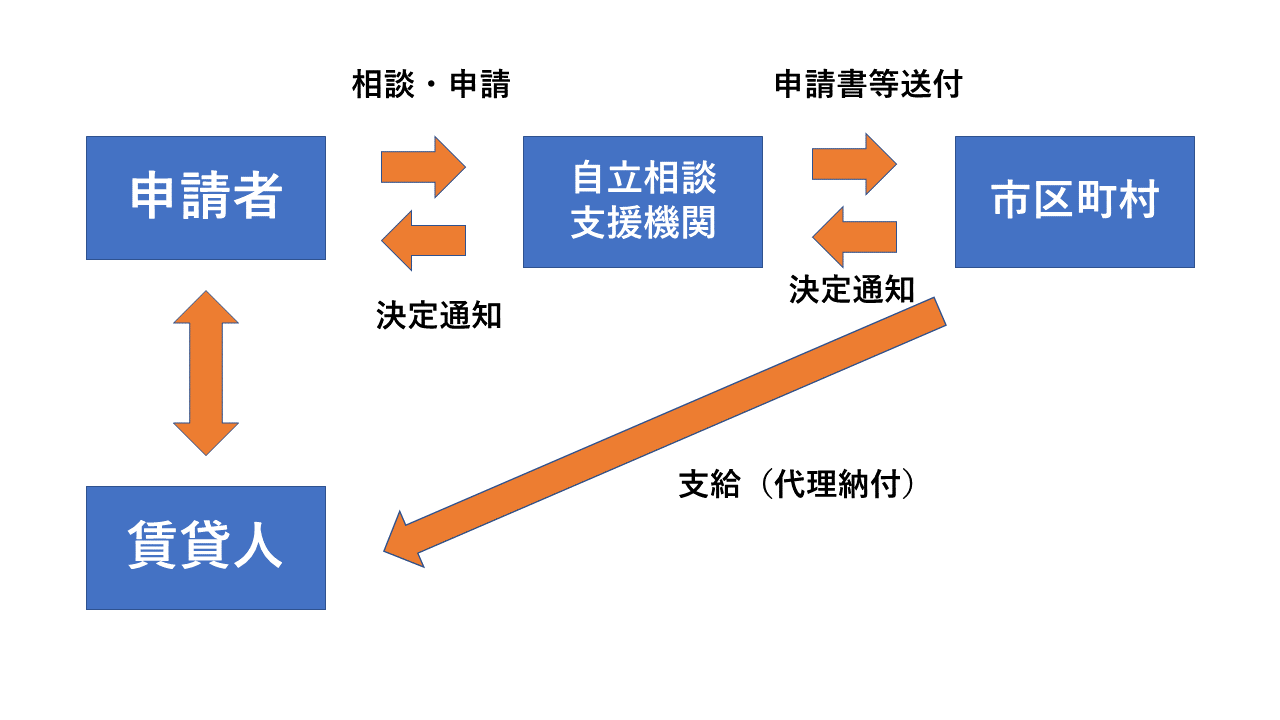

また、収入が減って住居を失いそうになっている人は、「住宅確保給付金」を利用して家賃を軽減することを検討しましょう。この制度はもともと、離職・廃業後2年以内の人に安定した住居を確保してもらうために実施されていた制度です。しかし、今回のコロナにより支給対象が拡大され、本人の責任とは関係なく収入が減少したり、離職や廃業した人も対象になりました。

住宅確保給付金の要件としては、

- 収入が「市区町村ごとに設定された額」より少ない

- 預貯金が「市区町村ごとに設定された額」より少ない

- きちんと求職活動にはげんでいる

の3つをクリアする必要があります。収入や預貯金の基準額は市区町村ごとに異なりますが、支給額は、家賃に相当する額を原則3か月分、最長で9か月分支給されることになります。

住宅確保給付金は、市区町村が代理として賃貸人に家賃を支払うという形で支給されます。つまり、申請者本人が給付金を貰うことはできません。しかし、家賃の支払いが軽減されれば、その分のお金を借金の返済に充てることも可能になります。

申請には本人確認書類、収入が確認できる書類、預貯金が確認できる書類などを用意する必要があります。詳しい申請方法は厚生労働省のホームページで確認してみてください。

好条件での資金の貸付制度

休業や失業で生活が苦しい人は、「緊急小口資金」や「総合支援資金」という制度を利用できる可能性があります。

緊急小口資金は、休業やコロナの影響で収入が一時的に減少している人が利用できる制度で、無利子、保証人不要、据置期間1年以内、償還期限2年以内という好条件になっています。

据置期間とは元金を返さなくて良い期間のことですが、緊急小口資金は無利子で返還は元金のみのため、その間お金を返還する必要はないということになります。償還期限とは返さなければならない期限のことを言います。返還期限が2年ということは、2年以内に返せば良いことになります。

緊急小口資金の申請はお住いの市区町村の社会福祉協議会に対して行います。

一方、総合支援資金とは、失業者が対象の貸付制度で、生活の再建をしてもらうためのものです。単身世帯なら月額最大15万円、2人以上の世帯なら月額最大20万円となり、貸付期間は最大3か月以内とされています。また、条件は、無利子、保証人不要、据置期間は1年以内、償還期限は10年以内となっています。

総合支援資金は償還期限が長いため、中長期的な生活の立て直しを目指す人にやさしい制度です。失業で収入が得られず、生活費や借金返済に充てる当面のお金が必要な場合は、貸付を受けながら求職活動をすることができます。

2つの貸付制度は厚生労働省のホームページに細かい要件や申請方法がまとめられているので、自分が該当するか確認してください。

給付金は課税対象になるの?

これまで紹介してきた給付金や助成金はが課税対象になるのかは、国税庁のホームページ「新型コロナウイルス感染症に関連する税務上の取扱い関係」の「問9」に詳しい内容が記載されています。

例えば、持続化給付金や家賃支援給付金は事業者の事業所得として区別されるお金として、課税対象になります。一方、国民全員が対象になった特別定額給付金や生活困窮者向けの生活保護制度、児童手当などは非課税とされています。

この分類はあくまで一例とされており、その他の支援制度や自治体独自の制度については、担当省庁や自治体に問い合わせる必要があります。

借金が返せない場合にやってはいけないこと

借金が返せないと焦って非合理な行動を取ってしまいがちです。

- 借入先からの連絡を無視する

- 消費者金融などから新たな借入をする

- クレジットカードを現金化する

- 夜逃げする

などは根本的な解決にならず、より事態を悪化させてしまいます。絶対にやめましょう。

借入先からの連絡を無視する

借金の返済が滞ると、借入先から督促の連絡が届くようになります。督促ではいつ返済できるか問われるため、返済の目途が立たない場合、連絡に応じることがプレッシャーになります。

しかし、連絡を無視し続けると、一括請求や給料などの差し押さえに発展し、その後の生活に悪影響が出ます。

借入先からの連絡には迅速に対応し、返せる見込みがない場合は弁護士などの専門家に相談しましょう。

こちらの記事もCheck!

消費者金融などからの借入はNG

返済の目途が立たない場合、よくやってしまいがちな行動が、借金返済のために新たに消費者金融などから借金をしてしまうというものです。

借金返済のために新たに他の借金をしてしまうと、多重債務に陥り、将来的により返済総額が膨れ上がってしまいます。一時的な現金の不足ならこれで解決することもありますが、恒常的に収入が不足していたり、支払わなければならない額が大きい場合、借金漬けになってしまう恐れがあります。

借金が返せないからといって、安易に新たな借金をするべきではありません。

クレジットカードを現金化する

借金の返済に困っているという理由で、クレジットカードで買った新幹線の回数券などを現金に交換するケースがあります。これを「クレジットカードの現金化」と言います。

クレジットカードの現金化は、カード会社との契約で禁止されている行為です。クレジットカードで買った商品の所有権は、支払いが終わるまではクレジットカード会社に留保されているのです。

クレジットカードの現金化をカード会社が知ると、契約違反で強制解約となり、クレジットカードの残額は一括請求となってしまいます。現金を工面するために行った行為が、かえって一括して返済をしなければならなくなるため、決して行わないようにしましょう。

夜逃げは根本的な解決にならない

夜逃げとは住民票を移さずに登録している住所からいなくなってしまうことを言います。夜逃げをすると確かに一時的に借入先からの督促を逃れることができます。また、借金の時効を狙って夜逃げする人もいます。

しかし、借入先が訴訟をすると借金の時効は中断します。夜逃げをしている最中にも利息や遅延損害金が常に生じているため、放置し続けると返済額は膨れ上がっていきます。

夜逃げをすると、保証人にも迷惑をかけることになります。借金をした本人が夜逃げすると、保証人に対して借金の請求が行われるため、今後保証人と信頼関係を築くことは難しくなるでしょう。

また、夜逃げをすると借入先に住所をバレないようにするために、住民票を移すことができなくなります。これにより、就職や健康保険の加入などに支障が出てしまい、経済的に安定した生活はできなくなってしまいます。

さらに、仮に夜逃げ後に住所を移さずに生活をしていたとしても、「公示送達」という手続きを行えば住所不明の相手に欠席裁判を行うことができ、そのまま勝訴判決を取ることが可能です。つまり、いくら姿を隠しても、借入先が手続きを行えば借金返済の義務からは逃れられないのです。

夜逃げはデメリットしかないことを十分に理解しておきましょう。

借金の減額なら債務整理を検討する

借金がどうしても返せない場合は、債務整理を検討しましょう。債務整理とは、任意整理、個人再生、自己破産という手続きがあり、法的手続きで借金を減らすことができます。

家計の見直しや国・自治体などの支援制度を検討してもなお借金が返せそうにない場合は、そもそも借入額自体が支払い能力を超えていると考えるべきです。

債務整理にはメリットだけでなくデメリットもあります。借金の額など置かれている状況に応じて、適切な方法を選びましょう。

こちらの記事もCheck!

任意整理で借金を減らす

任意整理は、借金の将来的な利息をカットしたり、過払い金をチェックすることで、返済総額を減らすことができます。

任意整理メリット

任意整理の手続きを行うと、借入先からの督促を止めることができます。返済が滞っていると督促で精神的に追い詰められることもありますが、任意整理をすれば落ち着いて借金の返済を考えることができます。

また、任意整理は裁判所を介さない手続きのため、他の債務整理に比べて手続きに時間がかからず、借金の整理を早めに行うことができます。

任意整理では、利息の免除や、3~5年間で返済を行うように弁護士などが借入先と相談し、両者が合意すればその計画にしたがって返済を行うことができます。以前よりも無理のない返済プランになれば、家計の支出を圧迫せずにすみます。

任意整理は裁判所を介さずに手続きをするため、家族にバレずに返済することができます。依頼する際に専門家に相談すれば、郵送や連絡手段などに配慮してもらえます。

任意整理のデメリット

任意整理にはデメリットもあります。手続きをすると信用情報に傷がつき、ブラックリストに載せられてしまうのです。これにより、借入や新規クレジットカードの発行などが難しくなります。

また、任意整理は借金の減額率が低いため、大きな借金を抱えた人にはあまりメリットはありません。任意整理はあくまで利息のカットや返済額の見直しなどが目的となるため、現在の借金の返済について全く目途が立たない人は、他の手段を考えたほうが良いでしょう。

通常は任意整理をするとブラックリストに載ってしまいますが、過払い金が見つかり、過払い金だけで借金の残額を返し終えることができれば、ブラックリスト入りは避けられます。

個人再生で借金を大幅に減らす

個人再生は、返済に関する計画を作成し、裁判所を介して借金の減額を行う方法です。借金の額に応じて減額率が決められており、借金が大きければ大きいほど減額率が大きくなります。

個人再生のメリット

個人再生は大幅な借金の減額が期待できます。個人再生では借金の額に応じて「最低弁済額」が決められており、3000万円を超える借金では手続きにより最大10分の1にまで減らすことができます。

| 借金総額 | 最低弁済額 |

|---|---|

| 100万円未満 | 借金総額 |

| 100万円以上500万円以下 | 100万円 |

| 500万円超1500万円以下 | 借金総額の5分の1 |

| 1500万円超3000万円以下 | 300万円 |

| 3000万円超5000万円未満 | 借金総額の10分の1 |

個人再生は、一定の条件を満たすと住宅ローンをそのまま返済しながら住居を手放さずにすむこともあります。生活への影響を最小限にしながら借金を大きく減らせることも個人再生のメリットです。

個人再生のデメリット

個人再生は任意整理と異なり、裁判所に対して返済計画の提出やその後のやり取りが発生します。そのため、手続きを行うために時間や労力がかかります。

また、信用情報に関しても、手続きを行うとブラックリストに載せられてしまいます。個人再生の場合、7〜10年間はブラックリストに載せられた状態になり、その期間は借入や住宅ローン、新規クレジットの発行は難しくなります。

また、個人再生は国の機関紙である官報に手続きの事実が掲載されるため、第三者にバレてしまう可能性もあります。

自己破産で借金をゼロにする

自己破産は、借金をゼロにすることができる手続きです。どうしても借金が返せない場合の最後の救済措置と言えるでしょう。

自己破産のメリット

自己破産は借金をゼロにできることが最大のメリットです。国や地方の支援策を活用したり、任意整理や個人再生を検討してもなお借金の返済が難しい場合選択することになります。

自己破産は一般的にネガティブなイメージがあり、多くの誤解があります。例えば、自己破産をすると全ての財産が没収されてしまうと恐れる人がいますが、実際には最低限の財産や生活必需品などを残すことができます。

また、信用情報には影響があるものの、賃貸住宅や携帯電話などが契約は今までどおり行うことができます。年金や生活保護を受けることができないという誤解もありますが、これも実際は資格を失うことはありません。

自己破産をすると会社を解雇されると思い込んでいる人もいます。しかし、自己破産は解雇の正当な理由とはなりません。そもそも、金融機関などに勤めていなければ、ほとんどの場合自己破産をしたこと自体会社にバレないケースも多く、会社員生活に直接の影響はありません。

このように、自己破産は最低限の財産を残しながら、生活の再建をすることができるのです。

自己破産のデメリット

自己破産は、家や自動車をそのまま保有し続けることが難しいというデメリットがあります。また、他の債務整理同様、信用情報に傷がついてしまうことや、官報に掲載されてしまうこともデメリットです。

また、手続き中に一部の職業に就くことができないなどのデメリットもあります。

借金の救済措置の相談先

借金の救済措置を探すには、適切な相談先への連絡が必要です。

ここでは、

- 借入先の相談窓口

- 自治体の相談窓口

- 法テラス

- 法律の専門家

への相談をおすすめします。

こちらの記事もCheck!

借入先の窓口に相談

借入先の消費者金融や銀行、クレジットカード会社には相談窓口が設けられており、借金の返済について相談することができます。

相談内容としては、返済日を少し延ばしてほしい、月々の返済額を変更したいなど、具体的な相談をすることができます。ただし、借金自体の減額は期待できないので、借金を減らしたい場合は債務整理が必要です。

また、クレジットカードでは公益財団法人日本クレジットカウンセリング協会が多重債務などについて相談できる窓口を設置しています。窓口は全国に設置されており、電話のほか対面によるカウンセリングも受けることができます。

各自治体の相談窓口に相談

各自治体には借金に関する相談窓口が設置されており、多重債務や督促の悩みなどについて相談することができます。

また、自治体に相談すると、国や地方が実施している支援策についても紹介をしてもらえるというメリットもあります。

国や地方の支援策は多岐に渡るため、ひとりで調べようと思っても網羅できません。まずは自分の現状を詳細に伝え、どのような支援を受けられるか紹介してもらいましょう。

法テラス

法テラスとは、国によって設立された法的トラブル解決のための総合案内所であり、借金問題についても取り扱っています。相談窓口は全国にあり、法テラス公式サイトから検索することが可能です。

法テラスでは、無料で法律相談を受けることができます。相談には事前に窓口か電話で問い合わせをし、予約をする必要があります。相談の後は適切な機関や専門家も紹介してもらうことができるため、どこに相談して良いかわからない場合は、法テラスに連絡してみましょう。

債務整理は専門家に相談

借金自体を減らしたい場合は、弁護士など法律の専門家に依頼しましょう。特に、すでに借金を滞納していたり、督促に悩まされている場合は、これ以上自体が悪化しないように早急な対応が必要です

また、自分で揃えるのが難しい書類や情報も弁護士などが代行してくれます。裁判所との書類のやり取り、過払い金の算出などは専門知識が必要なため、専門家に代行してもらいましょう。

また、債務整理は状況に応じてベストな選択肢が変わります。

おわりに

借金の返済が苦しい場合、国や自治体の救済措置を受けられる可能性があります。持続化給付金は事業の収益が減少した場合、家賃支援金や住宅確保給付金は家賃の支払いが困難な場合にそれぞれ活用でき、浮いたお金を借金返済に回すこともできます。

また、無利子、無担保で借りることができる緊急小口資金や総合支援資金も生活再建のために活用できます。

毎月の返済が苦しかったり、返済の目途が立たない場合は、早めに弁護士に相談し、債務整理や過払い金の調査などを行うことで借金を減らせる可能性があります。国や自治体の救済措置が利用できなかったとしても、債務整理という借金の救済措置は利用できる可能性があります。