「毎月借金を返済しているのに全然残高が減らない…」と悩んでいる人は多いのではないでしょうか。きちんと借金を返済していても、金利が高くて返済が思うように進まないケースがあります。

特に、月々の返済額のうちどの程度が利息の返済に充てられているのか把握していない場合、実際は思いのほか返済額が利息に充てられていることもあります。

自身の返済額だけではなく、その内訳を把握することも大切です。

そこで今回は、金利の仕組みや確認方法、金利が高いと思った場合の対処法について詳しく解説します。返済が進まないと感じる方はぜひ参考にしてみてください。

借金の金利の仕組み

銀行や消費者金融、クレジットカード会社から借金をする場合、借金元金に一定の金額を上乗せして返済する必要があります。この割合のことを「金利」と呼び、上乗せ分の金額のことを「利息」と呼びます。

金利は「利息制限法」という法律によって上限が決められており、決められた範囲を超えて金利を設定している業者は法律によって処罰されます。

毎月支払う利息の計算方法は、以下の計算式で簡単に算出可能です。

毎月支払う利息=借入金額×金利÷12

例えば、借入金額が100万円で金利が8%の場合は、毎月支払う利息=100万円×0.08÷12=6,666円となり、毎月6,666円を支払う必要があることがわかります。

計算式からもわかるとおり、借入金額や金利が小さいほど毎月支払う利息は少なくなります。

こちらの記事もCheck!

借金の金利相場

借金の金利は法律によって決められていますが、貸金業者によっても変動します。

まずは法律の内容を理解し、自分の金利が相場に合っているかどうか把握しましょう。

利息制限法による金利の上限

借金の金利は「利息制限法」という法律によって設定できる上限が決まっており、貸金業者は法律の範囲内で金利を設定しています。

銀行、消費者金融、クレジットカード会社が消費者にお金を貸す際は、以下の通り貸付金額によってそれぞれ上限金利が定められています。

| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万円〜100万円未満 | 18% |

| 100万円以上 | 15% |

利息制限法では上限金利を超えた分の借金は無効としており、出資法では法外な高金利の貸付に罰則が設けられています。

闇金と呼ばれる違法業者が上限金利を超える法外な金利で貸付を行っていることがありますが、決して利用しないようにしましょう。

貸金業者ごとの金利の相場

借金は消費者金融や銀行のカードローンなどが借入先となり、それぞれ金利の相場が異なります。

アコムやアイフル、SMBCモビットなどでは上限金利は年18.0%、プロミスの上限金利は年17.8%となっており、代表的な消費者金融の金利相場は年18.0%程度と考えて良いでしょう。

| 100万円未満 | 100万円~300万円 | 300万円~500万円 | |

|---|---|---|---|

| アコム | 7.7%~18.0% | 7.7%~15.0% | 4.7%~7.7% |

| アイフル | 18.0% | ~15.0% | 12.0% |

| プロミス | 17.8% | ~15.0% | ~15.0% |

| レイクALSA | 15.0%~18.0% | 9.0%~15.0% | 4.5%~7.0% |

| SMBCモビット | 18.0% | ~15.0% | ~5.0% |

また、銀行では住宅ローンや教育ローンだけでなく、借入する際の用途が自由なカードローンも取扱っています。

銀行カードローンの金利相場は年14.5%程度で、表のとおり幅が設けられています。

カードローンの最低金利が適用されには最高限度額を借りた場合です。借入金額が50万円以下と少額の借入の場合は、表示されている金利のうち最高金利が適用されることが一般的です。

そのため、借入の際は最低金利ではなく最高金利を参考にしましょう。

| 100万円未満 | 100万円~300万円 | 300万円~500万円 | |

|---|---|---|---|

| みずほ銀行カードローン | 14.0% | 9.0%~12.0% | 6.0%~7.0% |

| 三菱UFJ銀行カードローン バンクイック | 13.6%~14.6% | 7.6%~13.6% | 1.8%~7.6% |

| 三井住友銀行カードローン | 12.0%~14.5% | 8.0%~12.0% | 6.0%~8.0% |

| 楽天銀行スーパーローン | 14.5% | 6.9%~14.5% | 4.9%~12.5% |

| イオン銀行カードローン | 11.80%~13.80% | 5.80%~13.80% | 4.9%~12.5% |

個人間融資の場合の金利

実は、親族や知人などからお金を借りる場合も、両者の同意があれば利息を付けて貸し借りをすることができます。

出資法第5条により、個人間で借金をする場合の金利上限は、年109.5%とされています。

これは貸金業者からの借金よりも高い金利になるため、後々トラブルにならないように注意しましょう。

個人間の借金は直近の支払いに困ってお金を工面してもらうなど、少額であるケースも多く、すぐに返済ができるのであればリスクは抑えられます。

借金の金利は毎月どのくらい負担になるのか

借金の金利は毎月どのくらいになるのか理解していないと、思わぬ出費をしている可能性があります。

実際の返済の内訳を確認しましょう。

銀行と消費者金融どちらが得か

一般的には銀行に対して消費者金融との取引を敬遠している人も多く、銀行の方が金利が低いと考えている人が多いようです。

同じ金額であれば、消費者金融よりも見た目の適用金利が低い銀行からの借金の方が負担は少なく済むように見えます。

しかし、実際には毎月の返済額が少なければ、返済期間が長くなってしまい、結果的に支払う利息の総額が増えます。

そのため、適用利率は低い銀行のカードローンの方が消費者金融よりも多く利息を支払わなければならなくなってしまうことがあるのです。

「自分は銀行から借りているから大丈夫」と安心してはいけません。

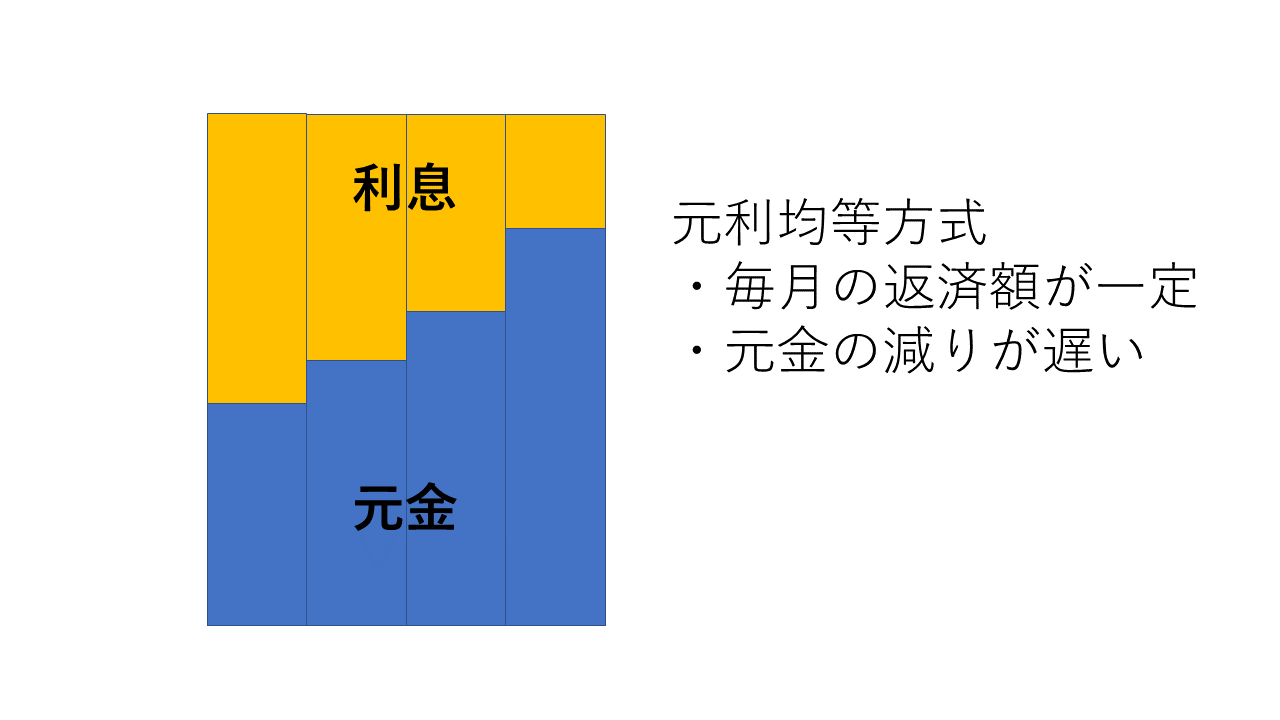

元利均等方式の場合は利息への返済分が多い

借金を返済する際には、「元利均等方式」と呼ばれる方法によって返済が行われることが一般的です。

元利均等方式では、毎月の支払い額から利息分が差し引かれ、残額分を元金返済に充てるという方法で返済が行われます。

たとえば、消費者金融から年18%の金利で100万円借りた場合、元利方式による返済では月々の返済額3万円から、当月利息分1万5000円を差し引いた、1万5000円が元金の返済に充てられることになります。

翌月の債務残高は元金返済分だけ減るので、100万円から1万5000円を差し引いた98万5000円になります。

つまり、元利均等方式の場合は、返済している額のうち利息に充当される金額が大きくなるため、返済している感覚があっても実際は元金がなかなか減らないことがあるのです。

借金額が大きいにも関わらず月々の返済額が少ない場合、毎月の負担は少なくて済みますが、その分利息が発生する期間が伸びるため、結果的に返済総額が膨らんでしまいます。

毎月の支払いに余裕がある場合は、月々の返済額を見直してみると良いでしょう。

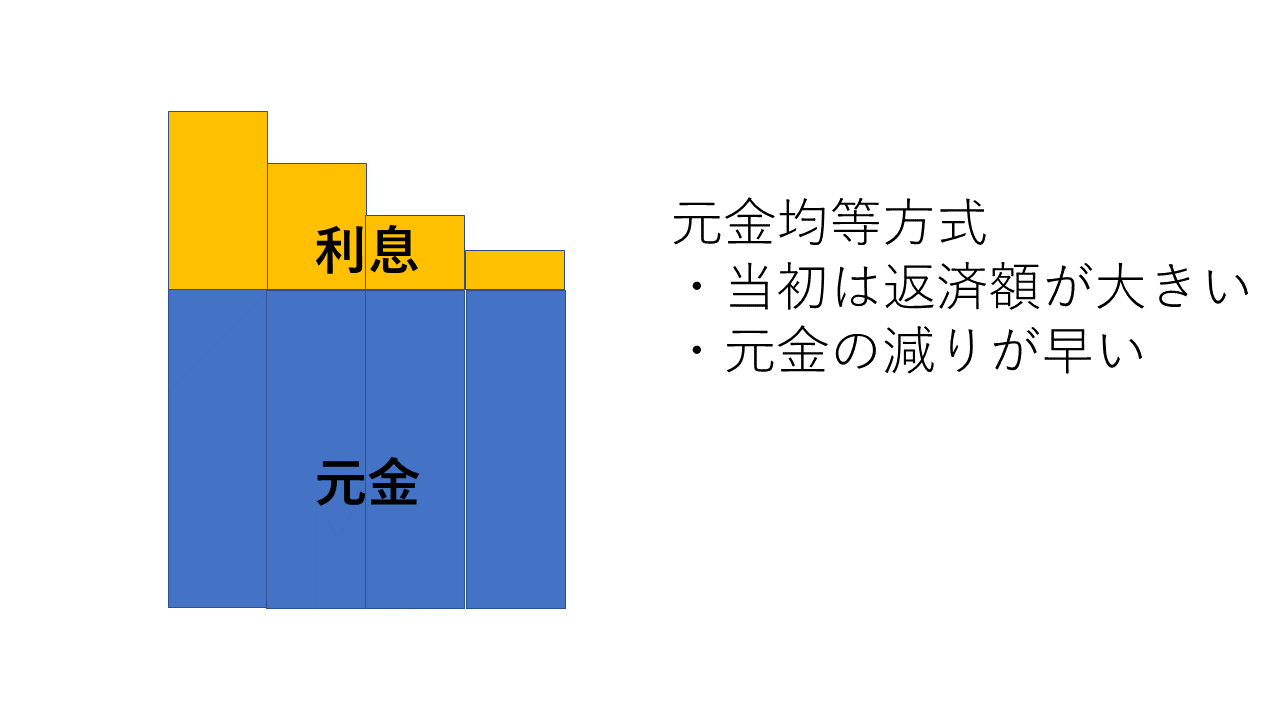

一方、「元金均等返済」という返済方式も存在します。

元金均等返済方式の場合は、月々の返済額のうち元金を毎月均等に返済し、元金に利息を合計して支払う返済方式のことで、返済するごとに返済額は小さくなります。

反面、返済を開始した直後の返済額が元利均等返済よりも大きくなるため、最初のうちは返済負担が大きくなることがデメリットです。

借金の金利の負担が重いと感じたらやるべきこと

借金の金利負担が重いと感じたら、まず簡単に自分で行える対策を打ちましょう。

具体的には、

- 繰り上げ返済を活用する

- 毎月の返済額を変更する

などの対処法が考えられます。

繰り上げ返済を活用する

毎月返済しても借金がなかなか減っていない場合は、元金にのみ充当できる繰り上げ返済を活用することが有効です。

借金の返済方式は「元利方式」が一般的なため、毎月の返済額を必要以上に抑えている場合、元金に充当される金額が少なくなり、返済期間が伸びてしまっている可能性があります。

繰り上げ返済をすると、返済分は元金にのみ充当されるため、一気に返済残高を減らすことができます。

繰り上げ返済は、まとまったお金が入ることを見越して計画しておくと良いでしょう。例えば、サラリーマンであれば会社からのボーナスが支給される月に計画することをおすすめします。

また、繰り上げ返済は何回でも行うことができるため、毎月少しずつでも繰り上げ返済を行うことで早めに元金を減らすことができます。

例えば、毎月1000円ずつ繰り上げ返済を実施すると、1年間で1万2000円元金に充当される金額が多くなります。

コツコツ繰り上げ返済を行うだけでも支払い総額は数万円変わることがあるので、地道に返済しましょう。

ただし、繰り上げ返済は生活費を圧迫するかたちで行うべきではありません。あくまで余裕があるときのみ行うように心がけましょう。

こちらの記事もCheck!

毎月の返済額を変更する

繰り上げ返済とともに検討するべき対策は、返済額の変更です。

毎月の返済額が少ないと、返済額の多くが利息に充てられてしまうため、元金の返済が遅れてしまいます。

もともとの返済金額を低く設定しており、生活に余裕がある場合は、返済額を変更してみましょう。

多くの消費者金融やクレジットカード会社では、会員ログインページから返済額の変更が可能です。

借金の金利が高い場合におまとめローンを利用するメリット・デメリット

おまとめローンとは、複数の返済をまとめる金融商品のことです。複数の借入先から借金がある場合は、おまとめローンを利用することで金利を抑えられる可能性があります。

一方、おまとめローンにはデメリットも存在するため、メリットとあわせて検討することが大切です。

こちらの記事もCheck!

おまとめローンのメリット

おまとめローンは、

- 金利を抑えられることがある

- 借金の管理が楽になる

というメリットがあります。

おまとめローンを利用すると、個別に借金を返済するよりも利息が減ることがあります。

例えば、金利18%の借金を3つの貸金業者から借りている場合、おまとめローンにより金利15%の条件で借り換えができれば、3%分金利が軽減され月々の負担が抑えられます。

また、複数の貸金業者から借金をしている場合、業者によって返済日が異なることがあり口座への入金忘れなどのリスクがあります。おまとめローンを利用することで、返済日を1つにすることができ借金の管理コストを減らすことができます。

おまとめローンのデメリット

おまとめローンのデメリットとしては、

- 審査に通過する必要がある

- 借金の元金は減らない

- 支払い総額が増えるケースがある

などがあげられます。

おまとめローンは複数の借金をひとつにまとめる商品のため、借金総額が大きい傾向にあり、審査基準が厳しく設定されています。そのため、審査に落ちるとおまとめローンを利用できません。

また、おまとめローンは元金を減らす効果はありません。あくまで借金をまとめて管理しやすくなることが目的だと覚えておきましょう。

さらに、おまとめローンでは返済期間が長くなり、結果的に以前よりも返済総額が増えてしまうケースがあります。

これは、おまとめローンにより月々の返済額を少なくしたため、返済期間が伸び、支払う利息が増えてしまうことが原因です。

見かけの金利だけではなく、返済期間や返済総額に注意して利用する必要があります。

金利の負担を減らしたいなら債務整理も検討しよう

借金の金利が苦しい場合は、債務整理も検討しましょう。債務整理であれば、利息や元金を減らして生活の負担を軽減することができます。

そもそも債務整理とは、借金の利息をカットしたり、元金を減額する法的手続きのことです。

債務整理には主に任意整理、個人再生、自己破産があり、それぞれにメリット・デメリットがあります。

金利のカットだけで返済できる見通しがある場合は任意整理、元金の返済も難しい場合は個人再生や自己破産を選択することになるでしょう。

こちらの記事もCheck!

任意整理は利息の負担を大きく減らせる

任意整理のメリット・デメリットは以下の通りです。

| 任意整理のメリット | ・将来利息をカットできる ・返済期間を3~5年に設定できる ・月々の返済額を見直せる ・手続きが簡単 ・過払い金が発生していれば減額できる |

|---|---|

| 任意整理のデメリット | ・借金の元金は減額できない ・ブラックリストに登録される |

金利が高いことを悩んでいる人は、まず任意整理を検討しましょう。

任意整理は将来発生する借金の利息をカットし、返済総額を抑えることができます。利息の支払いに追われている場合は効果的な手続きです。

任意整理では月々の返済額を見直しを行います。一般的には3年、長くて5年で借金を完済できるように月々の支払いを見直すことができます。

また、任意整理は依頼した弁護士が貸金業者と直接交渉を行うため、裁判所への申し立てなどの面倒な手続きを行う必要がなく、比較的スピーディーに借金の整理が可能です。

一方、任意整理は個人再生や自己破産と異なり、借金の元金を減らすことはできません。そのため、多額の借金があり、利息をカットしても完済できそうにない人は任意整理に向いていません。

また、債務整理をするとブラックリストに登録され、クレジットカードの発行や新たな借入ができなくなります。任意整理の場合はおおむね5年間ブラックリスト状態になります。

元金も減らしたい場合は個人再生を検討しよう

利息を減らしただけでは借金を完済できそうにない場合、個人再生を検討してみましょう。

個人再生のメリット・デメリットは以下の通りです。

| 個人再生のメリット | ・借金の元本を大きく減額できる ・マイホームを残せる ・ローンを完済していれば車も残せる |

|---|---|

| 個人再生のデメリット | ・借金が少額だと効果が少ない ・ブラックリストに登録される ・官報に掲載される ・手続きにコストがかかる |

個人再生のメリットとしては、任意整理と異なり元金を減らすことができる点にあります。

個人再生には「最低弁済額」という考え方があり、手続きをしても最低弁済額までしか借金を減らすことはできません。借金総額ごとに最低弁済額は以下の通りです。

| 借金額 | 最低弁済額 |

|---|---|

| 100万円未満 | 全額 |

| 100万円〜500万円未満 | 100万円 |

| 500万円〜1500万円 | 借金額の5分の1 |

| 1500万円〜3000万円 | 300万円 |

| 3000万円〜5000万円 | 借金額の10分の1 |

例えば、借金総額が800万円ある場合、最低弁済額は5分の1の160万円まで減額できる可能性があります。反対に、借金が120万円の場合は最低弁済額は100万円となります。このように、個人再生は借金総額が大きいほど減額率が高くなるため、多額の借金を抱えている人にメリットの大きい手続きです。

また、個人再生は住宅ローン特則という制度があり、住宅ローンを支払いながら自宅を手放さずに返済を続けることができます。

住宅ローン特則の条件は以下の通りです。

- 手続きをする本人が所有している住宅である

- 手続きをする本人が所有している住宅である

- 対象となる住宅に住宅ローン以外の抵当権が付与されていない

これらの条件を満たせば、住宅に住み続けたまま個人再生で借金を減額し、返済を続けられます。

個人再生のデメリットとしては、任意整理と同様にブラックリストに登録されることがあげられます。個人再生の場合、ブラックリストに登録される期間はおよそ5~10年間です。

また、個人再生の手続きは裁判所に申し立てをする必要があり、任意整理よりも手続きに時間がかかります。

手続き後は国の機関紙である官報に事実が掲載されるため、他人に知られてしまう可能性がある点にも注意が必要です。

完済の見込みがない場合は自己破産

任意整理や個人再生を検討した結果、それでも返済が不可能な場合は、自己破産を検討することになります。

自己破産をするとすべての借金の返済義務が免除されます。これにより、新たに生活を立て直すことができます。

一方、自己破産をすると以下のようなデメリットがあります。

- ブラックリストに登録される

- 家や車を手放さなければならないことがある

- 手続きを終えるまで一部の職業に就けない

- 官報に掲載される

- 借金に保証人がいる場合は影響が出る

自己破産をすると約10年間ブラックリスト状態になり、他の手続きよりも長く設定されています。

また、ローンが残っている家などの不動産や自家用車は担保にとられていることが多く、自己破産の手続きをすると担保権の実行により手放さなければならないケースも多くあります。

さらに、保証人がある借金がある場合、債務者が自己破産して返済不能になると、貸金業者は保証人に借金の返済を求めるようになります。大きな借金を抱えている場合、保証人も返済ができずに債務整理しなければならないこともあるため、慎重な判断が必要です。

借金の金利で悩んでいるなら弁護士に相談

借金の金利で悩んでいる場合、どのような対策が必要かひとりで悩まず、弁護士に相談することが大切です。

弁護士なら借金問題に適切なアドバイスができる

弁護士であれば、借金問題にどのように対処することができるか適切にアドバイスできます。

債務整理には任意整理、個人再生、自己破産いずれもメリット・デメリットがあり、借金問題の状況によって適切な手続きは変わってきます。

債務整理の経験が豊富な弁護士であれば、依頼者それぞれの状況に応じた手続きを提案することができます。

債務整理をしようか悩んでいる人、どの債務整理手続きを行えば良いか悩んでいる人は、弁護士に相談しましょう。

債務整理の手続きを代行できる

弁護士であれば債務整理の手続きを代行することができるため、依頼者の手続きにかかるコストを大幅に減らすことができます。そのため、多忙な人であっても生活への影響を最小限にしながら借金の整理が可能です。

任意整理の場合、依頼した弁護士が貸金業者と和解に向けて直接交渉するため、取引履歴などの情報を準備する必要があります。履歴などは個人で取り寄せることも可能ですが、最初から弁護士に依頼すれば手間も省けます。

また、個人再生や自己破産では裁判所への申し立てが必要です。

裁判所とのやり取りは弁護士事務所を介して行うことができ、資料の作成も弁護士に任せることができるため安心です。

家族に秘密にしたい場合も協力できる

借金の金利が高くて悩んでいる場合、任意整理をはじめに検討する人が多いでしょう。

任意整理は裁判所を介さず、家族に知られずにひとりで借金を整理することができます。

家族にバレずに任意整理をするには、弁護士の協力が必要です。

例えば、電話連絡の際に携帯電話にのみかける、郵送物の名義を弁護士の個人名にするなどの工夫をすれば、家族にバレるリスクを最小限にできます。

任意整理で家族にバレずに借金を整理したい場合は、その旨を弁護士に相談しましょう。

おわりに

借金の金利が高くて返済が困難な場合、債務整理を検討しましょう。

元金だけであれば返済ができるのであれば、利息をカットできる任意整理がおすすめです。元金も含めて整理する必要がある場合は、個人再生や自己破産が必要です。

債務整理を検討している人、どの手続きがベストなのかわからず悩んでいる人は、まずは弁護士に相談しましょう。