金融広報中央委員会の調査によると、借金の平均額は単身世帯と2人以上の世帯で約2倍の差があるそうです。

借金の平均額は、各世帯の環境によっても異なっていますが、借金額がどのぐらい違うのか気になっている方も多いのではないでしょうか?

そこでこの記事では、

- 借金をする方の割合

- 借金をする理由

- 年代別の借金

などなど、借金の平均額について詳しく解説します。

この記事を読めば、他の方がどのぐらい借金があるのか、なぜ借金があるのかといった背景まで理解できるようになります。

さらに借金が多すぎて困っている方のために、借金を減らすための方法についても解説しました。借金について悩んでいる方はぜひ読んでみてください。

日本の平均借金額は単身世帯64万円! 2人以上の世帯で341万円

金融広報中央委員会が発表した令和元年家計の金融行動に関する世論調査によると、日本の平均借金額は、単身世帯で64万円、2人以上の世帯で628万円という結果でした。

| 単身世帯 | 2人以上の世帯※ | |

|---|---|---|

| 借金がない世帯を含んだ平均借金額 | 64万円 | 628万円 |

| 借金がある世帯のみの平均借金世帯額 | 341万円 | 1587万円 |

※住宅ローンの借金も含む

そして、借金がある世帯のみの平均借金額は、単身世帯で341万円、2人以上の世帯で1587万円まで増加するという結果が出ています。

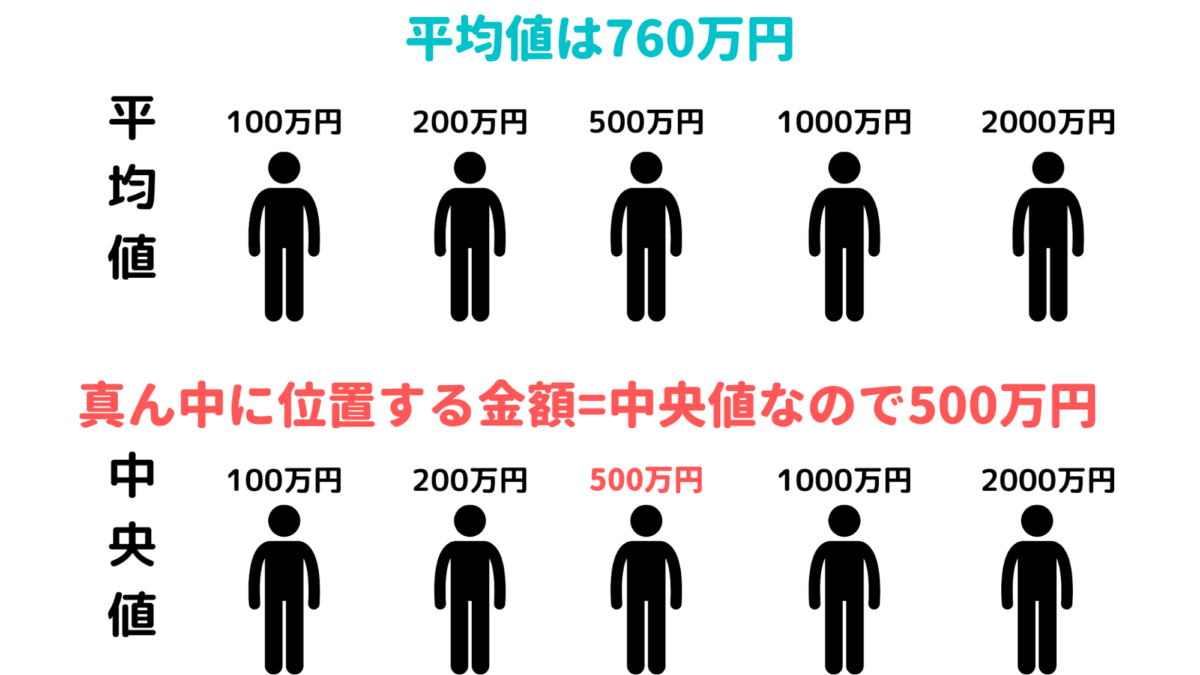

ただし、平均借金額を見ただけでは、多くの方が、どのぐらい借金をしているのかは、わかりません。

なぜなら、平均額以上の借金がある方が全体の平均額を上昇させているから。そのため、借金の平均額だけでなく、中央値についても見ておく必要があります。

今回の調査では、借金がある世帯の中央値についても算出されており、平均額と中央値では、借金額が異なっています。

| 単身世帯 | 2人以上の世帯※ | |

|---|---|---|

| 平均借金額 | 341万円 | 1587万円 |

| 中央値の借金額 | 100万円 | 1200万円 |

結果を見ると、単身世帯・2人以上の世帯ともに中央値の借金額が平均借金額よりも少なく、より現実的な借金額になっています。

そして、当然のことながら、すべての方が借金を抱えているわけではありません。では、単身世帯と2人以上の世帯では、借金がある方はどのぐらいいるのでしょうか?

単身世帯と2人以上の世帯で借金がある方の割合

金融広報中央委員会の調査によると、すべての方が借金を抱えているわけではなく、何割かの方が借金を抱えていることがわかっています。

さらに、単身世帯と2人以上の世帯では、借金がある方の割合にも大きな違いがあることがわかりました。

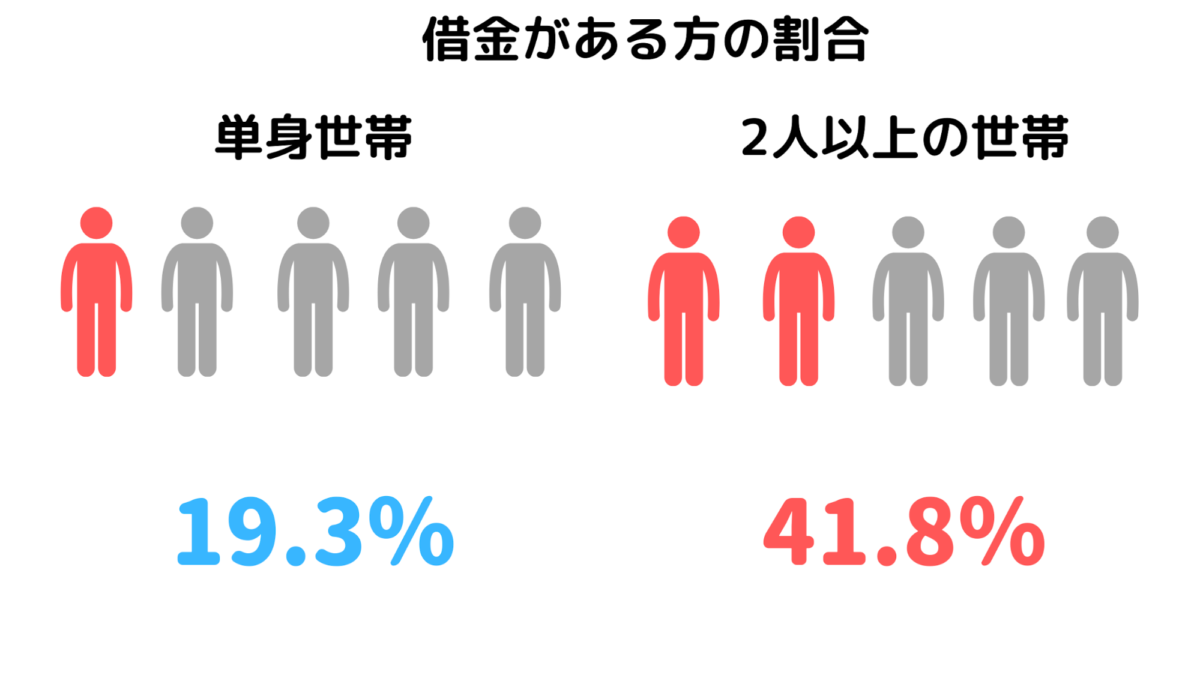

借金がある単身世帯の割合は19.3%

まず、単身世帯のうち、借金がある方の割合は、全体の19.3%でした。つまり5人に1人は、何らかの理由で借金をしていることがわかります。

借金がある方の割合が2割未満である理由は、結婚をしている方が少なく、多額の費用がかかる買い物をしている人が少ないからです。

実際に、厚生労働省の2018年人口動態調査によると、平均初婚年齢は30歳前後です。

平均初婚年齢は夫 31.1 歳、妻 29.4 歳で、夫妻ともに前年と同年齢となっている。

(データ引用元:2018年人口動態調査|厚生労働省)

単身世帯は、借金をしなくても生活していける方も多いため、借金がある世帯は2割未満なのです。

借金がある2人以上の世帯の割合は41.8%

次に2人以上の世帯で借金がある方の割合は、全体の41.8%でした。

単身世帯と比べて借金がある方の割合が2倍以上になる理由は、家庭生活を営む上で、

- 住宅

- 車

- 日常的に利用する家具や家電

などを購入するために、ローンを組んだり、借金をする方が増加するからです。

とはいえ、借金がある家庭が4割前後に留まっているのは、調査対象者3222人のうち、およそ7割が50代以上だからです。

50代を過ぎると、住宅ローンを組んだときの借入額はだんだんと少なくなってきます。60代になる頃には、多くの方が住宅ローンを完済しているでしょう。そのため、借金がある世帯の割合は4割にとどまっているのです。

このように、単身世帯と2人以上の世帯では、借金がある方の割合が2倍以上も違います。

単身世帯と2人以上の世帯では、借金をする理由が異なる

単身世帯と2人以上の世帯で、借金がある方の割合が異なる理由は、借金をする理由がそれぞれ異なるから。

では単身世帯と2人以上の世帯の借金をする理由は、どのように異なるのでしょうか?

金融広報中央委員会が発表した令和元年家計の金融行動に関する世論調査をもとに解説します。

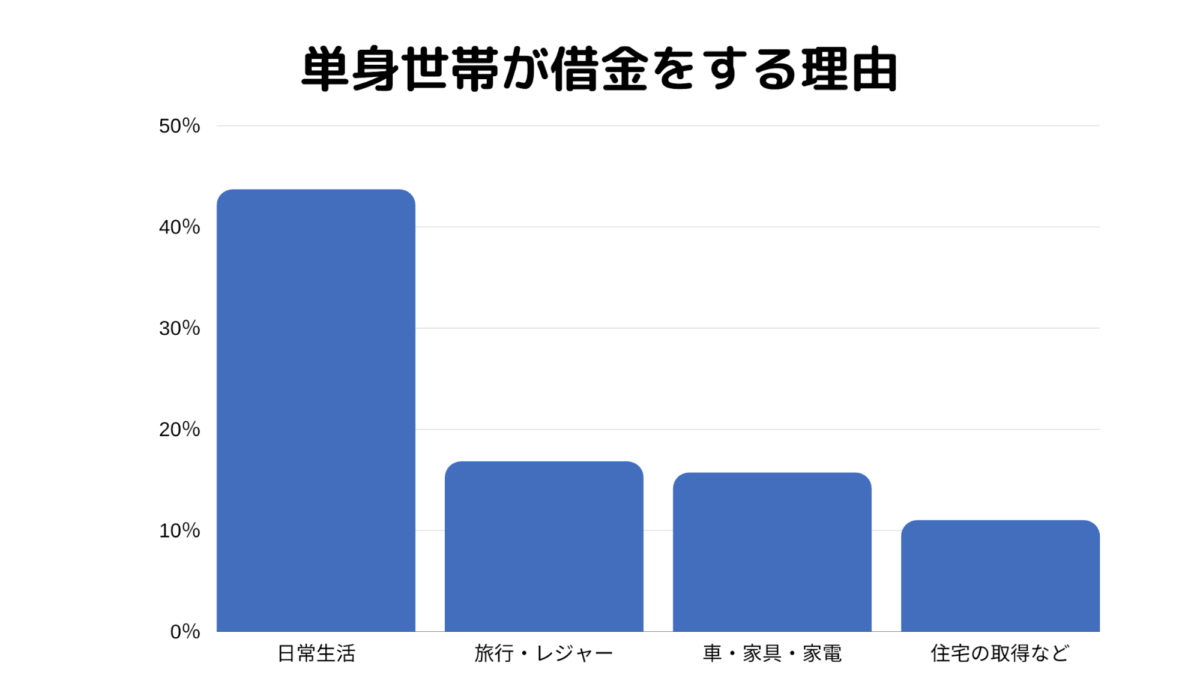

単身世帯で多い借金の理由

単身世帯でもっとも多い借金の理由は、日常の生活資金(43.7%)でした。2位以降は、旅行・レジャーの生活資金(16.8%)、車・家具・家電などの購入資金(15.7%)が続くという結果です。

上位3つの理由で借金をする場合、

- 消費者金融

- 銀行カードローン

- クレジットカードのキャッシング

- ショッピングローン

などで借金をする方が多いです。そのため、金利の高さに注意する必要があります。

たとえば、以下の表は、それぞれの金融機関で50万円借りた際の一般的な年利です。

| 消費者金融 | 18.0%以内 |

|---|---|

| 銀行カードローン | 13.0%前後〜15.0%前後 |

| クレジットカードのキャッシング | 18.0%以内 |

| ショッピングローン | 15.0%前後 |

消費者金融やクレジットカードでキャッシングをすると、年間利息は借入額の18.0%前後です。

住宅ローンを利用した場合の金利が1%未満であることを考えると、その差は大きいです。

返済期間が長引く場合は、最終的に支払わなければならないお金も増えていくので、注意しなければなりません。

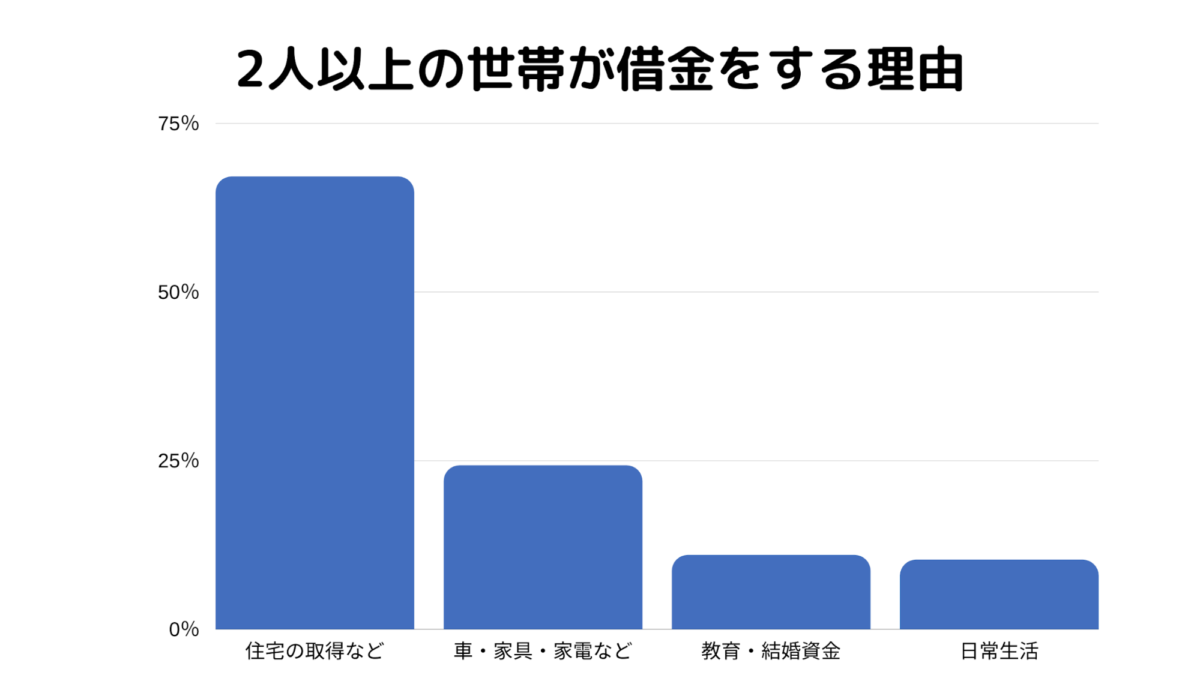

2人以上の世帯で多い借金の理由

2人以上の世帯で多い借金の理由は、住宅の取得や増改築費用(67.1%)でした。

2位以降は、車・家具・家電などの購入資金(24.3%)、子供の教育資金・結婚資金(11.0%)という結果です。

単身世帯との大きな違いは、住宅の取得や増改築費用に大きなお金がかかります。30代以上になると、マイホームとして自宅を持つために借金をする方も増加します。

実際に2人以上の世帯で借金のある世帯は、借金の残高における借入金残高をみても、住宅ローンが占める割合が、88.1%となっています。

| 借入金のうち住宅ローン以外の金額が占める割合 | 借入金のうち住宅ローンの金額が占める割合 | |

|---|---|---|

| 単身世帯 | 47.3% | 52.7% |

| 2人以上の世帯 | 11.9% | 88.1% |

さらに、結婚をすると家族が増えるので、

- 2人以上で利用できる冷蔵庫や家具・車

- 子どもの出産費用や教育資金

などの費用も多くかかります。

このように単身世帯と2人以上の世帯では、借金をする理由が異なるのです。

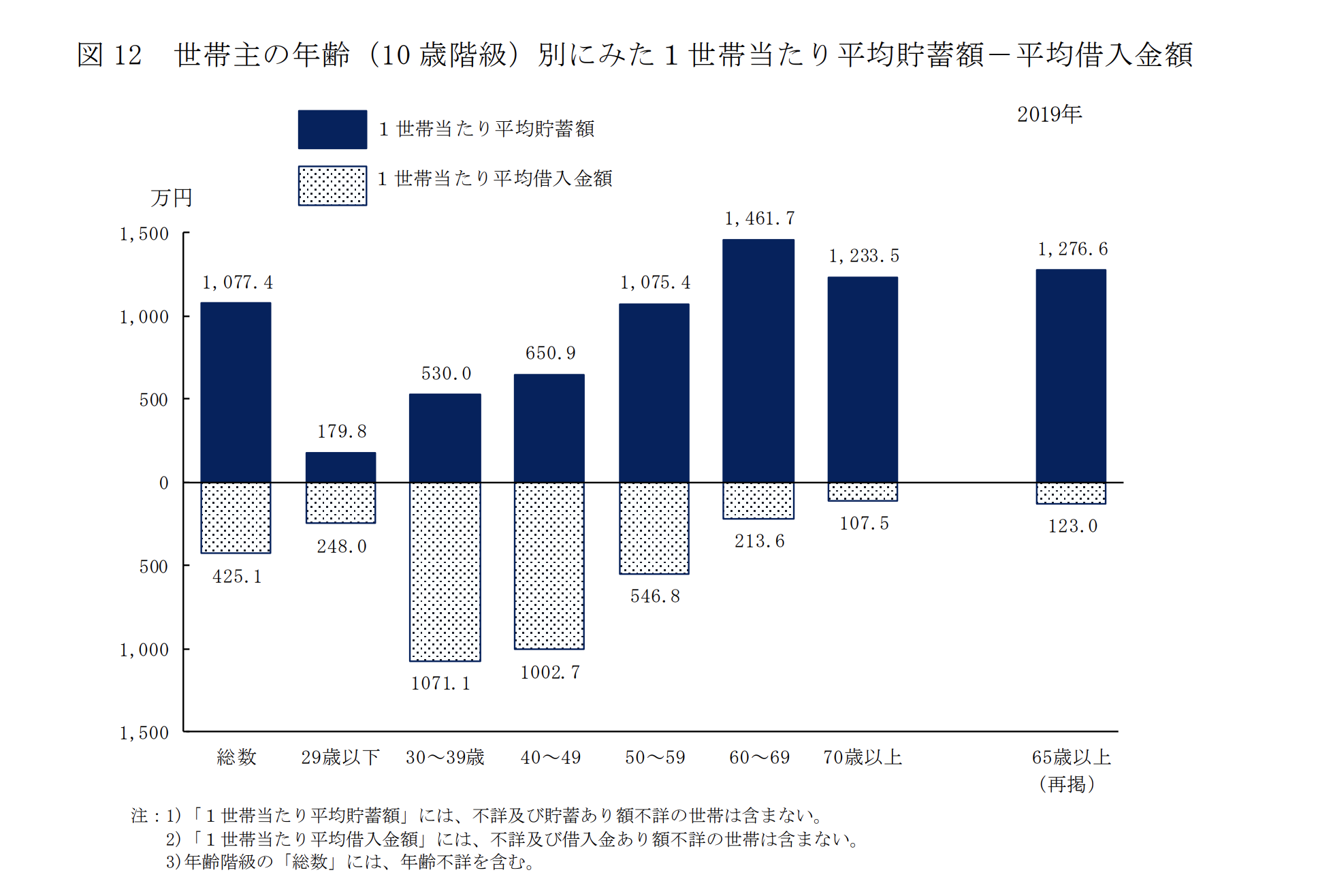

30代〜40代の借金額が他の世代に比べて突出している

(データ引用元:2019年国民生活基礎調査の概況の結果|厚生労働省)

借金の額を年代別に比較すると、どのような違いがあるのでしょうか?

厚生労働省が発表した2019年国民生活基礎調査の概況の結果から、年代別の傾向を解説します。

20代以下の借金額の平均

まず、20代以下の1世帯あたりの平均借金額は、248万円という結果でした。

このデータでは、全年代の1世帯あたり平均借金額は、425.1万円となっています。20代の平均借金額は、全年代の平均借金額と比べても、とても少ない結果です。

20代以下の平均借金額が少ない理由は、年収が30代〜50代よりも低いことが要因の一つです。

そして、貸金業法第13条の二 2項では、消費者金融などがお金を貸す場合、年間の給与や収入の3分の1を超える貸付をしてはならないと定められています。

つまり、たくさんお金を借りたくても、年収の3分の1までしかお金を借りられないので、借金額も多くならないのです。

第十三条の二 貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

2 前項に規定する「個人過剰貸付契約」とは、個人顧客を相手方とする貸付けに係る契約(住宅資金貸付契約その他の内閣府令で定める契約(以下「住宅資金貸付契約等」という。)及び極度方式貸付けに係る契約を除く。)で、当該貸付けに係る契約を締結することにより、当該個人顧客に係る個人顧客合算額(住宅資金貸付契約等に係る貸付けの残高を除く。)が当該個人顧客に係る基準額(その年間の給与及びこれに類する定期的な収入の金額として内閣府令で定めるものを合算した額に三分の一を乗じて得た額をいう。次条第五項において同じ。)を超えることとなるもの(当該個人顧客の利益の保護に支障を生ずることがない契約として内閣府令で定めるものを除く。)をいう。

(データ引用元:貸金業法第13条の2 2項|e-Gov)

30代の借金額の平均

30代の平均借金額は、1071.1万円という結果でした。すべての年代のなかでももっとも借金額が高くなるのは、多くの方が住宅を購入するからでしょう。

他にも、

- 結婚式

- 子どもの養育費

などなど、お金がかかりやすいことも要因でしょう。

そのため、30代の借金額が多くなるのは、仕方がないことです。

40代の借金額の平均

40代の平均借金額は、1002.7万円でした。30代よりも借金額は下がったものの、大きく減少しているわけではありません。

40代での借金額が大きい理由は、住宅ローンの支払いがまだ続いており、借金が残っているからでしょう。

また、子どもの中学、高校、大学への進学費用も原因の一つです。

30代前後に子どもが産まれていた場合、子どもが大きくなるにつれて進学のための教育費用は高くなります。

子どもが2人、3人と増えれば、さらに費用がかさむでしょう。

50代の借金額の平均

50代になると平均借金額は、546.8万円まで下がります。子どもが社会人になり家から出ると、これまで子どもを養っていた費用がほとんどかからなくなります。

また住宅支援機構が発表した2018年度民間住宅ローンの貸出動向調査結果によると、住宅ローンの平均借入期間は、26.4年です。

30代前半で住宅ローンを購入したと仮定すると、住宅ローンの返済が進むとともに借金額も減少し、50代なかばころには、ローン返済が終わる家庭も出てきます。

そのため、50代を迎える頃には、30代や40代よりも借金額が大きく下がるのです。

60代の借金額の平均

60代になると、平均借金額は大きく下がり、213.6万円に減少します。住宅ローンは長くても35年以内に返済が終了するケースが多いです。

そのため、借金額の大半を占める住宅ローンの返済が完了すれば、借金は大きく減少します。

このように、年代別の借金平均額を比較すると、借金額が多いのは30代〜40代であることがわかります。

借金額を減らすためにまずやるべき4つのこと

この記事を読んでいる方のなかには、借金が多すぎて、返済に苦労している方も多いのではないでしょうか?

借金を減らすためには、やるべきことがいくつかあります。

- 正確な借金額を把握する

- 借金借入先が複数なら1つにまとめることも検討する

- 収入を増やして支出を減らす

- 借金の繰り上げ返済をする

1.正確な借金額を把握する

借金を返済するためには、正確な借金額を把握する必要があります。

なぜなら、金融機関で借金をした場合、借金の返済を続けていても、借金額があまり減っていないことがあるからです。

そのため、まずは正確な借金額を把握することが大事です。

- 借入先

- 借金額

- 金利

についても調べておきましょう。

正確な借金額を把握することで、借金の返済計画も立てやすくなります。

こちらの記事もCheck!

2.借金の借入先が複数なら、一つにまとめることも検討する

借金の借入先が複数ある場合は、借入先を一つの金融機関にまとめるという手もあります。これを「おまとめローン」と呼ぶこともあります。

そもそも借入先が複数ある状態は、以下のようなデメリットもあるので、良いことではありません。

- 返済日が複数あるので、返済期日を忘れやすい

- 複数の金融機関に返済をするために、振込手数料と手間がかかる

一方で、借入先をひとまとめにすれば、返済の手間や時間がかからないので、管理が楽になります。ただし、おまとめローンには審査があるため、必ずローンの審査に通るわけではありません。

審査に通っても、以下のようなデメリットがあるので注意は必要です。

- 1社にまとめても、金利があまり低くならないこともある

- 過払い金請求の対象にもかかわらず、借金を全額支払ってしまうこともある

- 保証人や担保を要求されて、状況がさらに苦しくなることがある

おまとめローンでは、過払い金の引き直し計算を行いません。そのため、過払い金請求をすれば、借金を取り戻せる場合でも、一旦借金を返済することになってしまいます。

おまとめローンを利用するときは、デメリットも理解した上で利用しましょう。

3.収入を増やして支出を減らす

収入を増やして支出を減らして、借金を減らすことも大事です。ほとんどの方は、毎月の給料など収入から借金を返済しています。

しかし、現在の収入のままでは借金の返済が難しいという方もいるでしょう。収入を増やすためには、副業などをして収入を増やしてみてはいかがでしょうか?

たとえば、家にある不用品をネットオークションなどで売却すれば、数万円以上の収入になることがあります。

また収入を増やすことが難しい方は毎月の支出を見直した方が良いかもしれません。

- スマホやインターネットの通信費を見直す

- 賃貸の家なら家賃交渉をする

- 保険の見直し

などの節約を行えば、月数千円〜数万円の節約効果があります。

家計の支出を見直すことで、借金の返済も早くなる可能性があります。

4.借金の繰り上げ返済をする

金利の高い金融機関から借金をしている場合は、ボーナスなどまとまったお金が入ったときに繰り上げ返済をした方が良いです。

そもそも、借金をしている間は利息を支払い続けなければなりません。特に消費者金融や銀行カードローンでの借金は、返済期間が長引けば長引くほど、最終的に支払わなければならない返済額が増えてしまいます。

一方で、繰り上げ返済をすれば、借金の返済が早く済むため、最終的に支払う金額を減らすこともができます。

繰り上げ返済については、借金 繰り上げ返済の記事でも詳しく解説しているので、参考にしてみてください。

このようにやるべきことを行えば、借金の返済ができる可能性があります。

こちらの記事もCheck!

借金を返せそうにない場合は、過払い金請求や債務整理を行う

借金が多すぎて、とても返せそうにない場合は、過払い金請求や債務整理を行うことを検討するべきです。

なぜなら、借金を借りている限り利息がかかるため、このまま放置しても借金が増えるだけだからです。

過払い金請求や債務整理をすれば、借金額が多くても返済を楽にできるかもしれません。

こちらの記事もCheck!

過払い金請求なら、支払いすぎた利息を取り返せる

過払い金請求とは、金融機関から借金をしたときに支払いすぎていた利息を取り戻すための請求のことを指します。

具体的には、年利15%〜20%以上の金利で借金をしていたことがあれば、過払い金請求をすることが可能です。

また、借金の返済終了日から10年が経過していないことも条件の一つです。

過払い金請求は、すでに借金を返済し終えている方だけでなく、現在も借金を返済し続けている方も請求できます。

任意整理で将来の利息をカットできる

任意整理とは、金融機関など債権者と交渉して、月々の返済金額を減らしたり、将来的に支払う利息をカットしたりする方法です。

裁判所を通さずに交渉を行うので、手続きの費用も抑えられます。さらに、複数の債権者から借金をしている場合は、一部の債権者のみ任意整理をすることも可能です。

任意整理を行うことで、3年〜5年で返済をすれば良いので、毎月の返済額の負担も減ります。

特定調停を行えば、毎月の返済額の負担を減らせる

特定調停を行えば、毎月の返済額の負担を減らすことができます。裁判所の調停委員が仲介に入ってくれるので、自分で金融機関など債権者と交渉を行う必要がありません。

ただ、調停委員が必ずしも交渉上手な専門家というわけではないので、債権者との交渉に失敗する可能性もあります。

また、毎月の返済額は減りますが、借金額や利息が減るというわけではありません。

借金額が多すぎて支払いたくない場合は、過払い金請求や個人再生など別の手続きをした方が良いです。

個人再生を行えば、借金を大幅に減額できる

個人再生とは、個人の経済的更生を促すための手続きです。個人再生をすることで、借金を大幅に減額できます。

ただし、全額が免除されるわけではなく、借金の額によって最低限支払う金額が定められています。

そのため、借金額が100万円前後の場合、個人再生をしてもほとんど減額されないので注意してください。

| 借金額 | 最低限返済する金額 |

|---|---|

| 100万円以上〜500万円以下 | 100万円まで |

| 500万円超〜1500万円以下 | 借金額の5分の1の金額まで |

| 1500万円超〜3000万円以下 | 300万円まで |

| 3000万円超〜5000万円以下 | 借金額の10分の1の金額まで |

また、個人再生委員の選任費用や弁護士に依頼した際の着手金などがかかるため、50万円以上の費用がかかります。

個人再生は、借金額が多い場合に利用したほうが良いです。

自己破産を行えば、借金を全額免除にできる

自己破産とは、裁判所から借金を支払うことができないことを認めてもらい、借金を全額免除してもらうための手続きです。

また自己破産をしても生活に必要な家具や家電、99万円以下の現金などは、引き続き保有することができます。

ただし、以下のようなデメリットもあります。

- 借金の原因がギャンブルの場合は、自己破産ができないケースもある

- 家や車など財産を処分しなければならなくなる

さらに、裁判所に支払う予納金や弁護士に支払う着手金を合わせると、80万円近く費用がかかることもあるので注意が必要です。

このように債務整理をすれば、借金を減額したり、毎月の返済を楽にすることができます。

おわりに

金融広報中央委員会の調査によると、借金の平均額は以下のような結果が出ています。

- 単身世帯で64万円

- 2人以上の世帯で628万円

特に2人以上の世帯では、住宅を購入するためにローンを組むことが多いため、借金額の平均も多くなりやすいです。

ただ、毎月返済してもなかなか借金が減らずに悩んでいる方も多いのではないでしょうか?

借金がなかなか減らないのであれば、

- 過払い金請求

- 任意整理

- 特定調停

- 個人再生

- 自己破産

などの方法を利用すれば解決できます。

特に借金が過払い金請求にあたるかどうかは、一度弁護士に確認すべきです。すでに借金を完済した方も対象になる可能性があります。