債務整理や借金の滞納などをすると、「ブラックリスト」と言われる状態になります。

では、ブラックリストに載る条件、載っているかどうか確認する方法はどのようなものがあるのでしょうか。また、ブラックリスト中にクレジットカードが使えない場合、どのような対処法があるのでしょうか。

本記事では、ブラックリストの概要やブラックリスト入りする理由、対処法について詳しく解説します。

借金におけるブラックリストとは?

ブラックリストとは、個人の信用情報に事故情報が登録された状態のことを言います。

信用情報は、個人の借入や返済、滞納などの内容を扱った情報のことで、信用情報機関が管理しています。信用情報機関は、金融機関などからの照会に応じて、個人の信用情報を開示します。

実際にはブラックリストというものは存在しませんが、ブラックリスト状態になると様々な取引が制限されることになります。

なお、ブラックリストになるとすぐには解消されず、一定期間を経過すると解消される仕組みになっています。

各信用情報機関による扱いや登録期間の違い

個人の信用情報である本人の属性やキャッシング契約、借入・返済などの取引情報は、信用情報機関が管理しています。

信用情報機関は3つ存在しており、扱いや登録期間がそれぞれ異なります。

信用情報機関は金融機関やクレジットカード会社、貸金業者などからの照会を受け、信用情報を開示しています。

金融機関などは、開示された信用情報をもとに、申込者の審査に役立てています。

日本の信用情報機関は株式会社日本信用情報機構(JICC)、株式会社シー・アイ・シー(CIC)、全国銀行個人信用情報センター(KSC)の3つで、銀行などの金融機関、クレジットカード会社、消費者金融はいずれかの機関に加盟しています。

| 機関名 | 主な加盟業者 |

|---|---|

| 株式会社日本信用情報機構(JICC) | 消費者金融・クレジットカード会社 |

| 株式会社シー・アイ・シー(CIC) | 信販会社・クレジットカード会社 |

| 全国銀行個人信用情報センター(KSC) | 全国の銀行 |

ブラックリストに登録されている間は、クレジットカードやローン契約、キャッシングの利用などができなくなります。そのため、クレジットカードカードの新規発行を申し込んでも、審査に落ちてしまいます。

しかし、それぞれの信用情報機関は事故情報を登録しておく期間を決めているため、一定期間が経過するとブラックリスト状態は解除され、またクレジットカードの発行などが可能になります。

クレジットカードでブラックリスト入りする条件

クレジットカードのブラックリスト入りする条件は、主に以下の5つです。

- 債務整理をした場合(任意整理・個人再生・自己破産)

- 延滞や強制解約などの履歴がある場合

一度ブラックリスト入りしてしまうと、信用情報機関の規定年数が経つまで消えません。

こちらの記事もCheck!

債務整理をした場合(任意整理・個人再生・自己破産)

債務整理をすると、信用情報に事故情報が登録され、ブラックリスト状態になります。

債務整理とは、借金の利息を減らしたり、元金を減らすことで、債務者の返済負担を減らす手続きのことです。債務整理には任意整理、個人再生、自己破産などがあります。

任意整理は依頼した弁護士と債権者である貸金業者などが交渉し、和解することで利息をカットし、新たに返済をスタートさせる手続きです。

個人再生は借金の元金を大幅にカットし、残りの借金を計画に基づき返済していきます。

自己破産は、財産などを処分し、借金をゼロにする手続きです。

任意整理、個人再生、自己破産の順で借金減額の効果や生活への影響は強くなり、信用情報への影響も各債務整理の手段によって異なります。

| 機関名 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| CIC | 5年 | 5年 | 5年 |

| JICC | 5年 | 5年 | 5年 |

| KSC | 5年 | 10年 | 10年 |

一般的に自己破産をした際のブラックリスト期間が最も長くなっています。

しかし、ブラックリスト状態は必ずしもぴったり5年、10年で解消されるとは限りません。そのため、ブラックリストの解消時期が近づいてきたら、確認することが大切です。

また、任意整理や個人再生は手続きを終えた後も返済が続きますが、返済が再度滞ると、事故情報が登録されるので注意が必要です。

延滞や強制解約などの履歴がある場合

債務整理以外にも、延滞や強制解約などの「金融事故」と呼ばれる事態が生じると、ブラックリスト状態になる可能性が高いと言えます。

| 金融事故 | ブラックリスト入りする条件 |

|---|---|

| 長期間にわたる支払い滞納 | 支払い日予定日から61日以上の支払い滞納をしている場合 |

| 連続した延滞 | 3か月以上連続で支払いを遅延している場合 |

| 強制解約 | 支払い遅延を繰り返すなど利用状況に問題のある利用者との契約をカード会社が一方的に解約した場合 |

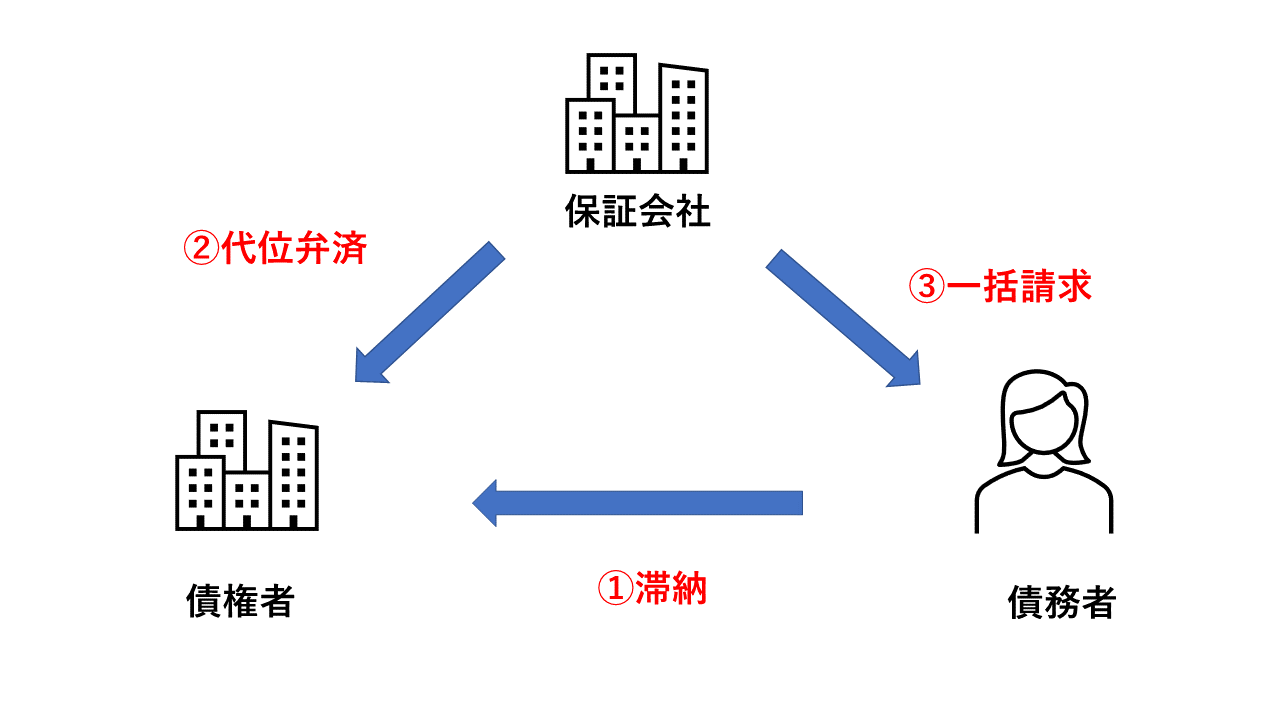

| 代位弁済 | 契約者の返済不能により保証会社が本人の代わりに支払いをした場合 |

これらの金融事故では、最長で5年程度ブラックリスト状態になってしまいます。

| ブラックリスト入りする条件 | CIC | JICC | KSC |

|---|---|---|---|

| 長期間にわたる支払い滞納 | 5年 | 1年 | 5年 |

| 連続した延滞 | 載らない | 5年 | 5年 |

| 強制解約 | 5年 | 5年 | 5年 |

| 代位弁済 | 載らない | 5年 | 5年 |

長期間にわたる支払い滞納

支払いを長期間にわたって滞納すると、ブラックリスト入りしてしまいます。

利用しているサービスや業者の対応によって、ブラックリストに登録される滞納期間は違いますが、おおよその目安は2~3ヶ月です。また、支払いを滞納している場合は延滞利息や遅延損害金が発生しており、支払金額と合わせて支払う必要があります。

こちらの記事もCheck!

連続した延滞

なんらかのサービスの月々の支払いや借金の返済などを連続して延滞してしまうのも、ブラックリストに登録される条件です。

長期間にわたる支払いの滞納と同じく、延滞利息や遅延損害金が発生します。また、延滞利息などと滞納している元金の一括の返済を求められる場合もあります。

強制解約

支払いの延滞などにより契約を強制解約されるのも、ブラックリスト入りの条件です。

たとえば、携帯料金の支払いを滞納していると、回線の停止の後に強制解約となります。支払いが同一名義になっている場合は、家族のスマートフォンやネット回線も使用できなくなります。

代位弁済

支払いを保証人に肩代わりしてもらう代位弁済もブラックリストに登録される条件です。

長期延滞などになっていなくても、本来支払いすべきだった本人に支払い能力がないとして代位弁済になっているので、信用が足りないとみなされるわけです。また、保証会社による代位弁済になっている場合は、借金の返済義務が課されます。

クレジットカードでブラックリストに載るデメリット

クレジットカードでブラックリストに載るデメリットは、以下の5つです。

- 新しくクレジットカードを作れない

- ローンやキャッシングを利用できない

- スマホの分割払いができない

- 賃貸住宅の契約できない場合もある

- 子どもの奨学金の保証人になれない

それぞれ詳しく解説します。

新しくクレジットカードを作れない

ブラックリスト入りしている間は、新しくクレジットカードを作るのは難しいです。クレジットカード会社からすると、ブラックリストにのる条件を満たしている人は支払いを滞納される可能性が高いからです。

なお、既存のクレジットカードが使えなくなっている可能性も高いです。そのため、デビットカードや家族カードといった代替手段を使いましょう。

またクレジットカードの新規申し込みの審査に落ちると、その事実も個人信用情報に記載され悪影響になります。さらに、年収の1/3以上の借り入れがある場合なども新しいクレジットカードの発行することができません。

ローンやキャッシングを利用できない

ブラックリストにのってしまうと、各種ローンやキャッシングなどが利用できなくなります。

また、金融機関からの新たな借り入れなども基本的にできません。

支払いに追われて困っているという場合は、過払い金請求や債務整理などをして支払いの負担を減らすのがおすすめです。

スマホの分割払いができない

ブラックリストに入ると携帯電話やスマホを購入した際の分割払いができなくなります。携帯端末の分割料金は月々の利用料金と一緒に支払われますが、この分割払いも一種のローンと見なされます。

そのため、一括で購入できるものを選ぶ必要があります。

賃貸住宅の契約できない場合もある

毎月の支払いが発生する賃貸住宅の契約できない場合もあります。

家賃保証会社との契約が必要になっているケースがあり、個人信用情報を確認されると契約は見送られるためです。UR賃貸住宅などは、1年分の家賃を一括で前払いすれば入居できるので検討してみると良いでしょう。

子どもの奨学金の保証人になれない

ブラックリストにのっていると、子どもの奨学金の保証人になることができません。

奨学金は一種の借金であり、借金の保証人になる人に支払いの滞納をした過去があるのは歓迎されないからです。機関保証制度を利用できないか検討しましょう。

クレジットカードの発行にはブラックリスト解消の確認を

クレジットカードを新たに発行するには、ブラックリスト状態を解消する必要があります。

債務整理や支払い滞納を経てブラックリストを解消されたとき、数年単位でクレジットカードの支払い履歴などもない状態です。いわゆるクレジットヒストリーがない(スーパー)ホワイトとよばれる状態なのです。そのため、ブラックリスト入りしていたと疑われる可能性があります。

また新たにクレジットカードを発行するとき、ホワイトでも自然な10代や20代前半と比べて、40代や50代でホワイトだと難易度が上がるといわれています。

ここでは、ブラックリスト状態が解消されているか確認する方法や必要な書類について解説します。

ブラックリスト解消を確認する方法

ブラックリスト状態が解消されるには、解消されるまで待つしか方法がありません。

ブラックリスト状態が解消されているかどうかは、信用情報機関に開示請求をすることで確認できます。

開示請求は、インターネット上で手続きするほか、郵送や窓口での請求が可能です。クレジットカードの場合はほとんどがCICに加盟しています。

CICの開示請求に必要な料金は、パソコン、スマートフォン、郵送の場合1000円、窓口の場合は500円となっています。また、支払い方法や開示に必要な時間もそれぞれの手続きで異なります。

| 開示方法 | 手数料 | 支払い方法 | 開示に必要な時間 |

|---|---|---|---|

| パソコン | 1000円 | クレジットカード1回払い | 決済後すぐに可能 |

| スマートフォン | 1000円 | クレジットカード1回払い | 決済後すぐに可能 |

| 郵送 | 1000円 | 定額小為替証書払い | 返送まで10日程度 |

| 窓口 | 500円 | 現金払い | 決済後すぐに可能 |

パソコンやスマートフォンではクレジットカード1回払いによる決済方法しか受け付けていませんが、決済後すぐに信用情報を確認できるため便利です。

こちらの記事もCheck!

信用情報の開示請求の流れ

CICで信用情報を確認する場合、まずクレジット会社などに登録している電話番号(固定電話、携帯電話のいずれか)から開示請求の受付番号を取得します。電話をかける際は、受付番号をメモする用意をしておきましょう。

次に、取得した受付番号を含めた「お客様情報」を入力します。受付番号を取得してから1時間以内に入力を完了しないとセッションが途切れてしまうので注意しましょう。

開示請求の際には、クレジットカードにより1000円の手数料を負担する必要があります。CICの開示請求に使えるクレジットカードの一覧は、CICの専用ページから確認してください。

決済が終わったら、パソコンに信用情報が開示されます。開示結果はPDFでのダウンロードや印刷が可能です。

開示された信用情報の確認方法

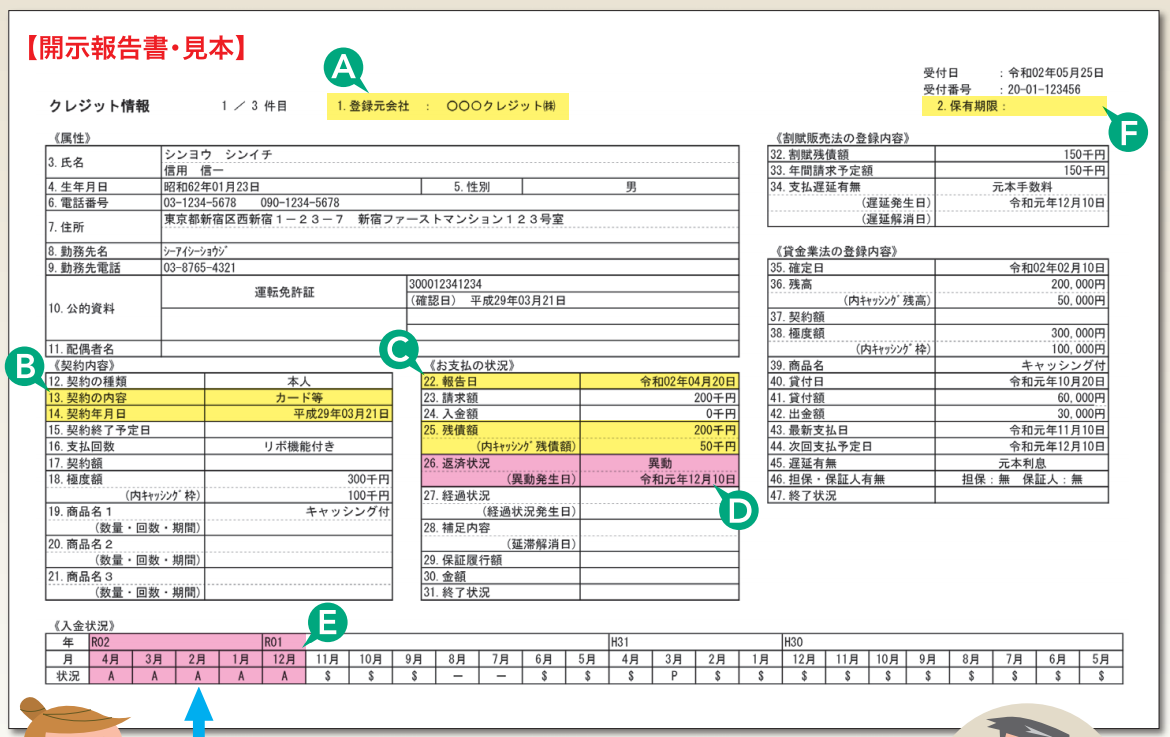

CICによって開示した書類には様々な情報が載っていますが、ブラックリスト状態かを確認するには特定の箇所をチェックするだけで問題ありません。

(引用元:個人情報開示報告書の見方|CIC)

まず、開示された情報の中央付近にある「返済状況」という項目を確認しましょう。ここで「異動」と記載されている場合は、

- 返済日から61日以上あるいは3か月以上の延滞があった

- 保証会社が代位弁済した

- 裁判所が破産を宣告した

などがあったことになります。つまり、金融事故が確認され、ブラックリスト状態になっていると考えられます。

また、開示された情報の下部にある「入金状況」では、過去2年分の支払いについて記録されています。表示されている記号の意味は以下の通りです。

| 記号 | 記号の意味 |

|---|---|

| $ | 請求どおりに支払い、引き落としが行われた |

| P | 請求の一部が入金された状態 |

| R | 契約者以外からの入金が行われた |

| A | 契約者の都合により支払日に支払いがされなかった |

| B | 契約者以外の原因で入金されなかった |

| C | 入金されていないが原因が不明の状態 |

| – | クレジットカードの利用がないなど、請求も入金もない状態 |

| 空欄 | クレジットカード会社から情報が更新されていない状態(利用がないなど) |

情報は毎月記録されており、長い間「$」表示で良好な支払い実績があっても、数か月「A」などが表示されているとブラックリスト状態になっている可能性が高くなります。

最後に、開示された情報の下部にある「終了状況」をチェックしましょう。「終了状況」は、金融事故がどのように処理されたかを確認することができます。

| 表示 | 内容 |

|---|---|

| 完了 | 支払いを完了しており、カード会社との契約を終了した(解約) |

| 本人以外弁済 | 保証会社など契約した本人以外が支払った |

| 貸倒 | クレジットカード会社が貸倒として処理した(未回収) |

| 移管終了 | ・複数の契約を一本化するために契約終了した ・カード会社の債権が第三者に移った |

| 法的免責 | 自己破産などにより、支払いの免除を法的に認められた |

| 空欄 | 契約が継続中 |

「終了状況」が空欄になっている場合、ブラックリスト状態のまま処理が終わっていないことを意味します。

これらのCICの開示された情報をもとに、自分がどのような状態にあるのかチェックしておき、ブラックリスト状態の場合はクレジットカード発行の申し込みなどを控えるようにしましょう。

クレジットカードの代わりに使える決済方法

ブラックリスト状態のときは、クレジットカードが使えずに不便です。しかし、工夫をすることでストレスのない決済を行うことができます。

ここでは、デビットカードや家族カード、プリペイドカードで代用する方法を解説します。

デビットカードを使う

デビットカードは利用時に銀行口座から支払う分が引き落とされるため、預金額の中から支払うことができます。

後払い機能があるクレジットカードとは異なり、銀行口座の残高以上は使えないため、やや不便に感じることもあるかもしれません。

しかし、デビットカードは支払いが遅れる心配がないこと、クレジット機能がないため審査が不要であることなどから、ブラックリスト状態の期間中は重宝します。

デビットカードはVISAやJCBなどの国際ブランドのカードもあるため、これらのカードを利用したい場合にもおすすめです。

家族カードを使う

家族カードは、クレジットカード本体の所有者である家族の信用によって、本会員と同じようにクレジットカードを追加発行できる機能があるもののことを言います。

一般的に、クレジットカードの発行は、専業主婦やアルバイト、フリーターの人は審査時に収入面で不利になります。しかし、家族カードなら本会員の信用によってカードを発行できるため、収入面で不利な場合もクレジットカードの発行が可能です。

また、家族カードの機能は本会員のクレジットカードとほとんど同じであることが多く、不自由なく使うことができます。

家族カードは本会員の信用に基づいて発行されるため、本会員以外はブラックリスト状態であっても問題ありません。自分がブラックリスト状態になってしまった場合は、家族に頼んで家族カードを発行してもらうことも手段のひとつです。

電子マネー・プリペイドカードを使う

電子マネードやプリペイドカードは、あらかじめお金をチャージすることで、チャージした分の商品の支払いができるカードです。「prepaid」は「前払い」を意味し、前もって入金する必要があることが特徴です。

電子マネードやプリペイドカードには、流通系カード、交通系カード、国際カードブランド付きプリペイドカードなどがあり、それぞれに異なるメリットがあります。

| カードの種類 | 主なカード |

|---|---|

| 流通系の電子マネー | nanaco、WAON、楽天Edy |

| 交通系の電子マネー | Suica、PASMO、ICOCA |

| プリペイドカード | VISA、JCB、Mastercard |

流通系の電子マネーは、コンビニエンスストアやショッピングセンターなど、カードの加盟店で支払うことができるカードです。特に、カード発行会社のグループ店舗で使用すると、ポイントがもらえたり、割引特典が受けられるなど、買い物中にメリットを得られます。

交通系の電子マネーは、公共交通機関が発行しているカードで、運賃の支払いのほか、加盟店での支払いにも利用できます。運賃を支払う際は、切符を購入するより割引されてお得です。また、加盟店で買い物をした場合は、ポイント付与などを受けられるメリットもあります。

国際カードブランド付きのプリペイドカードは、全国に多数あるブランド加盟店で支払いができることが強みです。また、チャージ金額以内の支払いであれば、クレジットカードのように海外のATMから現金を引き出すせるものもあります。発行会社によってはポイント付与など特典が受けられることもあります。

ブラックリスト入りしないために注意するべきこと

ブラックリスト状態になると、決済手段が限られるだけでなく、ローン契約や借入ができなくなります。そのため、大きな買い物をすることが難しくなったり、突然の出費に滞納できないなどのリスクが生じます。

ブラックリスト状態にならないためには、

- 支払いに遅れない

- 連続した延滞や滞納をしない

- 遅れる場合はクレジットカード会社に連絡する

- 督促を無視しない

などの行動を心がけましょう。

支払いに遅れない

当然ですが、ブラックリスト入りするリスクを避けるための最も効果的な方法は、決められた支払日に遅れないことです。

支払いに遅れる理由は様々ですが、引き落とし口座への入金忘れや入金金額の不足などは毎月スケジュールをチェックして対策しておきましょう。

また、複数のクレジットカードを利用している場合は、引き落とし日が複数ある場合もあり、入金し忘れが多くなります。できるだけ利用するクレジットカードを減らすようにしましょう。

多くのクレジットカード会社では、インターネットで会員用ページが閲覧できるようになっています。毎月の支払い日の前にサイトで月々の支払いを確認しておくと間違いないでしょう。

連続した延滞や滞納をしない

入金忘れや残高不足により、数日支払いを延滞してしまうことは誰にでもありえます。

しかし、延滞が連続したり滞納が長引くと、ブラックリスト入りのリスクが高くなります。

特に1度うっかり延滞してしまった場合は、再発がないよう翌月以降しっかり支払いを行うことが大切です。

遅れる場合はクレジットカード会社に連絡する

クレジットカードの支払いが遅れそうな場合は、黙って延滞せずに前もってクレジットカード会社に連絡しましょう。

連絡の際は、支払いの意思があること、延滞の理由、支払い予定日を伝えることが大切です。

支払う意思をしっかり伝えていれば、数日支払いが遅れてもブラックリスト状態になるリスクを抑えることができます。

また、次の支払い予定日を伝えていれば、督促状の郵送や督促の電話が来ないこともあります。

督促を無視しない

クレジットカードの支払いが遅れると、クレジットカード会社から督促状が届いたり、電話による確認が行われます。

この段階でクレジットカード会社に連絡し、近いうちに支払うことを確約すれば、事態が悪化することはありません。

しかし、督促状や電話を無視し続けると、その後一括請求や給料の差し押さえを受けることになり、生活に大きな影響が出てしまいます。

また、一括請求の段階でブラックリスト状態になることも多いため、新たな借入なども不可能になります。

督促を無視し続けると大きなリスクがあることを理解し、支払いの目途が立たない場合は債務整理を検討しましょう。

ブラックリスト入りしても債務整理をおすすめする理由

債務整理を行うとブラックリスト状態になりますが、過度の恐れる必要はありません。

債務整理は、借金の大幅な減額や免除することができる手続きです。債務整理をするとブラックリストに載ってしまいます。

しかし、支払いの滞納や強制解約などでブラックリスト入りしてしまう前に、債務整理をして借金を減らすことで根本から問題を解決することができます。

また、債務整理には、以下の3つの種類があります。

- 任意整理

- 個人再生

- 自己破産

ここでは、ブラックリスト入りしても債務整理をおすすめする理由を解説します。

こちらの記事もCheck!

債務整理はメリットの方が大きい場合も多い

クレジットカードのリボ払いなどが払えない場合、債務整理を行うことで返済総額や月々の返済額が減り、生活再建を目指すことができます。

任意整理では、クレジットカードのリボ払いによって生じる利息をカットし、3~5年程度で返済することができる可能性があります。

また、返済額が大きくなり、利息のカットだけでは返せそうにない場合は、個人再生や自己破産を選択することもできます。

債務整理は手続きを行うとブラックリスト状態になることがデメリットですが、ブラックリストに入ることを過度に恐れて借金問題を放置していると、一括請求や給料の差し押さえなど最終的に大きな不利益を被ってしまうことがあります。

また、ブラックリスト状態の期間中は家族カードなど、他の手段で代用することも可能です。新たな借入ができなくなる分、借金癖を治す期間と捉えることもできます。

多重債務による負の連鎖を断ち切る

借金が返せないからといって新たに借金をして返済に充ててしまうと、複数の借金の利息が膨らみ多重債務状態になってしまいます。

多重債務になると、複数の貸金業者から督促が届き、精神的に追い詰められることもあります。

多重債務になる入り口は、借金を借金で返そうとするところから始まります。債務整理であれば、借金自体の負担を減らすことができるため、大きなリスクが生じません。

借金問題はひとりで解決しようとせずに、弁護士に相談するのがおすすめです。

こちらの記事もCheck!

弁護士であれば適切な手続きを提案できる

債務整理をするか、ブラックリスト状態になることを避けて他の手段で借金問題を解決するかで悩んでいる場合は、弁護士に相談するのがおすすめです。

依頼者の借金問題を把握した上で、適切なアドバイスをすることができます。

また、債務整理はそれぞれにメリット・デメリットがあります。どの手続きが適切なのか判断するためにも、弁護士に相談することをおすすめします。

こちらの記事もCheck!

おわりに

ブラックリスト状態になると、クレジットカードが使えなくなります。

ブラックリスト状態になる条件は、債務整理のほかに延滞や代位弁済などの金融事故があった場合です。金融事故があったか、ブラックリスト状態になっているかどうかは信用情報機関に開示請求をすることで確認できます。

クレジットカード会社の場合は主にCIC加盟しているため、クレジットカードの滞納などの金融事故であればCICのホームページや窓口で手続きをしましょう。

ブラックリスト期間中は、デビットカードや家族カード、電子マネーやプリペイドカードなどを利用すると、決済がスムーズです。

ブラックリスト入りをしないためには、クレジットカードの支払いに遅れないことはもちろんのこと、クレジットカード会社からの督促にはすぐに応じるようにしましょう。

もしも滞納が続くようなら、債務整理によって借金問題を解決することをおすすめします。債務整理ならリボ払いの利息をカットしたり、多額の借金を減らす手続きができます。