詐欺は毎年多く発生しており、被害に遭うと大きな損失が発生します。実は、詐欺によって抱えた借金も返済する義務があります。

多くの場合、詐欺の加害者からお金を取り戻すことは困難です。そのため、現実的には詐欺の被害者が借金を返済しなければならないのです。

ここでは、詐欺に遭ってしまった場合の具体的な対処法や、やってはいけない行動について詳しく解説します。

全国の詐欺被害の状況

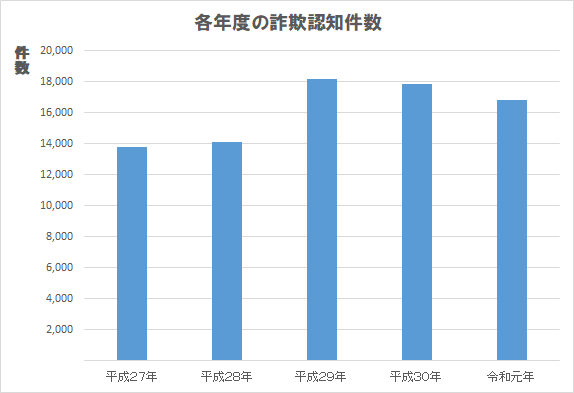

警察庁によると、全国の特殊詐欺(電話などで相手を騙してお金を口座などに振り込ませる詐欺)の認知件数はここ数年1万6000件前後で推移しており、毎年多くの詐欺が発生していることが伺えます。

(引用元:特殊詐欺認知・検挙状況等について|警察庁)

詐欺被害総額は減少傾向にありますが、直近の令和元年の被害総額でも31億円を超えており、毎年多大な被害が出ています。

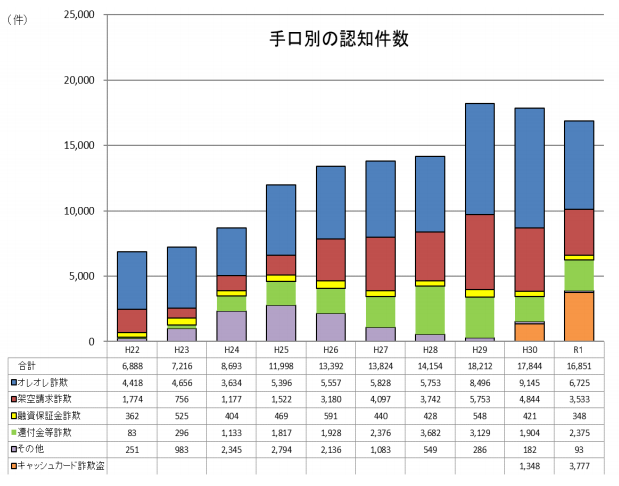

詐欺の内容は「オレオレ詐欺」が最も多く、次いで「架空請求詐欺」などが続いています。

(引用元:特殊詐欺認知・検挙状況等について|警察庁)

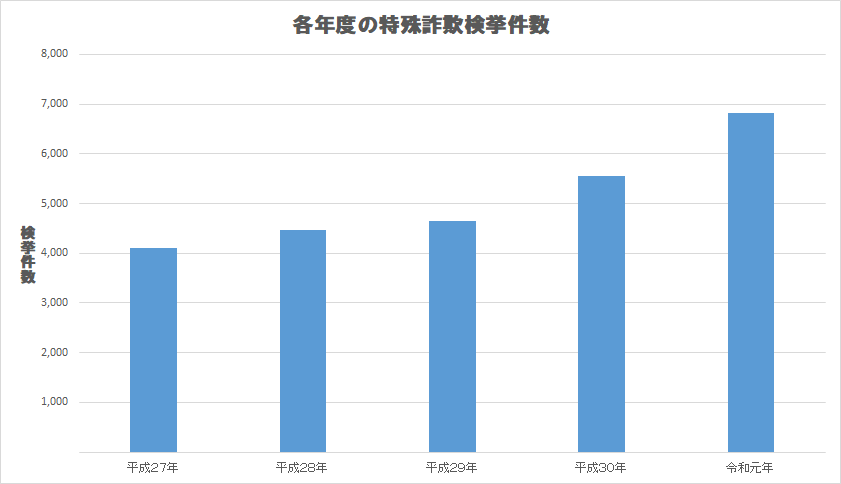

毎年多数の詐欺の被害がある中で、検挙件数は認知件数の半分以下にとどまっています。つまり、毎年加害者側は検挙されずに被害者だけが一方的にお金を取られてしまうケースが多く存在するのです。

(引用元:特殊詐欺認知・検挙状況等について|警察庁)

詐欺の被害に遭ったとしても、加害者の身元がわからなくなってしまうと検挙に至らないこともあります。被害者の中には相手を信用して多額の借金をしてしまう人もいます。

詐欺にあっても借金の返済義務はある

実は、詐欺の被害者であっても借金の返済義務はあります。

ただし、全てを返済する義務があるかどうかは状況次第です。加害者からどれだけお金を取り返せるかによって、返済額は変わってきます。

法律上は損害賠償を請求できる

詐欺被害にあった場合、法律上は不法行為に基づいた損害賠償請求(民法709条)を行うことができるとされています。

(不法行為による損害賠償)

第七百九条 故意又は過失によって他人の権利又は法律上保護される利益を侵害した者は、これによって生じた損害を賠償する責任を負う。

(引用元:民法|e-Gov)

また、法律では不当利得の返還請求(民法703条)についても規定があり、詐欺のケースによっては該当する場合があります。

つまり、法律だけを見ると、詐欺の被害に遭った人が泣き寝入りしない方法が用意されているのです。

加害者から全額取り戻せる場合はまれ

法律上は詐欺によって被った損害などを賠償してもらえることになっていますが、現実的には詐欺の加害者から全額を取り戻せる場合はまれです。

検挙件数のデータでも明らかなとおり、詐欺が認知されていても実際に加害者の検挙にまで至らないケースが多く、加害者の身元が割り出せなければ法的な権利を相手に行使することができないのです。

オレオレ詐欺や架空請求詐欺など、詐欺の手口は複雑化しており、詐欺の加害者が行方をくらませてしまうと、被害者の手元には振込のために作った借金だけが残るということもあるのです。

実際は借金返済義務を負うことに

詐欺の加害者の身元が特定できなければ、作った借金は被害者が返済する義務を負います。

また、詐欺被害に遭った場合には被害届を出したり刑事告訴をしますが、加害者が逮捕されたとしてもお金が全額返ってくるケースは多くありません。加害者は詐欺で手に入れたお金をすでに使っていることが多く、加害者本人が自己破産することもあるからです。

詐欺などの悪意がある損害賠償請求権は、自己破産でも免責されないものと法律で決められていますが、加害者にお金がない以上、スムーズにお金を取り戻すことは困難です。

実際には、詐欺の加害者との間で刑事裁判の前に示談をすることが多く、これにより一部のお金を取り戻せる可能性はあります。しかし、全額を取り戻せない場合は、残った借金は被害者本人が返済しなければなりません。

詐欺による借金を周囲に知られない方法

詐欺被害に遭い借金を負った場合、周囲に事実を知られたくない場合もあるでしょう。

特に借金が少額の場合は、周囲に知られずこっそりと返済できる方法があります。

少額であれば地道に返済

借金が少額の場合は、家族などに余計な心配をかけたくないという理由から、誰にも打ち明けないまま返済したいという人も多いでしょう。

消費者金融からの借金などは、予定通り返済していればほとんどの場合周囲に知られることはありません。また、返済予定日の変更などもオンライン上で完結することが多いため、郵送物で借金が知られてしまうリスクもありません。

一方、借金の返済方法で借金が知られてしまうリスクはあります。例えば、繰り上げ返済によってボーナスをほとんど借金の返済に充てた場合、パートナーはおかしいと感じるかもしれません。

通帳の記録やクレジットカードの明細などから借金が知られてしまうこともあります。周囲とお金の情報をどの程度共有しているのか洗い出し、借金が知られてるリスクを最小化することが重要です。

中長期的な返済計画を立てる

借金を効率良く返済するには、中長期的な返済計画を立てることが重要です。

返済計画は、自分や家庭の収支を分析し、現実的に毎月返済可能な額を設定することで効果を発揮します。

周囲に借金が知られたくない場合は、毎月の支出に大きな変動がないようにするなど工夫も必要になってきます。ボーナスの支給時期を周囲に知られている場合、ボーナス全額を繰り上げ返済に充ててしまうと、不審がられてしまいます。

一方、収入面では、新たな収入の確保を検討しましょう。副業が許されている環境ならば、定期的な副業収入によって月々の返済額を賄うことができるかもしれません。例えば、毎月3万円程度の返済であれば、副業の収入で全てを賄うことも現実的な手段です。

返済計画では特に支出面に気を配り、極端な返済額の変動や家計への大きな影響がでないように気を配りましょう。

減らせる支出を考える

家族に借金返済を知られないようにするためには、あまり露骨な節約はできません。特に、節約すると体感度が高い食費や日用品費、交際費などは大きく変えると家族に不審がられます。

食費や日用品費は毎日の食べ物や日用品がグレードダウンすることで、交際費は付き合いの頻度が減ることなどで、家族が疑問を持ってしまうのです。

周囲に借金返済を知られないためには、毎月の固定費を上手に節約することが重要です。

例えば、必要以上の医療保険などを支払っていないかを検討してみましょう。特に、自身に大きな病歴がない場合は、月々の保険料を見直す良い機会です。

また、光熱費も固定費の中で見直しができる支出です。電気代やガス代は自由化によってより安く契約できる会社も増えてきたため、月数千円支出を削減できる可能性があります。

支出は固定費をこっそり削減して、コツコツと返済に充てることが必要です。

つみたてNISAは解約する

つみたてNISAへの積立金があれば、解約して借金に充てたほうが良いでしょう。借金の返済が必要な状況では、積立や投資よりも返済を優先したほうが無難です。

借金は返済期間が長くなると、その分支払う利子が増えるため、返済総額も大きくなります。つみたてNISAなどの積立金をそのまま返済に充てれば、その分返済期間が短くなり、返済総額も減ります。

積立金などは繰り上げ返済に充て、できるだけ返済期間を短くしましょう。

債務整理を考える

詐欺被害に遭って借金を抱え、返済が出来ない場合は、債務整理によって借金を減らすことを検討しましょう。

債務整理には、

- 任意整理

- 個人再生

- 自己破産

の3つの選択肢があります。

それぞれどの方法を選ぶかは、借金の状況によって変わってきます。

こちらの記事もCheck!

任意整理で借金を減額する

任意整理とは、借入先である消費者金融などと直接交渉をして借金を減額してもらう手続きです。

任意整理は、裁判所を介さない手続きのため、裁判所との郵送でのやり取りなどはなく、周囲に借金返済が知られるリスクを最小限にできます。

借入先との借金減額の交渉は、専門的な知識も必要で、借入をした本人が直接行ってもあまり効果は期待できません。弁護士事務所で任意整理の手続きをすることで、専門家が適切な対応をしてくれます。

もし借金の延滞をしていた場合は、任意整理によって借入先からの督促を止めることができ、精神的なストレスを減らせことができます。

一方、任意整理をすると信用情報機関(個人の借入や返済情報を管理する機関)にブラックリストとして登録され、クレジットカードやキャッシングの利用ができなくるなどのデメリットもあります。

クレジットカードが利用できなくなると経済活動にも影響が出るほか、家族に知られると任意整理がバレてしまうこともあります。

また、任意整理は他の債務整理と比べて借金の減額幅が小さく、多額の借金を抱えている人にはあまり向いていません。

任意整理は債務整理の中では最も簡単な手続きですが、少なからず生活に影響があることは覚えておきましょう。

任意整理のメリット・デメリット

| メリット | ・手続きが他の手続きより簡単にできる ・督促が止まる ・周囲にバレにくい |

| デメリット | ・他の手続きより借金の減額幅が小さい ・信用情報に傷がつく |

個人再生で大幅に借金を減額する

個人再生は、裁判所による認可を得て、借金の残高を原則5分の1まで減額することができる手続きで、任意整理よりも大きな減額効果が期待できます。

個人再生は、裁判所に提出して認められた「再生計画」に基づいて借金の返済を行います。個人再生をした際の借金の減額幅は、借金の額によって大きく異なります。

個人再生の減額率

| 借金額100万円未満 | 減額なし |

| 借金額100万円以上500万円未満 | 100万円まで減額 |

| 借金額500万円以上1500万円未満 | 5分の1まで減額 |

| 借金額1500万円以上3000万円未満 | 300万円まで減額 |

| 借金額3000万円以上5000万円未満 | 10分の1まで減額 |

この金額は「最低弁済基準」と言われており、最大限減額した場合の率になります。

個人再生では、債権額100万円未満では減額なし、債権額500万円未満では100万円までの減額となりますが、債権額が大きくなるにつれ減額率も大きくなります。つまり、個人再生は大きな借金を抱えている人にメリットがある手続きです。

個人再生は家や車などの所有する財産を失うことなく借金を減らせるため、日常生活に大きな影響がないというメリットもあります。

一方、個人再生は裁判所の認可が必要なため、手続きが煩雑で時間がかかるというデメリットがあります。

また、個人再生は手続きすると官報への掲載が行われるため、周囲に手続きが知られるリスクが高く、裁判所との郵送のやり取りから家族に手続きが知られるという恐れもあります。

大きな借金を抱えている人にはメリットが多い手続きですが、周囲に知られてしまうリスクも高い手続きです。

個人再生のメリット・デメリット

| メリット | ・家や車などの財産を手放さずに済む ・任意整理よりも借金の減額幅が大きい |

| デメリット | ・手続きに時間がかかる ・周囲にバレるリスクが高い ・信用情報に傷がつく |

どうしようもない場合は自己破産を考える

自己破産は、借金をゼロにできる法的な手続きで、債務整理の中では最も効果が期待できる方法です。

自己破産は、破産法に規定される「支払い不能」状態になった場合です。

破産法二条11項(一部省略)

この法律において「支払不能」とは、債務者が、支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態をいう。

(引用元:破産法|e-Gov)

自己破産は借金の支払い義務が免除され、手続き開始後は債権者(消費者金融など)は給料の差し押さえなどの強制執行ができなくなります。

手続き後の生活面への影響はありますが、自己破産は最低限の現金や生活に必要な日用品などは残すことができます。

一方、自己破産は信用情報に影響を与え、手続き後は最大10年程度借入などができなくなります。また、手続き後は官報への掲載、警備員や士業への就業が一部制限されるなどのデメリットもあります。

自己破産は自分が持っている財産を現金化する必要があるため、価値のある財産は手放さなければなりません。そのため、家族に手続きが知られないことはほぼ不可能です。

詐欺で借金が膨らんでしまい、どうしても返済が出来ない場合の最後の手段と考えましょう。

自己破産のメリット・デメリット

| メリット | ・借金をゼロにできる ・最低限の現金や日用品は残せる |

| デメリット | ・財産を手放す必要がある ・職業によっては就業の一部を制限される ・信用情報に傷がつく ・周囲に手続きしたことがバレる |

詐欺で借金を抱えた場合にやってはいけないこと

詐欺で借金を抱えると、冷静さを失い、非合理的な行動をとってしまいがちです。

具体的には、

- そのまま放置する

- 夜逃げする

- 新たに借金をしてしまう

などが該当します

これらの行動はかえって借金返済に悪影響を及ぼすため、注意しましょう。

そのまま放置する

借金を抱えてしまった辛さから、しばらく返済をせずに放置してしまう人がいます。

借金は返済期間を過ぎると消費者金融などの借入先から督促が届き、精神的に追い詰められます。

また、返済が遅れた場合、遅延損害金を支払う必要があり、返済額が増えてしまいます。信用情報にも借金を延滞したとして事故情報として登録され、悪影響が出てしまいます。

借金を抱えてどうすれば良いかわからない場合は、ひとりで悩みを抱え込まず、専門家に相談することが必要です。

夜逃げする

借金を延滞すると、毎日のように借入先から督促があり、精神的に追い詰められて夜逃げをしてしまう人もいます。

消費者金融からの貸付は時効によって消える可能性があり、これを狙って夜逃げするケースもあります。

しかし、このようなケースでも公示送達という手続きによって「自分が知らない間に裁判を起こされていた」ということがあります。

公示送達とは、相手の住所がわからない場合に、法的に文書などを送達したと見なす手続きのことです。これにより、借金の時効が完成せずに債権者は請求をし続けることが可能になるのです。

夜逃げは一時的に辛い現実から逃れることができても、借金問題の根本的な解決をすることはできません。一時の感情に左右されず、必要な手続きを踏んで解決していきましょう。

新たに借金をしてしまう

借金問題で多いパターンとして、返済のために新たな借金をしてしまうというものがあります。

これがいわゆる「多重債務」で、多くの場合借金問題が悪化してしまいます。

多重債務は毎月の返済額が用意できない場合、新たな借入先からの借金で賄い、その分の返済をさらに借金をして賄うという負の連鎖を生み出し、借金総額を膨らませてしまいます。

多重債務状態では、新たな収入が確保できたり、ボーナスなどのまとまった収入があれば脱却できる目途が立ちますが、毎月恒常的に収入が不足している場合、借入の利子が負担となり、最終的に借金総額はどんどん膨れ上がってしまいます。

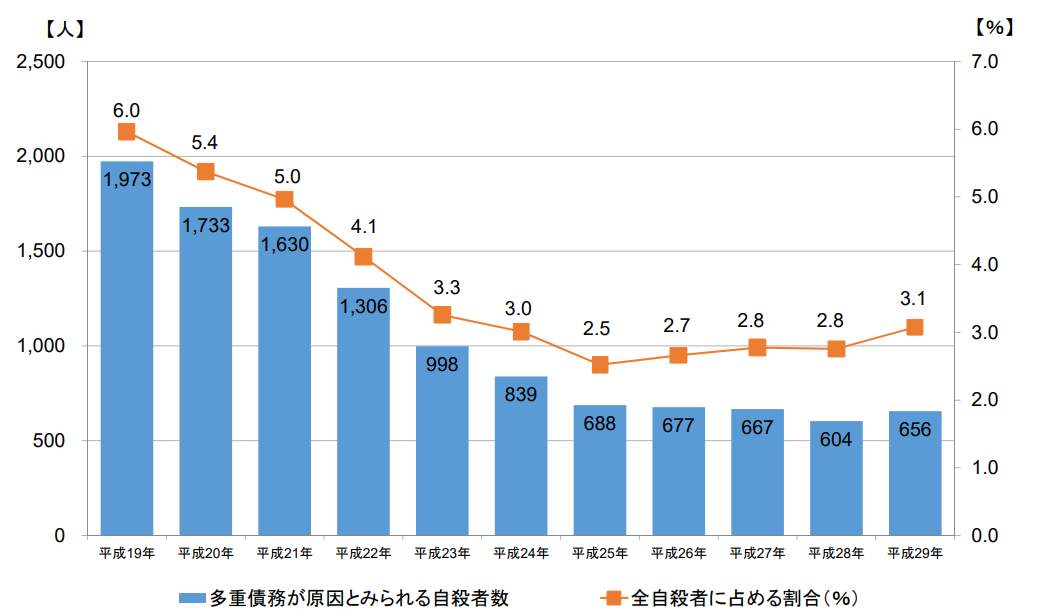

厚生労働省によると、実際に多重債務を苦に自殺した人は毎年600人以上にのぼっています。

(引用元:多重債務者対策を巡る現状及び施策の動向|金融庁 / 消費者庁 / 厚生労働省(自殺対策推進室)/ 法務省)

多重債務により借金の延滞が発生すると、複数の借入先から督促が届き、精神的に追い詰めまれます。また、家族などには打ち明けづらい話題のため、ひとりで抱え込んでしまうケースもあります。

もし詐欺被害に遭い借金を抱えたとしても、決して新たな借金による無理な返済をせず、適切な手続きをすることが重要です。

こちらの記事もCheck!

適切な相談先を検討しよう

詐欺に遭って借金を抱えてしまった場合は、適切な相談相手を見つける必要があります。

具体的には、

- 自治体の相談窓口に問い合わせる

- 弁護士事務所に相談する

- 周囲に打ち明ける

などをの選択肢があります。

特に多額の借金を抱えてしまった場合は、短期間で問題が解決しないこともあるため、相談相手を持つことは必須です。

こちらの記事もCheck!

自治体では相談窓口がある

地方自治体には多重債務や借金問題を担当する部署があり、相談窓口を設定していることもあります。

自治体では相談は無料のため、借金を抱えてしまったがどうすれば良いかわからない、適切な相談先を見つけたいなど、初期の段階で相談する際には重宝します。

自治体ではホームページで相談窓口の電話番号などが掲載されていますので、住んでいる自治体のホームページを確認してみましょう。

弁護士事務所に相談する

弁護士事務所は借金を抱えてしまった場合の良き相談相手になってくれます。

弁護士は債務整理などの法的手続きを進める上でなくてはならない存在であり、相談から具体的な手続きや各手続きのメリット・デメリットなども詳細に教えてくれます。

また、詐欺被害により借金を抱えてしまったことや、周囲に知られたくないことなど、自分の悩みや要望も詳しく相談すると良いでしょう。

借金問題は、額が大きいと個人で対処しきれないこともあります。返済や手続きに悩んだら弁護士事務所に相談しましょう。

周囲に打ち明けて精神的に楽になる

詐欺被害に遭って借金を抱えてしまった場合、周囲に打ち明けて一緒に問題を共有することも解決方法のひとつです。

借金が少額の場合は、個人の努力で完済できることもありますが、額が大きくなればどうしても中長期的な返済が必要になります。

数年間家族に借金を隠れて返済することは、大きなストレスになることもあり、勇気をもって打ち明けたほうが問題が早期解決する場合もあります。

例えば、パートナーからお金を一時的に借りて借金を返済すれば、消費者金融からの新たに利子を払って借入するよりもリスクを減らせます。また、返済を隠す必要がなくなると、ボーナスの繰り上げ返済や家計の支出削減への協力も得られやすくなります。返済する際の心の支えにもなり、精神的なストレスも減るでしょう。

もし返済が長期化するようなら、思い切って家族や周囲に打ち明け、理解をしてもらうことも選択肢のひとつです。

詐欺で借金をしても焦らず適切な行動を

詐欺によって借金を抱えてしまった場合でも、多くの場合は自分に返済義務が残ります。不条理に感じるかもしれませんが、現実的には返済計画を立てて地道に返していくほか、債務整理による借金の減額を検討することが必要です。

任意整理であれば家族に知られるリスクは少なくて済みますが、多額の借金を抱えてしまった場合は周囲に打ち明けるとともに、個人再生や自己破産などのより大きな効果のある手続きにも検討しましょう。