借金をする際に金利が低い貸金業者を利用すれば、返済に苦しむ可能性は低いです。ところで、金利には上限があるのでしょうか?

この記事では、

- 各法律で定められた上限金利とは?

- なぜ金利が低い貸金業者での借金をおすすめするのか

- 支払う利息を減らす2つの方法

- 借金の返済が難しい場合の対処法

などについて解説します。

この記事を読めば、金利の低い貸金業者でお金を借りれば返済が楽になる理由がわかります。ぜひ最後まで読んでみてください。

金利とは借り入れ金額に応じて支払う利息の割合のこと

金利とは、借り入れ金額に応じて支払う利息の割合のことです。

たとえば、貸金業者からお金を借りる場合、借りたお金だけでなく、金利の割合に応じて決められた利息をつけて支払う必要があります。

なお、利息と似た言葉に利子があります。利子と利息は立場によって使われ方が違いますが、基本的には同じ意味で使われることがほとんどです。

| 利息 | お金を貸した側が受け取る |

|---|---|

| 利子 | お金を借りた側が支払う |

金利は貸金業者によって異なっており、金利が高いほど、最終的に支払う利息が増えます。

お金を借りる場合は金利が低い貸金業者で借りれば、返済の負担は減るのです。

このように貸金業者から借金をする際には必ず金利が設定されています。ところで、金利はどのように決められているのでしょうか?

金利の上限は、法律で定められている

金利の上限は、利息制限法や出資法という法律で定められています。

| 出資法の上限金利 | 貸金業者は最大でも年20%、金融業者以外は年109.5%※ |

|---|---|

| 利息制限法の上限金利 | 年15%〜20% |

| 貸金業法 | 年15%〜20% |

※うるう年については、年109.8%が上限となる

出資法の上限金利は年20%

出資法では、貸金業者は年20%が上限金利として定められています。そのため、貸金業者が年20%を超える金利でお金を貸した場合、刑事罰の対象になります。

| 借り入れ額 | 上限金利 |

|---|---|

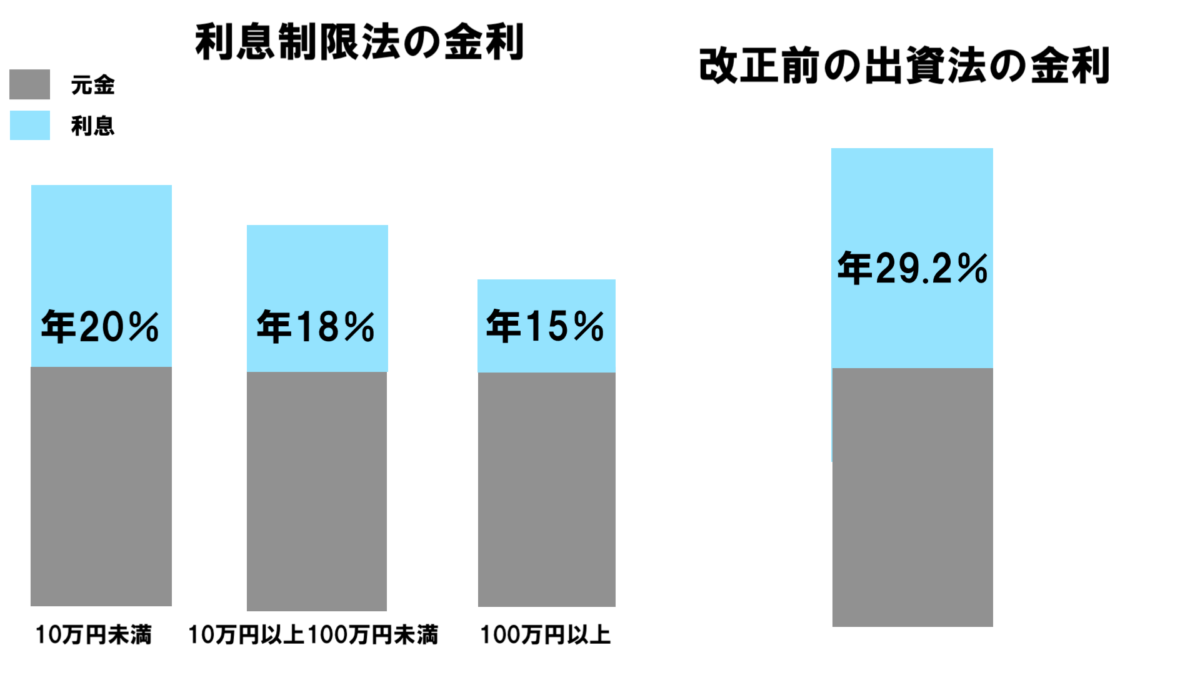

| 10万円未満 | 年20% |

| 10万円〜100万円未満 | 年18% |

| 100万円以上 | 年15% |

平成18年以前は多くの貸金業者が当時の出資法の上限金利にあたる年29.2%を超えない金利でお金を貸していました。

なぜなら、貸し付け金利が利息制限法の上限金利を超えていても、出資法の上限金利を超えていなければ、罰則がなかったからです。

しかし、出資法が改正され、上限金利は最大でも年20%になっています。

そのため、年20%を超える金利でお金を貸している貸金業者は、刑事罰の対象になります。

また上限金利が年20%になるのは、借り入れ額が10万円未満のケースのみです。

- 10万円以上100万円未満の借り入れ額の上限金利は年18%

- 100万円以上の借り入れ額の上限金利は年15%

借り入れ額が10万円以上にもかかわらず、年18%を超える金利でお金を貸した場合、超過分の金利は無効となり、以下のような行政処分がくだされます。

- 貸金業登録の取消し

- 業務停止

- 業務改善命令

一方、出資法において、個人間で年109.5%を超えた金利でお金を貸した場合は、刑事罰の対象になります。

利息制限法では、年15%〜年20%が上限

貸金業者の貸し付け金利の上限について定められた法律として、利息制限法があります。

令和2年現在、貸金業者でお金を借りる場合は、利息制限法に定められた上限金利の範囲内で金利が決められます。

| 借り入れ額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万円〜100万円未満 | 年18% |

| 100万円以上 | 年15% |

利息制限法に違反をしても、罰則の規定はありません。

ただ、貸金業者は利息制限法だけでなく、出資法や貸金業法に違反をすると、刑事罰や行政処分の対象になります。

まっとうな貸金業者であれば、利息制限法違反の金利でお金を貸しません。

このように貸金業者か個人間にかかわらず、法律で上限金利が定められています。そのため、お金を貸す債権者が制限なく自由に金利を決められるわけではないのです。

グレーゾーン金利が原因で過払い金が発生するケースも

貸金業法と出資法は平成18年12月の法律改正(施行は平成22年6月18日)で、上限金利が利息制限法に定められた金利と同じになりました。

ただ、法律改正前は、貸金業者の上限金利を定める法律が2つありました。

- 利息制限法の上限金利は年15%〜20%

- 出資法改正前の上限金利は年29.2%

利息制限法に違反をしても出資法の上限金利を守っていれば罰則がなかったため、多くの貸金業者は利益を出すためにグレーゾーン金利(利息制限法の上限を超える金利〜出資法の上限金利の範囲)の範囲内でお金を貸していたことがあります。

その結果、借金を多く抱える債務者が増加していました。

過去に利息制限法の上限を超える金利でお金を借りていた場合、支払いすぎた利息(過払い金)を取り戻せる可能性があります。

そのため、過払い金が発生している場合は、過払い金請求をおすすめします。

ところで、法律改正後、金融機関でお金を借りた場合の金利の相場はどのぐらいなのでしょうか?

金融機関などで借金したときの金利の相場

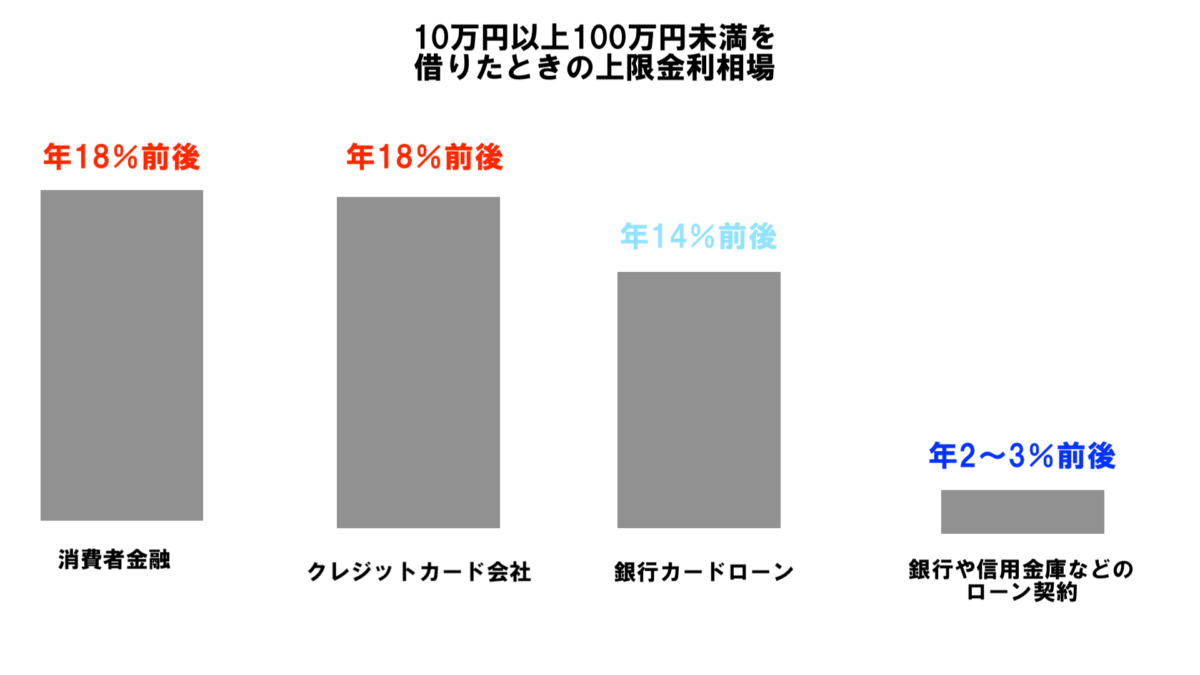

金利の相場は金融機関により異なっています。また、お金を借りる債務者の信用状況や属性でも提示される金利は違います。

そのため、これから紹介する金利の相場はあくまでも目安です。

- 消費者金融

- クレジットカード会社

- 銀行カードローン

- 銀行や信用金庫などでローン契約を結んだ場合

消費者金融で借りた場合

以下の表は、主な消費者金融でお金を借りた場合の金利です。

| 消費者金融 | 下限金利 | 上限金利 |

|---|---|---|

| アコム | 3.00% | 18.00% |

| プロミス | 4.50% | 17.80% |

| アイフル | 3.00% | 18.00% |

下限金利は、借金額が多いことに加え、何度も取引を行い信用を積み重ねていなければ提示されません。

そのため、上限金利を参考に借金をする金融機関を選びます。

大手消費者金融の上限金利は概ね18.0%前後に設定されており、高金利です。

借金額が100万円以上の場合は利息制限法の上限金利である15.0%以下の金利が適用されます。

なお、平成19年以前は、多くの消費者金融が利息制限法を超える金利でお金を貸していました。

各消費者金融によって貸し付け金利を利息制限法の範囲内に改正した時期が異なります。

クレジットカードのキャッシング枠で借りた場合

主なクレジットカードのキャッシング枠でお金を借りた場合の金利は以下の表の通りです。

| クレジットカード会社 | 100万円以上借りる場合の金利 | 上限金利 |

|---|---|---|

| 三井住友VISAカード | 15.00% | 18.00% |

| JCBカード | 15.00% | 18.00% |

| オリコカード ザ ポイント | 15.00% | 18.00% |

クレジットカードのキャッシング枠を利用してお金を借りた場合の金利相場は、15.0%〜18.0%です。

ただし、一般カードだけでなく、金利を低く抑えているカードを提供しているクレジットカード会社がほとんどです。

そのため、消費者金融よりも低い金利でお金を借りられるケースもあります。

なお、多くのクレジットカード会社は、平成19年以前まで利息制限法の上限を超える金利でお金を貸していました。

したがって、平成19年以前からクレジットカードのキャッシング枠でお金を借りていれば、過払い金請求ができる可能性があります。

こちらの記事もCheck!

銀行カードローンで借りた場合

以下の表は、銀行カードローンでお金を借りた場合の金利です。

| 銀行カードローン | 限度額まで借りた場合に適用される金利 | 上限金利 |

|---|---|---|

| みずほ銀行カードローン | 2.0% | 14.0% |

| 三菱UFJ銀行カードローンバンクイック | 1.8% | 14.6% |

| 三井住友銀行カードローン | 4.0% | 14.5% |

銀行カードローン上限金利は、消費者金融やクレジットカード会社よりも3.0%以上低い金利です。

なお、銀行カードローンの上限金利は、出資法や貸金業法の改正前から利息制限法の上限よりも低い金利でお金を貸していました。

そのため、銀行カードローンから借金をしても過払い金請求はできません。

銀行や信用金庫などでローン契約を結んだ場合

銀行や信用金庫などでローン契約を結んだ場合の金利は以下の通りです。

| ローン契約 | 金利(変動金利の場合) |

|---|---|

| 三菱UFJ銀行住宅ローン | 2.475% |

| 三菱UFJ銀行マイカーローン | 2.975% |

| かながわ信用金庫住宅ローン | 2.475% |

| かながわ信用金庫マイカーローン | 1.8%〜1.9% |

ローン契約には、使用用途が自由なフリーローンだけでなく、住宅ローンやマイカーローンなど目的に応じた商品があります。

ローン契約をする際の金利は金融機関によって異なるものの、消費者金融やクレジットカード・銀行カードローンと比べても低い金利です。

そのため、住宅や車など高額なものを購入する際に利用すれば、返済負担を抑えられます。

ただし、銀行や信用金庫でのローン契約は、カードローンや消費者金融などでのキャッシングよりも審査が厳しいです。

こちらの記事もCheck!

個人間で借金をした場合も出資法ではなく利息制限法の上限金利が適用される

出資法では、個人間でお金を貸し借りをする場合の上限金利を年109.5%と定めており、違反した場合は刑事罰の対象です。

ただ、上限金利が最大でも年20%に制限される貸金業者とは大きな差があります。

そのため、個人間でお金を貸す場合は、年109.5%を超えていない限り、罰則がないと思われるかもしれません。

しかし、利息制限法は金融機関だけではなく個人間の借金についても適用されます。

よって、親や友人など個人間での借金をする場合でも、年20%を超える金利でお金を貸すことはできません。

利息制限法には、上限を超える金利でお金を貸した個人を罰する規定はないものの、貸金業法に違反している可能性があります。

また、上限金利を超えて受け取った利息については、個人間での借金でも返還の義務があるので、過払い金請求が可能です。

このように、貸金業者によって設定される金利の相場が異なります。借金の返済負担を抑えたい場合は、金利が低い貸金業者でお金を借りるのがおすすめです。

50万円借金した場合と100万円借金した場合の利息はどうなるの?

ここからは、以下のケースで50万円借金した場合と100万円借金した場合の利息を比較します。

- 同じ貸金業者でお金を借りた場合の利息

- 50万円を別々の貸金業者で借りた場合の利息

- 100万円を別々の貸金業者で借りた場合の利息

どのような場合に最終的に支払う利息が多くなるのでしょうか?

同じ貸金業者で50万円借金した場合と100万円借金した場合の比較

同じ貸金業者で50万円借金した場合と100万円借金した場合の利息はどのぐらい違うのでしょうか?

今回は以下の条件で比較します。

| 借り入れ先 | 大手消費者金融 | |

|---|---|---|

| 借り入れ額 | 50万円 | 100万円 |

| 金利 | 18% | 15% |

| 返済期間 | 3年 | 3年 |

基本的に借り入れ残高額が多いほど、支払う利息は増える傾向があります。

そのため、同じ返済期間でも借り入れ額が高いほど、最終的に返済しなければならない金額は多いです。

実際に、50万円を3年で返済した場合の利息合計は15万721円です。他方、100万円を3年で返済した場合の利息合計は24万7394円になります。

| 50万円借りた場合 | 100万円を借りた場合 | |

| 毎月の返済金額 | 1万8076円 | 3万4665円 |

| 総返済金額 | 65万0721円 | 124万7394円 |

| 支払った利息合計 | 15万0721円 | 24万7394円 |

このように、借り入れ額が多ければ、最終的に支払う利息金額が増えるのです。

50万円を消費者金融・銀行カードローンで借りた場合の利息

次に、50万円を金利の高い消費者金融と金利の低い銀行カードローンで借りた場合の利息を比較します。

| 消費者金融 | 銀行カードローン | |

| 金利 | 18% | 14% |

| 返済期間 | 3年 | 3年 |

年利18%の消費者金融でお金を借りた場合、最終的に支払う利息合計は15万721円です。他方、年利14%の銀行カードローンでお金を借りた場合に支払う利息合計は11万5186円でした。

| 消費者金融 | 銀行カードローン | |

| 毎月の返済金額 | 1万8076円 | 1万7088円 |

| 総返済金額 | 65万0721円 | 61万5186円 |

| 支払った利息合計 | 15万0721円 | 11万5186円 |

100万円を消費者金融・銀行カードローンで借りた場合の利息

次に100万円を消費者金融や銀行カードローンで借りた場合の利息を比較します。

| 消費者金融 | 銀行カードローン | |

| 金利 | 15% | 12% |

| 返済期間 | 5年 | 5年 |

年利15%の消費者金融でお金を借りた場合に支払う利息合計は42万7378円です。一方、年利12%の銀行カードローンでお金を借りた際の利息合計は33万4635円です。

| 消費者金融 | 銀行カードローン | |

| 毎月の返済金額 | 2万3789円 | 2万2244円 |

| 総返済金額 | 142万7378円 | 133万4635円 |

| 支払った利息合計 | 42万7378円 | 33万4635円 |

金利が低い貸金業者でお金を借りた方が支払う利息が少なく済む

借金をした際の利息金額を抑えるためには、以下の条件を満たす必要があります。

- 金利が低い貸金業者からお金を借りる

- 貸金業者からの借り入れ額を抑える

借り入れをする際の金利は契約時にしか決められません。そのため、貸金業者から借金をする場合は、慎重に選ぶ必要があります。

ただ、すでに金利の高い貸金業者でお金を借りて返済を行っている途中でも、最終的に支払わなければならない利息金額を抑える方法があります。

支払う利息を減らしたり借金の金利を下げたりする2つの方法

借金の金利は、契約締結時に決まるため、借金の返済を続けて借り入れ残高が減っても金利は低くなりません。

そのため、契約時に高い金利でお金を借りてしまうと、支払う利息の金額も高くなるので注意が必要です。

以下の2つの方法なら契約締結後でも支払う利息金額を減らせます。

- 繰り上げ返済をする

- おまとめローンで借金を一つにする

繰り上げ返済をすれば、最終的に支払う利息を減らせる

借金をした際に支払う利息金額は、金利だけでなく、返済期間によっても変化します。返済期間が長ければ長いほど最終的に支払う利息金額も増加します。

たとえば、100万円を年利15%で借りた場合に、返済期間が1年のケースと5年のケースでは、最終的に支払う利息はどのぐらい変わるのでしょうか?

| 返済期間 | 毎月の返済金額 | 最終的に支払う利息金額 |

|---|---|---|

| 1年 | 9万0258円 | 8万3094円 |

| 5年 | 2万3789円 | 42万7378円 |

返済期間が1年なら利息は8万3094円ですが、5年の場合42万7378円も利息を支払わなければなりません。

このように返済期間が長期化すると、利息金額は増加します。

そこで、最終的に支払う利息金額を減らしたい場合は、繰り上げ返済を行いましょう。

繰り上げ返済とは、余裕のある月に通常の返済金額とは別に、まとまった金額を返済する方法です。

ボーナスなどまとまったお金が入ったタイミングで繰り上げ返済を行えば、返済期間が短くなるため、利息を抑えられます。

こちらの記事もCheck!

おまとめローンで借金を一つにまとめれば、金利を下げられる可能性がある

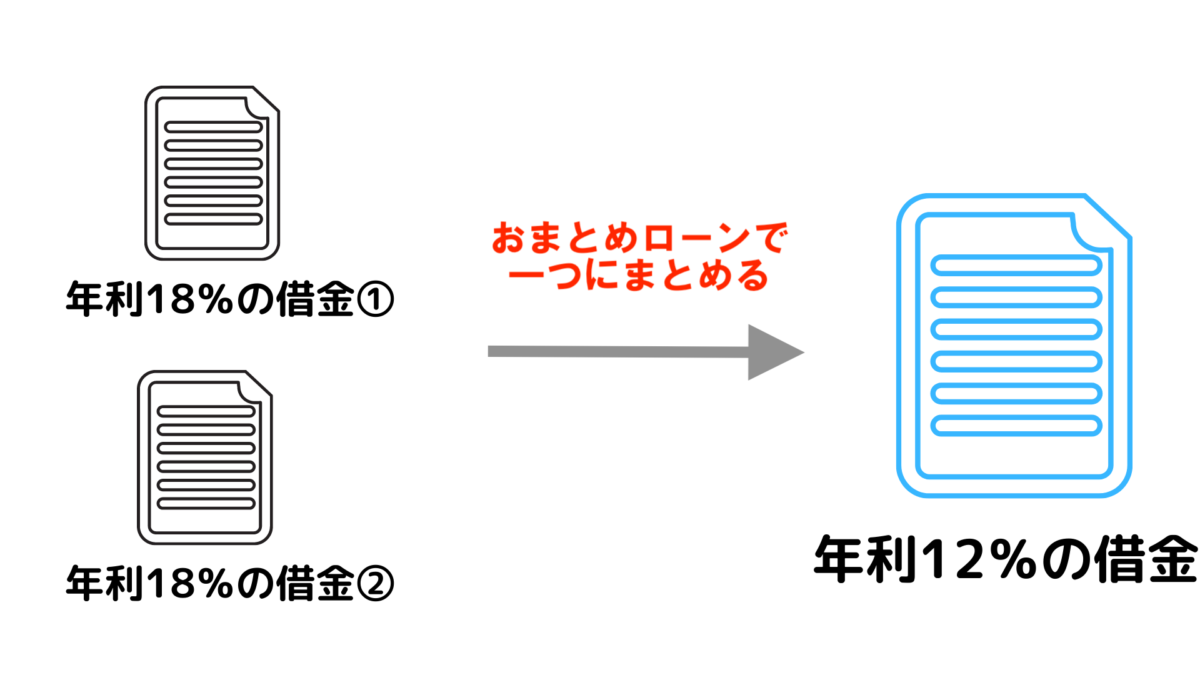

複数の貸金業者からお金を借りた場合、それぞれの借金を金利が低い一つのローンにまとめれば、支払う利息を減らせる可能性があります。

返済に困っているのであれば、おまとめローンで借金を一つにまとめることも検討しましょう。

- 消費者金融やクレジットカードの貸し付け金利が高い

- 支払い方法がリボ払いなのでなかなか返済が進まない

たとえば、クレジットカード会社A社とB社から以下の条件で借金をしていた場合のケースで考えます。

| A社 | B社 | |

| 残っている借金の額 | 60万円 | 40万円 |

| 金利 | 18% | 18% |

| 残りの返済期間 | 4年 | 2年 |

2社の借金100万円をC銀行に借り換え、金利を年12.8%、返済期間を4年間にすると以下のような結果になります。

| A社とB社で返済 | C社のおまとめローンで返済 | |

| 毎月の返済金額 | 3万5793円 | 2万6728円 |

| 総返済金額 | 132万5208円 | 128万2944円 |

| 支払った利息(4年で返済) | 32万5208円 | 28万2944円 |

消費者金融やクレジットカード会社での借金を銀行などのおまとめローンに借り換えれば金利が低くなることがほとんどです。

そのため、返済期間が同じにもかかわらず、最終的に支払う利息金額を減らせるのです。

また、ローンを一つにまとめることで、返済のスケジュールが立てやすくなるメリットもあります。

ただし、おまとめローンを申し込めば、かならず低い金利で借りられるわけではないので、よく考えて利用しましょう。

こちらの記事もCheck!

どうしても金利が高すぎて借金が支払えない場合は債務整理を行う

借金額が多すぎて返済ができな場合でも返済を諦める必要はありません。債務整理を行えば、借金の負担を減らせます。

こちらの記事もCheck!

任意整理なら将来かかる利息をカットできる

任意整理とは、金融機関など債権者と交渉し、借金の負担を減らす方法です。任意整理を行えば以下のようなメリットがあります。

- 将来的に支払う利息や遅延損害金のカットができる

- 3年〜5年の返済期間で分割払いができる

- 保証人がついている契約は任意整理の対象から外せる

将来的に支払う利息や遅延損害金のカットができれば、利息で苦しむことは減ります。

また、3年〜5年で返済を行えばよいので、毎月の返済負担を減らせます。ただし、過払い金が発生していない限り、任意整理の手続きを行っても借金の元金を減らせません。

そのため、借金の元金を減額したい場合は個人再生や自己破産を検討します。

借金自体の支払いが難しい場合は個人再生・自己破産も検討する

生活が苦しいなどの理由で、借金の支払いが難しい場合には個人再生や自己破産を選びましょう。

個人再生なら借金の大幅な減額も可能です。ただし、借金が100万円の場合、個人再生を行っても借金が減額されません。

そのため、個人再生は借金額が数百万円以上ある場合に利用を検討する方法です。

| 借金額 | 最低弁済額 |

|---|---|

| 100万円未満 | 全額 |

| 100万円〜500万円未満 | 100万円 |

| 500万円〜1500万円 | 借金額の5分の1 |

| 1500万円〜3000万円 | 300万円 |

| 3000万円〜5000万円 | 借金額の10分の1 |

自己破産なら借金の全額免除が可能です。

ただし、個人再生も自己破産も手続きに時間がかかり、費用も高いです。また、自己破産をした場合、最低限必要なものを除く財産を処分しなければなりません。

個人再生や自己破産をすれば、借金の返済額は大幅に減らせますが、デメリットも踏まえて手続きをするか考えましょう。

過払い金が発生していれば、過払い金を取り戻せる!

債務整理を行う場合、弁護士に依頼をすれば、過払い金が発生しているか調べます。過払い金が発生していることがわかれば、過払い金を取り戻せるかもしれません。

借金の返済期間が長期化しているケースでは、数百万円以上の過払い金が発生していることもあります。

過払い金請求をする場合、弁護士に依頼するのがおすすめです。

なぜなら、自分での手続きは、過払い金の引き直し計算の間違えや債権者が交渉に応じてくれない可能性があります。

加えて、過払い金を満額取り戻せないケースがほとんどです。

また司法書士は、140万円を超える過払い金の法律相談や裁判の代行などができません。

他方、弁護士であれば、過払い金などが140万円を超えているケースでも、債権者との交渉や裁判などを行うことが可能です。

過払い金請求の実績豊富な弁護士に依頼すれば、過払い金を満額取り戻せる可能性もあります。

おわりに

借金をする場合、貸金業者により金利が異なります。また以下の条件を満たすと、最終的に支払わなければならない利息金額が高くなるので注意が必要です。

- 借り入れ額が多い

- 金利が高い

- 返済期間が長い

そのため、できるだけ金利の低い貸金業者での借金をおすすめします。ただ、利息制限法の上限を超える金利で借金をしたことがある場合は、過払い金請求が可能です。