ある日、自宅に届いた夫宛の郵便物を見ると、見慣れない業者の名前が・・・

気になって開封すると、消費者金融からの督促状。借金発覚です。高鳴る心臓の音を感じながら、徐々に焦りから怒りへと感情が変化するまでにそう時間はかからないでしょう。

あるいは、夫のスーツの裏ポケットから借金を返済したときの明細書が出てきた…なんてことも。夫の経済状況にショックを受けながらも、「妻にも支払い義務があるの?」「今後どうしていこう・・・」など多くの疑問が浮かんでいるのではないでしょうか。

そこでこの記事では、

- 夫の借金が発覚したときにまずやるべきこと

- 夫が借金を返済できなければ、妻も支払わなければならないのか

- 夫の借金を返すためにやるべきこと

などなど、夫の借金が発覚したときの対処法や知っておくと良いことを解説します。

この記事を読むことで、夫の借金が発覚しても、落ち着いて対処することができるようになります。

夫の借金が発覚した!まずは何をすればいい?

夫の借金が発覚した場合、突然のことに驚きを隠せずパニックになる方もいるかもしれません。ただ、借金が発覚しても、冷静に対処する必要があります。

「借金がバレた」という事実を知った夫は、冷静な判断ができなくなる可能性がきわめて高いです。話し合う際にも極力冷静に会話することを心がけてください。

夫の借金が発覚したときは、まずは以下の6つのことを夫に確認してみましょう。

- 借金の総額(多重債務かどうか)

- 借金の借入先(複数社から借り入れしていないか)

- 借金の理由(なぜ借金をするに至ったのか)

- 借金の時期(いつからの借金で、現在どの程度返済しているのか)

- 借金に担保や保証人が設定されているのか

- なぜ隠していたのか

あなたの気持ちは痛いほどわかります。裏切られた気分ですよね。何がともあれまずは借金について気づいてしまったことを正直に話し、上記の内容をなるべく詳しく聞きましょう。まずは、じっくり話し合ってください。

ひとつひとつヒアリングのポイントを解説していきます。

こちらの記事もCheck!

借金の総額(多重債務かどうか)

まずは、借金の金額が総額どのくらいあるのか、この点はきちんと確認してください。

正確な借金額を把握できなければ、借金を返済できるかどうかの判断もできません。

借金の金額を確認する際は以下の3つの点を確認します。

- 借りた金額

- 返済に必要な金額

- 利息がどのぐらいかかるのか?

借金の金額が少なければ、夫と協力して借金の返済をすることも可能ですよね。

総額を聞く際の注意点として「最初から嘘はつくものだ。と考えて質問することです。「借金はこれだけだから!」と嘘をつかれてしまうケースはとても多く、その後芋づる式に借金が発覚していくということも考えられます。

借金をしているということは慢性的に経済的な悩みに苛まれていることを意味します。経済的困窮に直面している人間は、精神的なダメージを常に受けており、認知機能が低下するという研究論文が発表されています。IQにすると平均13ポイントの低下となり、これは普通のに人とアルコール依存症患者ほどの差が開くことになります。

つまり、正常な判断力をじわじわと失っている状態といえます。隠し事や嘘をつくことに慣れていると考えて良いでしょう。では一体、どうすればいいのでしょうか。

その答えは、「夫の信用情報の開示」をすることです。

信用情報とは、個人の

- 年収

- 勤務先

- 住所

- クレジットカード履歴

- 闇金以外のキャッシング履歴

- リース、携帯の割賦代金などの履歴

などのこれまでの支払い情報のこと。

信用情報の開示とは、「上記の信用情報が登録されている機関」にその情報を教えてもらうようお願いする手続きのことをいいます。本人の同意と本人確認の取れる書面(免許証など)が必要になりますが、現在の正確な借金総額を知ることができます。

消費者金融などからの借り入れなら「JICC」へ、クレジットカード・信販系カードローンなら「CIC」へ信用情報の開示請求を行ってください。

※2020年10月現在、コロナウイルスにより開示請求に時間を要することが予想されます。詳しくは各信用情報機関のHPをご確認ください。

借金の金額が多い場合は、離婚や債務整理も視野に入れる必要があります。借金の金額次第で取るべき対応も変わるので、必ず正確な借金額を確認しましょう。

こちらの記事もCheck!

借金の借入先が複数あるのか確認する

次に借金の借入先を確認します。

借金の借入先には、

- 消費者金融

- クレジットカード会社

- 銀行カードローン

- 闇金

などがあります。

さらに、発覚した借入先以外にも借入先がないか確認してください。

すべての借り入れ先を把握する理由は以下の2つの理由があるからです。

- それぞれの借入先の金額や利息が異なるから

- 返済日がそれぞれ異なる可能性があるから

発覚した金融機関以外の借入先を確認できなければ、それぞれの正確な借金額や利息を把握できません。また借入先が多ければ、返済日が異なります。

返済日に遅れれば、遅延損害金が発生し、返済しなければならない金額が増えるので、必ずすべての借入先を確認しましょう。

借金の理由を確認する

借金の理由についても確認しておきましょう。なぜなら、借金の理由によって、今後取るべき解決方法が異なるからです。

ギャンブルや浪費が原因であれば、今後も借金を繰り返す可能性が高いので注意が必要です。

特にギャンブルが原因の場合、夫がギャンブル依存症にかかっている可能性もあります。

そして、借金を返すために借金をしている場合は、すでに借金が膨らんでいる可能性が高いため、早急に債務整理や過払い金請求について、弁護士に相談したほうが良いです。

一方で、日常的な生活に必要なものを購入するために借金をしたのであれば、家計の状況に問題があるのかもしれません。

家計の状況を改善すれば、返済が可能かどうか計画を立てたほうが良いです。

このように借金の理由は、借金を返済するために必要な情報なので、必ず聞いておきましょう。

こちらの記事もCheck!

借金に担保や保証人が設定されているのか確認する

借金に担保や保証人が設定されているかも確認してください。

家族で利用する自宅や車などが担保になっている状態で借金の返済ができなければ、自宅や車を処分せざるを得なくなります。

また、妻が保証人や連帯保証人になっている場合も注意が必要です。

なぜなら、夫が借金を返済できない場合、妻に返済の義務が発生するから。

担保や保証人の有無で解決方法も変わるので、必ず確認しておきましょう。

借金を放置すると、さらに借金が膨らむので注意

夫から借金の話を聞くのが怖くても、借金について知らないふりをするのはよくありません。なぜなら、このままの状況を放置すれば、確実に借金が膨らむから。

金融機関から借金をすると、返済が終わらない限り、利息は増え続けます。

加えて、借金を滞納し続ければ、遅延損害金もかかるので、余計に借金が膨らみます。

そのため、借金が発覚した時点で、借金を返済するための行動を起こすべきです。

こちらの記事もCheck!

夫が借金を返済できなければ、妻に対して請求がくるの?

夫の借金額を聞いたときに、夫が返済できなければ妻に対して借金の請求がくるのか気になるかもしれません。

ましてや「借金の理由が夫の個人的な理由なのに、妻にも請求がくるのでは納得できない」という方もいるのではないでしょうか?

では、夫が借金を返済できない場合、妻にも請求がくることはあるのか解説します。

基本的に妻に対して夫の借金の返済を求められることはない

結論から申し上げると、基本的に夫が借金を抱えていて、返済ができないからといって、妻に借金の請求がくることはありません。

なぜなら、本人が借金を返済できない場合、家族や配偶者が代わりに返済をしなければならないという法律がないから。

したがって、夫の借金の理由が個人的なものであれば、妻が借金の返済を求められることはないので安心してください。

- ギャンブル

- 趣味の費用

- 友人に借りたお金

他にも夫が結婚前に個人的に作った借金についても、妻には請求がきません。

民法第762条1項でも、婚姻前および婚姻中に自分の名前で得た財産(負債も含む)については、特有財産とするという明文があります。

したがって、夫が個人的な理由で借金をした場合、その借金について妻が責任を負う必要はないのです。

第七百六十二条

夫婦の一方が婚姻前から有する財産及び婚姻中自己の名で得た財産は、その特有財産(夫婦の一方が単独で有する財産をいう。)とする。

(引用元:民法第762条|e-Gov)

夫が債務整理をしても妻はブラックリストに登録されない

夫が債務整理をすると、妻もブラックリストに登録されないか心配な方も多いのではないでしょうか?

結論からいうと、借金をした夫のみがブラックリストに登録されます。配偶者である妻は保証人になっていない限り、ブラックリストに登録されることはありません。

ただし、配偶者である夫が債務整理をすると、妻にも悪い影響はあります。

たとえば、夫名義で住宅ローンを契約していた場合に自己破産をすると、住宅を売却しなくてはならなくなります。

また収入がない専業主婦の場合、収入がないので新たに住宅ローンを組むことはできません。

さらに、現在保有しているクレジットカードやカードローンについても、夫の信用情報をもとに審査に通っていた場合は、更新ができなくなる可能性もあります。

このように、夫が債務整理をすると、妻までブラックリストに登録されることはないですが、ローン契約やクレジットカードを利用する際には悪い影響があることは頭に入れておきましょう。

夫の保証人になっている場合は、妻に返済義務が発生する

妻が夫の借金の保証人になっており、夫が借金を返済できない場合は、妻に返済義務が発生します。

| 夫の返済 | 妻の返済 | |

|---|---|---|

| 自己破産 | 全額免除 | 免除された全額の支払いを請求される |

| 個人再生 | 一般的に借金額の5分の1〜10分の1 | 夫の減額された借金額分の支払いを請求される |

たとえば、自己破産をした場合、夫の借金は全額免除になりますが、代わりに保証人である妻が全額支払わなければなりません。

ただし、任意整理は、任意整理をする借入先を選べるため、妻が保証人になっている借入先のみを任意整理の対象から外すことができます。

したがって、事前に保証人になっている借入先がないかどうかを、必ず確認しておきましょう。

夫の借金の使用用途が日常生活の費用なら、妻も責任を負わなければならなくなるので注意してください。

なぜなら、民法第761条で日常生活の費用については、夫婦で連帯責任を負うという定めがあるから。

日常生活の費用とは、

- 食費や衣料品

- 家電製品や家具などの日用品

- 住宅費用

などがあてはまります。

第七百六十一条

夫婦の一方が日常の家事に関して第三者と法律行為をしたときは、他の一方は、これによって生じた債務について、連帯してその責任を負う。ただし、第三者に対し責任を負わない旨を予告した場合は、この限りでない。

(引用元:民法第761条|e-Gov)

ただし、借金の使用用途が衣料品や食費であっても、例外はあります。

たとえば、夫が個人的に購入した高級ブランドの服については、日常生活の費用にあたるとはいえないため、妻にも支払いの義務は発生しません。

このように、基本的に妻に対して夫の借金の返済がくることはないです。

しかし、妻が保証人になっている場合や借金の使用用途が日常生活に必要な費用の場合は、妻にも借金を返済する義務が発生するので注意しておきましょう。

離婚すれば借金の返済義務はなくなるのか?

夫が多額の借金を抱えていることが発覚した際に、離婚をすれば借金を返済しなくても良いのではないかと考える方もいるかもしれません。

果たして、離婚をすれば、借金の返済から逃れられるのでしょうか?

離婚時には夫婦共有の財産を売却することが多い

まず、離婚時には、夫婦共有の財産を売却することが多いです。このことを財産分与と呼びます。

財産分与をする理由は、配偶者のうちどちらかが家庭の収入の大部分を稼いでいた場合、離婚をしたことによって収入が少ない方は生活が困窮する恐れがあるから。

そのため、離婚時には、以下のような夫婦共有の財産を売却して双方に分配します。

- 自宅

- 家具や家財

- 預貯金

- 車

- 退職金

なお、退職金や車などは、夫婦のどちらかの名義になっていても、夫婦が協力して得た財産であることが認められれば、分配の対象になります。

財産分与にあてはまる借金は、夫婦で返済しなければならない

財産分与の対象には、財産だけではなく、借金も含まれます。

たとえば、以下のような借金は、財産分与に含まれるため、借金がある場合は、夫婦共同で返済をしなければなりません。

- 住宅や車の購入をするために組んだローン

- クレジットカードで支払った日常生活に必要な食費や衣料費

- 子どもの大学入学時に用意した教育ローン

そのため、離婚をしたからといって、財産分与にあてはまる借金がある場合は、返済から逃れられません。

財産分与に含まれない借金には返済義務はない

一方で、財産分与に含まれない借金については、離婚の有無にかかわらず返済の義務はないので安心してください。

- 夫がギャンブルのために借りたお金

- 夫が趣味で購入したゴルフクラブの費用

- 結婚前の個人的な借金

妻にも返済義務が発生する夫の借金は、あくまでも夫婦が共同で生活をする上で欠かせない費用の借金です。

そのため、夫が私用目的で作った借金についてまで妻が返済する必要はありません。

夫の借金を返すためにやるべき4つのこと

夫に借金の状況を聞いた後は、家族で協力して借金の返済を検討しましょう。まずは、以下の4つについてやってみてはいかがでしょうか?

- 家計管理を必ず妻が行う

- 借金返済計画を立てる

- 定期的に借金返済計画について家族会議を行う

- 夫が依存症の場合は、自助団体や病院で治療をする

家計管理を必ず妻が行う

まず、夫の家計管理は必ず妻が行うようにしましょう。

これまで夫が自分で家計管理をしていた場合、抵抗にあうかもしれません。しかし、このまま夫に家計管理を任せても、借金の状況が良くなる可能性は低いです。

なぜなら、借金を抱えている状況が続いていると、脳にも悪影響を与えることがわかっているから。

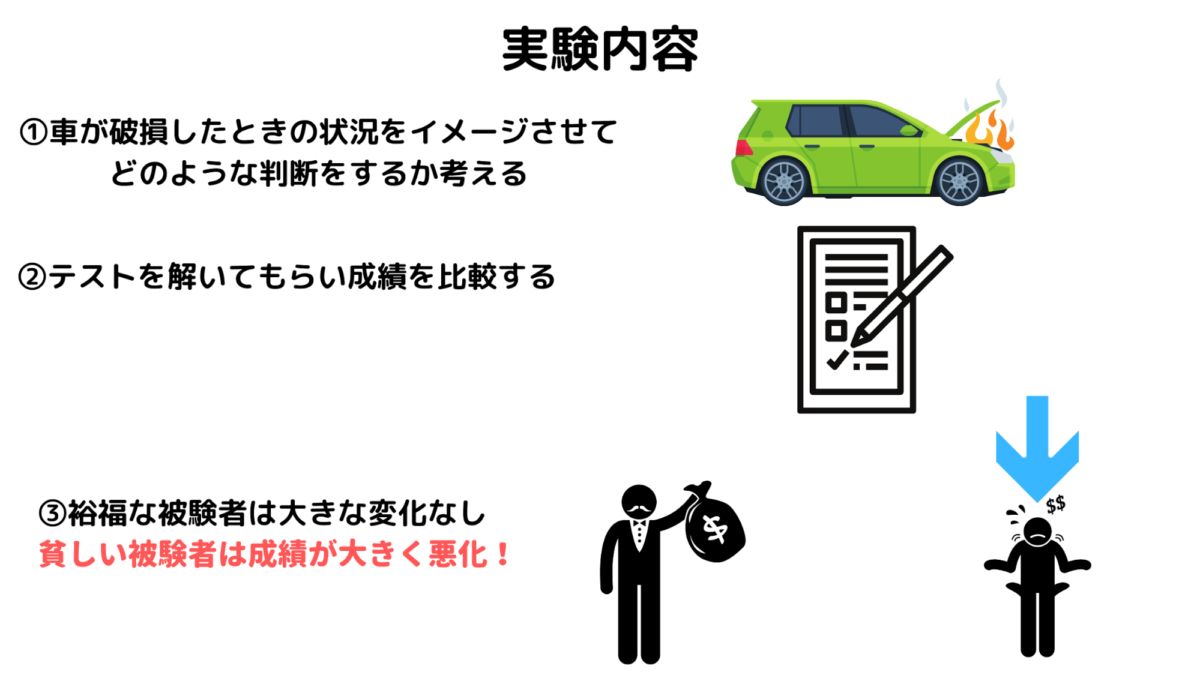

書籍「いつも時間がないあなたに 欠乏の行動経済学」によると、著者であるセンディル・ムッライナタン氏とエルダー・シャフィール氏がある実験を行っています。

実験の内容は、車の修理費用が必要になった状況についてどう判断するか考えさせたあとで、あるテスト問題を出すというもの。

テストの結果は、裕福な被験者の成績は良かったのに対し、貧しい被験者の成績はかなり悪いという結果に終わりました。

この実験により両氏は、貧しい方たちはお金が足りないことで頭がいっぱいになると、認知能力を大きく損なうと結論づけています。

金銭の欠乏を経験しているということは、金銭問題が一番上近くにあるということだ、私達が脳のその部分をくすぐったとたん、仮定ではない現実の欠乏についての考えがあふれ出てきた。

貧しい人たちは、欠乏にちょっとくすぐられるだけで突然、知能がかなり劣って見えるようになる。欠乏のことで頭がいっぱいになって、流動性知能の特典が低くなるのだ

私たちの研究が明らかにしたところでは、貧しい人たちにとって、金銭にまつわる心配が生じることのほうがひどい睡眠不足になるより、認知能力を大きく損なわれたのだ。

(引用元:いつも「時間がない」あなたに 欠乏の行動経済学)

したがって、借金のことで頭がいっぱいの夫よりも借金を抱えていない妻が家計管理をしてあげた方が、借金を返済できる可能性は高くなるのです。

借金返済計画を立てる

借金を返済するためには、返済をするための計画が必要です。

計画を立てる際には、借金額と現在の家計に見合った計画を立てなければうまくいかないでしょう。

たとえば、借金をすぐに返済したいからといって、生活が困窮するような返済計画を立てても、ストレスが原因で借金を返済できない危険性があります。

また、計画を立てるからには、返済までの期間について考えることも重要です。

借金をしている限り、利息はかかり続けるので、あまりにも返済期間が長引くようであれば、債務整理や過払い金請求を検討してみてはどうでしょうか?

定期的に借金返済計画について家族会議を行う

借金返済を継続して行うためには、一緒に借金返済の計画を立てたり、返済計画の進捗状況について報告し合ったりするための家族会議をすることが大事です。

書籍「“一週間サイフ”で楽々お金が貯まる|横山光昭著」にもあるように、家族会議をすると、前向きな気持ちになれるので、借金返済がうまくいきやすくなります。

家族会議を開いて、「家計が赤字」であること、そして「借金を返済し貯金ができるようにしたいので協力してほしい」ことを、二人の子どもたちにも打ち明けました。さすがに、その話を受けてどんよりした空気が流れたといいますが、会議の終わりには、家族全員が前向きな気持ちになれたようです。

(引用元:“一週間サイフ”で楽々お金が貯まる|横山光昭)

実際に書籍にも出てくる相談者様のケースでは、相談1年後には借金完済まであと半年というところまでこぎつけられています。

一人で借金の返済をするのは大変ですが、家族みんなで借金返済をするために協力すれば、より借金の返済がうまくいくのです。

夫が依存症の場合は、自助団体や病院で治療をする

借金返済をした原因が、ギャンブル依存症などの場合は、自助団体や病院での治療が必要です。

なぜなら、ギャンブル依存症は、本人が借金の原因であるギャンブルをやりたくなくても、ついついやってしまう病気だからです。

依存症を治療するためには、本人や家族以外に助けを求めたほうが良いです。

| 自助団体 | 病院 | |

|---|---|---|

| 治療を受けられる場所 | ・ギャマノン ・ギャンブラーズ・アノニマス 上記の団体などが全国各地で開催 |

・全国各地の病院で治療を受けられる ・ギャンブル依存症についての治療を行っている病院は、依存症対策全国センターなどから調べられる |

| 費用 | 無料〜数百円 | 3年間で50万円前後 |

| 治療内容 | 同じ様にギャンブル依存症に苦しんでいる方同士でミーティングを行う | ・回復プログラムに沿って治療 ・ミーティングの参加 |

自助団体に相談すれば、ミーティングへの参加が可能です。

ミーティングでは、同じく依存症から脱却しようとしている方と、依存症についての相談や依存症からの回復などを喜び合うことができます。

また、病院では、医師など専門家からのアドバイスを受けながら、依存症から脱却するための回復プログラムを受けられます。

このように借金の理由が依存症の場合は、借金返済をしながら治療も並行して行うことが重要です。

借金が大きすぎて返せない場合は過払い金請求や債務整理を行う

なんとか夫婦で協力して借金を返そうとしても借金額が大きすぎて返せない場合は、過払い金請求や債務整理を行ってはいかがでしょうか?

借金額を減額したり、毎月の返済額を減らすことができるかもしれません。

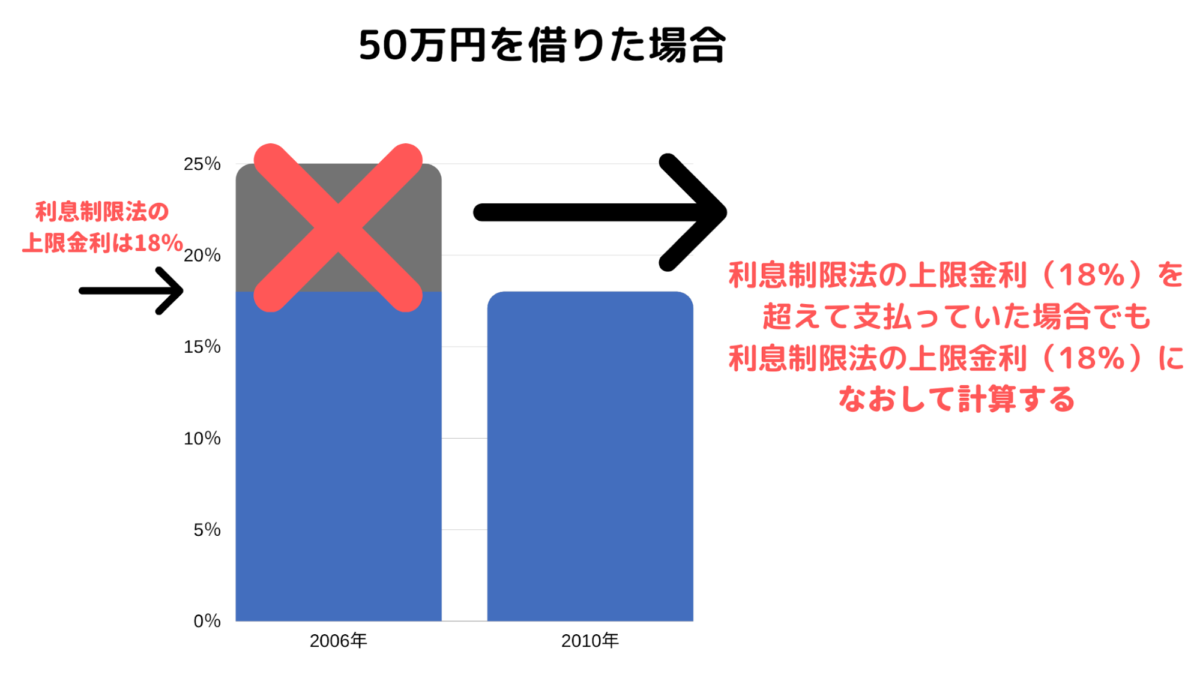

夫から借り入れ時期を聞いて、以下の条件にあてはまるようであれば、過払い金請求をすることで、支払いすぎたお金を取り戻すことができるかもしれません。

- 借金の返済終了日から10年が経過していない

- 年利15%〜年利20%を超える金額で借金をしていた期間がある

過払い金請求をしたことで、借金を大きく超える過払い金が戻ってきたケースもあります。

もし、過払い金請求ができるか気になる場合は、過払い金請求ができるのか一度試してみませんか?

こちらの記事もCheck!

任意整理

任意整理は、裁判所が介入さずに、直接金融機関など債権者と交渉することで、将来的に発生する利息の免除や毎月の返済額を減らす方法です。

任意整理をした場合、3年〜5年かけて返済を行います。

過払い金がない限り、借金額自体を減らすことはできませんが、将来発生する利息をカットできるので、これ以上借金が膨らむのを止められます。

また、任意整理をすれば、借金を返したいけど、毎月の返済負担額が重すぎて返せそうにないという方でも借金の返済ができる可能性が高いです。

個人再生

個人再生は、裁判所から再生計画の認可を受けて、借金を大幅に減額し、3年かけて返済する方法です。

一般的に借金額を5分の1〜10分の1に減額できるので、借金額が多すぎて返せない方なら検討の余地はあります。

| 借金額 | 最低限返済しなければならない金額 |

|---|---|

| 100万円以上500万円以下 | 100万円まで |

| 500万円超~1500万円以下 | 借金額の5分の1まで |

| 1500万円超~3000万円以下 | 300万円まで |

| 3000万円超~5000万円以下 | 借金額の10分の1まで |

ただし、妻が保証人になっている場合は、夫が個人再生で減額した借金を妻が返済しなければならなくなります。

したがって、個人再生は、借金に保証人が設定されていない場合に利用したほうが良いです。

自己破産

自己破産は、裁判所から支払いができない旨を認めてもらい、借金全額の支払いを免除してもらう方法です。

借金全額が免除になるのは大きなメリットですが、妻が借金の保証人になっていた場合、妻が借金の返済をしなければならなくなります。

また、家や車などの財産は債権者に分配する必要があるため、リスクゼロで自己破産ができるわけではありません。

このように過払い金請求や債務整理を行えば、借金を減らしたり、毎月の返済額を減らしたりできます。

おわりに

突然の借金の発覚は、誰でも驚くものです。夫婦で協力して借金返済ができれば良いのですが、借金の金額次第では、返済が難しいケースもあるでしょう。

借金の返済が難しい場合は、

- 過払い金請求

- 任意整理

- 個人再生

- 自己破産

などの方法で解決できます。

そのなかでも、過払い金請求については特に確認すべき手続きです。過払い金請求の対象かどうかは、弁護士に相談して引き直し計算をすることでわかります。